Файл: Исследование сущности, видов и особенностей функционирования отрасли имущественного страхования в Российской Федерации, определение места имущественного страхования на российском рынке и направлений его совершенствования.pdf

Добавлен: 14.03.2024

Просмотров: 35

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1.Теоретические аспекты имущественного страхования

1.1 Сущность и виды имущественного страхования

1.2. Размер страхового возмещения в имущественном страховании

Глава 2. Анализ российского рынка имущественного

2.1. Анализ состояния рынка имущественного страхования

2.2. Недостатки действующей системы страхования имущества

Содержание:

Введение

Актуальность темы. Страхование имущества принято считать наиболее стабильным сегментом страхового рынка. Имущественное страхование на сегодняшний день является наиболее обширной отраслью страхового рынка, включая в себя целый комплекс видов страхования (страхование грузов, всех видов транспорта, имущества физических и юридических лиц, залогового имущества, страхование ипотеки). Объединены данные подвиды в одну отрасль из-за общности объектов страхования, на которые направлена защита, а именно - имущество и имущественные права страхователей. При таком многообразии подвидов имущественное страхование занимало наиболее значительный сегмент страхового рынка: его доля около 70%.

Целью работы является исследование сущности, видов и особенностей функционирования отрасли имущественного страхования в Российской Федерации, определение места имущественного страхования на российском рынке и направлений его совершенствования.

Задачи, которые необходимо решить для достижения поставленной цели:

- охарактеризовать понятие, сущность, принципы и правовые основы имущественного страхования как отрасли страхования в Российской Федерации;

- дать характеристику имущественного страхования и его видов;

- рассмотреть рынок имущественного страхования, чтобы выявить особенности и проблемы законодательного регулировании деятельности страховых компаний в области имущественного страхования;

- выявить слабые стороны имущественного страхования и найти пути совершенствования этой отрасли страхования;

- рассмотреть перспективы развития и пути совершенствования имущественного страхования.

Объектом исследования выступает российский рынок имущественного страхования. Предметом исследования являются виды имущественного страхования в России.

Теоретической и методологической базой исследования послужили труды отечественных и зарубежных ученых по проблемам теории и практики страхового дела, а также нормативные материалы Госкомстата РФ, и другие законы о страховой деятельности.

Глава 1.Теоретические аспекты имущественного страхования

1.1 Сущность и виды имущественного страхования

Система взаимоотношений между страховщиком и страхователем по оказанию страховых услуг, когда защита имущественных интересов связана с владением, пользованием или распоряжением имущества называется имущественным страхованием. В страховании имущества страхователями обычно могут быть как физические, так и юридические лица[1].

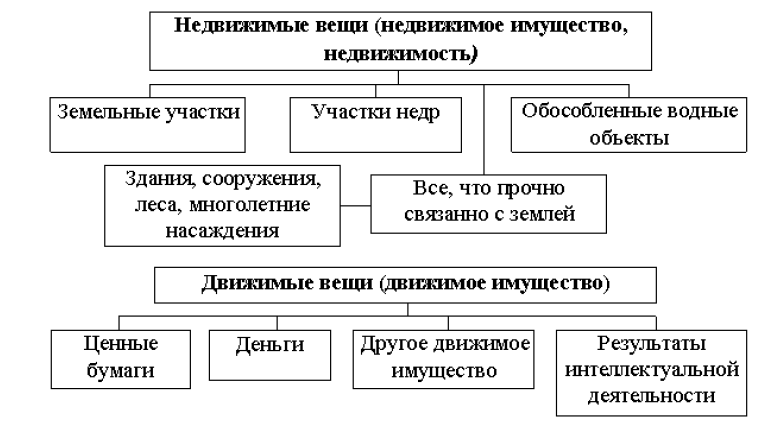

В имущественном страховании объектом может быть как само имущество граждан, так и различные финансовые риски, а также может войти: имущество юридических лиц, в лице организаций и предприятий; страхование имущества физических лиц; страхование финансовых рисков; транспортное страхование (транспортных средств и грузов) [2]. В имущественном страховании, имуществом значится не только конкретный предмет или вещь (компьютер, телефон), но и группа вещей, изделий, предметов, включающая в себя грузы, транспортные средства, имущество граждан и государственное, финансовые риски (рисунок 1)[3].

Любому юридическому или физическому лицу в Российской Федерации предоставляется возможность в страховании своего имущества по одному или нескольким видам страхования, в зависимости от объекта страхования и спектра риска, покрываемого страховкой.

Страховые риски классифицируются по следующим видам: риск утраты права собственности на имущество; риск ответственности пред третьими лицами; риски, возникающие при застрахованном имуществе.

Самые распространенные виды имущественного страхования: страхование от огня; транспортное страхование; страхование от убытков вследствие перерывов в производстве; страхование коммерческих рисков; страхование рисков новой техники и технологии; другие виды имущественного страхования.

Рисунок 1 – Состав движимого и недвижимого имущества[4]

Огневое страхование - страхование имущества от пожара (страхование от огня) является одним из основных видов страхования имущества. Данный вид страхования несет комплексную защиту от страхового риска, который становится возможным при наступлении следующих страховых случаев: пожара, взрыва, удара молнии, падения пилотируемого летательного аппарата, а так же его частей и груза[5].

Транспортное страхование - одним из видов имущественного страхования является транспортное страхование. Данный вид страхования состоит из комплекса разнообразных видов страхования, которые защищают страхователя от возникновения опасностей на различных путях сообщения [6].

Страхование коммерческих рисков - при данном виде имущественного страхования объектом страхования является коммерческая деятельность выгодоприобретателя (страхователя), которой предусматривается инвестирование денежных средств (с целью получения дохода) в какое-либо производство, услуги или работы. Страховым риском в данном страховании являются возможные финансовые потери, возникающие в случае непредсказуемых и неблагоприятных изменений в конъектуре рынка, а также ухудшение иных условий по осуществлению инвестиционной (коммерческой) деятельности страхователем. Страхование коммерческих рисков является самым сложным видом имущественного страхования[7].

Страхование рисков новой техники и технологии - данный вид имущественного страхования проводит страхование рисков связанных с использованием новой техники и технологии, а именно защиту от прямых убытков (на случай выхода из строя) и убытки по дополнительным расходам и недополученной прибылью[8]. Особенностью данного страхования является то, что возмещаются потери, возникающие вследствие непреднамеренных действий лиц, имеющих специальную профессиональную подготовку по работе с новой техникой и технологией. Данным видом имущественного страхования не предусматривается компенсации убытков, возникших вследствие взрывов, пожаров и других возможных рисков[9].

По договорам страхования имущества может быть застрахована абсолютно любая часть (группа) имущества. Физические и юридические лица имеют право страховать свое имущество не только в полной его оценке (по действительной, реальной стоимости), но и в определенной доле.

Часто страховые компании в своих программах предусматривают варианты, при которых часть риска переходит на страхователя. В подобных случаях для определения части ущерба оплачиваемой самим страхователем употребляют термин «страховая франшиза» [10].

Страховая франшиза выражается абсолютной величиной (определенной суммой) или процентом от страховой суммы и представляет собой освобождение страховщика (перестраховщика) от возмещения убытков страхователя (перестрахователя), не превышающих заданной величины, предусмотренное условиями страхования (перестрахования). Франшиза может быть условной и безусловной. Условная франшиза имеет место быть, когда размер ущерба не превышает установленный договором размер франшизы, и страховое возмещение при этом не выплачивается. Если из размера страхового возмещения вычитается установленный договором размер франшизы, то она называется - безусловной. Другими словами, если размер ущерба превышает размер франшизы, установленный договором, то страховое возмещение выплачивается в полном объёме[11].

Объектами страхования могут быть: здания, объекты незавершенного строительства, передаточные устройства, рабочие машины, сооружения, оборудование, продукция, сырье, инвентарь, разные виды материалов и товаров, а также топлива и домашнего имущества всевозможные экспонаты и другое имущество[12].

К дополнительному страховому покрытию относятся такие риски как: стихийные бедствия; коммунальные аварии; нанесение вреда вследствие противоправных действий третьих лиц; перерыв в производстве после страхового случая и потеря в связи с этим доли прибыли. Если договором страхования не предусмотрено иное, то не подлежат возмещению убытки, возникшие в результате: естественных свойств застрахованного имущества (самовозгорания, гниения, потеря товарного вида); народных волнений, мятежей, ареста, забастовок, конфискаций, военных действий и их последствий; полное уничтожение или порча имущества по указанию военных или гражданских властей; обвала различных зданий или сооружений или их частей, если он не вызван страховым случаем; грубой халатностью страхователя, выгодоприобретателя или их представителей; проникновение в застрахованные объекты влаги вследствие ветхости или строительных дефектов[13]..

Даже самые надежные объекты подвержены рискам непредвиденных негативных событий, происходящих в следствии природных явлений, преднамеренных противозаконных действий[14].

1.2. Размер страхового возмещения в имущественном страховании

Одним из основополагающих гражданско-правовых начал является необходимость восстановления нарушенных прав. Посредством данного принципа реализуется компенсационная функция гражданско-правового регулирования. Одним из «преломлений» данного принципа является принцип полноты страхового возмещения. Используемая при этом терминология однозначно относит вопрос к сфере имущественного страхования, так как страховые выплаты в личном страховании (даже в рисковом, не говоря о накопительном) подчиняются совершенно другим началам.

Страховое возмещение представляет собой используемую в имущественном страховании разновидность страховой выплаты. В соответствии с п. 3 ст. 10 Федерального закона «Об организации страхового дела в Российской Федерации»[15] страховая выплата представляет собой денежную сумму, установленную федеральным законом и (или) договором страхования и выплачиваемую страховщиком страхователю, застрахованному лицу, выгодоприобретателю при наступлении страхового случая[16].

Признание принципа полноты страхового возмещения является непременным элементом цивилизованной системы национального страхования. Только такое признание позволит, в свою очередь, выполнить задачи страхования как института гражданского права. Значение рассматриваемого принципа приобретает предельную значимость в условиях действия отраслевого принципа необходимости восстановления нарушенных прав[17]. Данный принцип имеет принципиально отличающиеся практические проявления в различных видах имущественного страхования, которые могут быть объединены в две группы.

Первую группу займут два вида имущественного страхования, объединённые применимостью к ним категории «страховая стоимость», выше которой не может быть страхования сумма. Размер же страхового возмещения определяется в зависимости от соотношения страховой суммы и страховой стоимости. Такую группу в совокупности представляют страхование имущества и страхование предпринимательских рисков. Полнота страхового возмещения в этом случае зависит от избранной сторонами системы возмещения.

Изложенный материал позволяет сделать вывод о том, что о безусловной полноте страхового возмещения при страховании имущества или предпринимательских рисков можно говорить исключительно при полном страховании, отражающем соответствие страховой суммы страховой стоимости. Неполное же страхование не устраняет действие принципа полноты страхового возмещения, а лишь делает его применение условным, зависящим от избранной сторонами системы возмещения. Избрание неполного страхования обусловливается размером страховой премии, которая в данном случае будет меньше, чем при полном страховании. Но не исключены ситуации, когда застраховать объект необходимо лишь на определённую часть страховой стоимости, например, соответствующую сумме получаемого кредита[18].

В случае неполного страхования возможны варианты, допустимые законодателем на момент заключения договора. Так, в соответствии со ст. 949 ГК РФ[19] по общему правилу страховщик при наступлении страхового случая обязан возместить страхователю (выгодоприобретателю) часть понесенных последним убытков пропорционально отношению страховой суммы к страховой стоимости. Такой вид получил соответствующее наименование: пропорциональная система определения суммы страхового возмещения[20].