Файл: Бухгалтерский учет и анализ финансовых результатов деятельности экономического субъекта на примере ооо Продюсерский центр Рики.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 29.04.2024

Просмотров: 188

Скачиваний: 1

СОДЕРЖАНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ БУХГАЛТЕРСКОГО УЧЕТА И АНАЛИЗА ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ОРГАНИЗАЦИИ

1.1. Понятие и сущность и виды финансовых результатов

1.2. Основы бухгалтерского учета финансовых результатов

1.3. Методика анализа финансовых результатов

2.1. Организационно-экономическая характеристика организации

2.2. Организация бухгалтерского учета финансовых результатов в организации

2.3. Анализ финансовых результатов организации

ГЛАВА 3. РЕКОМЕНДАЦИИ ПО УВЕЛИЧЕНИЮ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ В ООО "ПРОДЮСЕРСКИЙ ЦЕНТР "РИКИ"

3.1. Основные направления увеличения финансовых результатов

3.2. Экономический эффект от предложенных рекомендаций

С 2003 года произведено свыше 190 часов анимации.

Проекты «Рики»: «Смешарики» (анимационный сериал и полнометражная кинофраншиза), «Фиксики», «ПинКод», «Малышарики», «Тима и Тома». В разные годы ПЦ «Рики» выступал продюсером проектов «Алиса знает, что делать», «Куми-Куми», «Котики, вперёд» и других.

Ключевые компетенции

-

создание проектов с нуля: от разработки первоначальной идеи (аналитика потенциала идеи, экспертная оценка, сценарная разработка, визуальное решение, техническое воплощение и пр.) до производства и вывода брендов на российский и международные рынки -

поиск и развитие перспективных проектов внешних креативных команд (как реализованных, так и частично/не воплощённых) -

всестороннее продвижение существующих проектов, в том числе, совместно с партнёрскими компаниями -

один из важнейших приоритетов ПЦ «Рики» - вывод новых проектов на российский и международные рынки.

Компания ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ "РИКИ" зарегистрирована 16.11.1998 г.

Краткое наименование: РИКИ.

При регистрации организации присвоен ОГРН 1024701425165, ИНН 4707003941 и КПП 781401001.

Юридический адрес: Г.Санкт-Петербург ПР-КТ КОЛОМЯЖСКИЙ Д.33 К.2.

Рубайло Анна Анатольевна является генеральным директором организации.

Учредители компании — Рамазанов Назим Гамзаевич, Рубайло Анна Анатольевна.

Среднесписочная численность (ССЧ) работников организации — 283.

В соответствии с данными ЕГРЮЛ, основной вид деятельности компании ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ "РИКИ" по ОКВЭД: 47.73 Торговля розничная лекарственными средствами в специализированных магазинах (аптеках).

Общее количество направлений деятельности — 18.

За 2021 год прибыль компании составляет — 45 221 000 ₽, выручка за 2021 год — 2 429 306 000 ₽.

Размер уставного капитала ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ "РИКИ" — 17 500,00 ₽.

Выручка на начало 2021 года составила 2 566 551 000 ₽, на конец — 2 429 306 000 ₽.

Себестоимость продаж за 2021 год — 2 010 239 000 ₽.

Валовая прибыль на конец 2021 года — 419 067 000 ₽.

Общая сумма поступлений от текущих операций на 2021 год — 2 756 470 000 ₽.

2.2. Организация бухгалтерского учета финансовых результатов в организации

Анализ структуры пассивов является одним из важнейших в бизнесе. Особенно потому, что он контролирует такие аспекты, как возможность чрезмерного использования заемных средств или наличия неиспользованных ресурсов. Для этого важно знать состав наших источников финансирования, наших собственных и других. Но давайте посмотрим, какова стоимость каждого источника :

-

Начнем с самофинансирования. Поскольку он исходит от самих акционеров, он имеет внутреннюю финансовую стоимость - дивиденды, выплачиваемые за акции. Это связано с рынком капитала в перечисленных компаниях. В остальном, особенно для малых и средних предприятий, следует использовать базовый интерес. Например, государственный долг. Если вложение наших денег в бизнес приносит меньший доход, чем их инвестирование, возможно, мы не сможем добиться эффективного распределения капитала. -

Стороннее финансирование имеет внешние издержки. В этом случае наиболее распространенными среди малых и средних предприятий являются ссуды, стоимость которых легко рассчитать. Это процентная ставка и возможные комиссионные, которые рассчитываются, например, с помощью годовой эквивалентной ставки (годовой процентной ставки). В компаниях, котирующихся на бирже, существует и другой метод: выпуск облигаций. В этом случае стоимость - это купон, который выплачивается держателю облигации.

Финансовый директор должен тщательно проанализировать обязательства, чтобы убедиться, что они были построены эффективно и результативно. Финансовые коэффициенты могут помочь в изучении качества различных типов обязательств. Вот почему его рекомендуется использовать в финансовом анализе компании. Эти показатели позволяют проводить сравнения с другими компаниями в этом секторе.

Как мы видели из определения, источников в основном два, и они зависят от физических или юридических лиц, от которых мы получаем финансирование :

-

С одной стороны, внутреннее или собственное финансирование. Они состоят, прежде всего, из четырех основных игр. Социальный капитал, который представляет собой взносы, вносимые партнерами. Резервы, которые являются частью прибыли, которая остается в бизнесе и не распределяется в виде дивидендов. Результаты упражнений, в случае получения каких-либо преимуществ, которые должны быть решены, куда применять. И, последнее, но не менее важное: капитальные гранты или пожертвования. Они называются внутренними источниками, потому что они создаются внутри самой компании. -

Во-вторых, будут внешние источники или внешнее финансирование. Здесь мы проводим различие между долгосрочными долгами перед банками (кредитами) или финансированием, предоставляемым нам поставщиками основных средств. С другой стороны, в краткосрочной перспективе это будет финансирование поставщиков и остаток на счетах текущих обязательств. Мы называем их внешними, потому что их предлагает не компания, а рынок.

Есть еще один способ классификации обязательств по времени. Таким образом, у нас есть собственный капитал (NP) и внеоборотные или постоянные обязательства, которые мы называем постоянным капиталом, поскольку они находятся в бизнесе в течение длительных периодов времени. С другой стороны, текущие или текущие обязательства, которые являются краткосрочными (менее одного года) и которые в основном состоят из краткосрочных долговых обязательств, счетов поставщиков и кредиторов.

Давайте представим себе обязательство, подобное тому, которое мы видим на картинке. В нем у нас есть чистая стоимость, сформированная за счет уставного капитала, резервов, прибыли и субсидий, и два долгосрочных обязательства, сформированных за счет долгов и поставщиков основных средств, и краткосрочные обязательства перед поставщиками и кредиторами. Общая сумма обязательств - это сумма этих трех понятий или активов.

Финансовые результаты в бухучете отражаются на счете 99. К нему в целях расширения аналитических данных могут быть открыты субсчета.

Важным звеном в определении финансового результата является счет 90 в разрезе субсчетов. Используется также счет 91. Нераспределенный остаток прибыли или непокрытого убытка фиксируется на счете 84.

Прибыль и полученный убыток анализируются с помощью сравнительного, структурного или факторного анализа на основе бухгалтерских данных. Выбор аналитических методов остается за организацией.

2.3. Анализ финансовых результатов организации

Представленный в данном отчете анализ финансового состояния ООО "ПРОДЮСЕРСКИЙ ЦЕНТР "РИКИ" выполнен за период с 01.01.2021 по 31.12.2021 г. на основе данных бухгалтерской отчетности организации за 1 год. Качественная оценка значений финансовых показателей ООО "ПРОДЮСЕРСКИЙ ЦЕНТР "РИКИ" проведена с учетом отраслевых особенностей деятельности организации (отрасль – "Производство кинофильмов, видеофильмов и телевизионных программ, издание звукозаписей и нот", класс по ОКВЭД 2 – 59).

Таблица 2.1 - Структура имущества и источники его формирования

| Показатель | Значение показателя | Изменение за анализируемый период | |||||

| в тыс. руб. | в % к валюте баланса | тыс. руб. (гр.3-гр.2) | ± % ((гр.3-гр.2) : гр.2) | ||||

| 31.12.2020 | 31.12.2021 | на начало анализируемого периода (31.12.2020) | на конец анализируемого периода (31.12.2021) | ||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | |

| Актив | |||||||

| 1. Внеоборотные активы | 896 129 | 1 007 922 | 83 | 76,1 | +111 793 | +12,5 | |

| в том числе: основные средства | 202 | 1 707 | <0,1 | 0,1 | +1 505 | +8,5 раза | |

| нематериальные активы | 498 152 | 607 341 | 46,1 | 45,9 | +109 189 | +21,9 | |

| 2. Оборотные, всего | 184 192 | 316 006 | 17 | 23,9 | +131 814 | +71,6 | |

| в том числе: запасы | 2 690 | 1 087 | 0,2 | 0,1 | -1 603 | -59,6 | |

| дебиторская задолженность | 116 154 | 175 649 | 10,8 | 13,3 | +59 495 | +51,2 | |

| денежные средства и краткосрочные финансовые вложения | 38 531 | 120 021 | 3,6 | 9,1 | +81 490 | +3,1 раза | |

| Пассив | |||||||

| 1. Собственный капитал | 372 576 | 260 386 | 34,5 | 19,7 | -112 190 | -30,1 | |

| 2. Долгосрочные обязательства, всего | 40 040 | 154 563 | 3,7 | 11,7 | +114 523 | +3,9 раза | |

| в том числе: заемные средства | 40 040 | 154 563 | 3,7 | 11,7 | +114 523 | +3,9 раза | |

| 3. Краткосрочные обязательства*, всего | 667 705 | 908 979 | 61,8 | 68,7 | +241 274 | +36,1 | |

| в том числе: заемные средства | 506 411 | 441 057 | 46,9 | 33,3 | -65 354 | -12,9 | |

| Валюта баланса | 1 080 321 | 1 323 928 | 100 | 100 | +243 607 | +22,5 | |

* Без доходов будущих периодов, возникших в связи с безвозмездным получением имущества и государственной помощи, включенных в собственный капитал.

Из представленных в первой части таблицы данных видно, что на 31.12.2021 в активах организации доля текущих активов составляет 1/4, а внеоборотных средств, соответственно, 3/4. Активы организации за весь рассматриваемый период увеличились на 243 607 тыс. руб. (на 22,5%). Хотя имел место рост активов, собственный капитал уменьшился на 30,1%, что свидетельствует об отрицательной динамике имущественного положения организации.

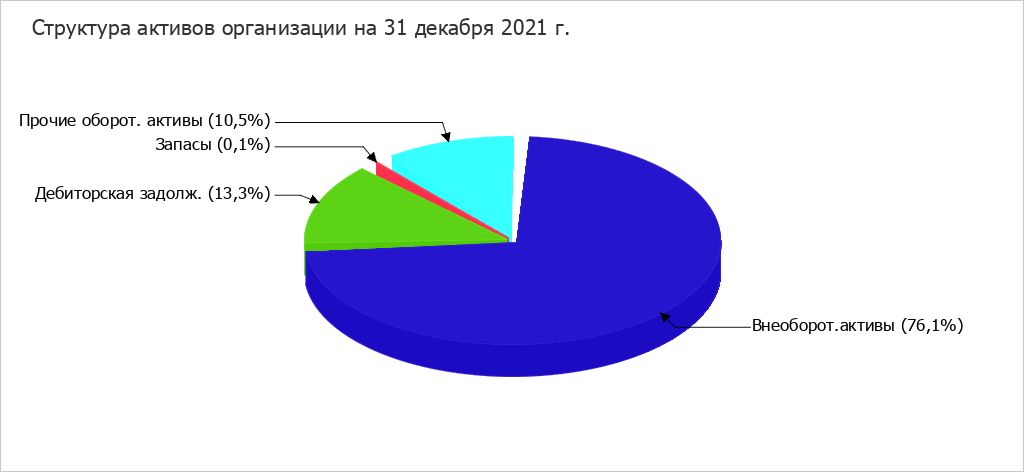

На диаграмме ниже наглядно представлено соотношение основных групп активов организации:

Рисунок 2.1 - Структура активов

Рост величины активов организации связан, в первую очередь, с ростом следующих позиций актива бухгалтерского баланса (в скобках указана доля изменения статьи в общей сумме всех положительно изменившихся статей):

-

нематериальные активы – 109 189 тыс. руб. (43,2%) -

дебиторская задолженность – 59 495 тыс. руб. (23,5%) -

краткосрочные финансовые вложения (за исключением денежных эквивалентов) – 44 633 тыс. руб. (17,7%) -

денежные средства и денежные эквиваленты – 36 857 тыс. руб. (14,6%)

Одновременно, в пассиве баланса прирост наблюдается по строкам:

-

кредиторская задолженность – 306 871 тыс. руб. (72,8%) -

долгосрочные заемные средства – 114 523 тыс. руб. (27,2%)

Среди отрицательно изменившихся статей баланса можно выделить "прочие оборотные активы" в активе и "доходы будущих периодов, возникшие в связи с безвозмездным получением имущества и государственной помощи" в пассиве (-6 760 тыс. руб. и -89 879 тыс. руб. соответственно).

За весь анализируемый период собственный капитал организации значительно снизился до 260 386,0 тыс. руб. (-112 190,0 тыс. руб.).

Таблица 2.2 -Оценка стоимости чистых активов организации

| Показатель | Значение показателя | Изменение | ||||||

| в тыс. руб. | в % к валюте баланса | тыс. руб. (гр.3-гр.2) | ± % ((гр.3-гр.2) : гр.2) | |||||

| 31.12.2020 | 31.12.2021 | на начало анализируемого периода (31.12.2020) | на конец анализируемого периода (31.12.2021) | |||||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | ||

| 1. Чистые активы | 372 576 | 260 386 | 34,5 | 19,7 | -112 190 | -30,1 | ||

| 2. Уставный капитал | 10 | 10 | <0,1 | <0,1 | – | – | ||

| 3. Превышение чистых активов над уставным капиталом (стр.1-стр.2) | 372 566 | 260 376 | 34,5 | 19,7 | -112 190 | -30,1 | ||

Чистые активы организации на 31.12.2021 намного (в 26 038,6 раза) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение, полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. При этом, определив текущее состояние показателя, следует отметить снижение чистых активов на 30,1% за весь анализируемый период. Несмотря на нормальную относительно уставного капитала величину чистых активов, их дальнейшее снижение может привести к ухудшению данного соотношения. Ниже на графике представлено изменение чистых активов и уставного капитала.

Рисунок 2.2 - Динамика активов и уставного капитала

Таблица 2.3 -Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств

| Показатель собственных оборотных средств (СОС) | Значение показателя | Излишек (недостаток)* | ||

| на начало анализируемого периода (31.12.2020) | на конец анализируемого периода (31.12.2021) | на 31.12.2020 | на 31.12.2021 | |

| 1 | 2 | 3 | 4 | 5 |

| СОС1 (рассчитан без учета долгосрочных и краткосрочных пассивов) | -523 553 | -747 536 | -526 243 | -748 623 |

| СОС2 (рассчитан с учетом долгосрочных пассивов; фактически равен чистому оборотному капиталу, Net Working Capital) | -483 513 | -592 973 | -486 203 | -594 060 |

| СОС3 (рассчитанные с учетом как долгосрочных пассивов, так и краткосрочной задолженности по кредитам и займам) | 22 898 | -151 916 | +20 208 | -153 003 |