Файл: Анализ финансового состояния ип шлыкова Ю. Г. (20172019 гг.).docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 04.05.2024

Просмотров: 47

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

4) постоянные пассивы (П4):

где КиР – итог третьего раздела баланса («Капитал и резервы»).

Соответствие системе следующих неравенств обеспечивает абсолютную ликвидность баланса:

Первые два неравенства характеризуют текущую ликвидность, два последних – перспективную ликвидность баланса компании.

В таблице представлены результаты анализа ликвидности баланса.

Таблица 2 – Анализ ликвидности баланса ИП Шлыкова Ю.Г.

| Показатели, тыс. руб. | На 31.12.2017 | На 31.12.2018 | На 31.12.2019 |

| Исходные данные: | | | |

| 1. Денежные средства | 11 997 | 6 039 | 9 929 |

| 2. Краткосрочные финансовые вложения | 0 | 0 | 0 |

| 3. Дебиторская задолженность | 529 | 4 775 | 4 492 |

| 4. Запасы | 4 659 | 9 291 | 12 844 |

| 5. НДС | 0 | 0 | 0 |

| 6. Прочие оборотные активы | 0 | 0 | 0 |

| 7. Долгосрочные финансовые вложения | 0 | 0 | 0 |

| 8. Внеоборотные активы | 608 | 463 | 3 932 |

| 9. Кредиторская задолженность | 3 611 | 5 751 | 9 758 |

| 10. Краткосрочные обязательства | 3 611 | 5 751 | 9 758 |

| 11. Долгосрочные обязательства | 0 | 0 | 23 |

| 12. Капитал и резервы (собственный капитал) | 14 182 | 14 817 | 21 416 |

| Расчетные показатели: | | | |

| А. Группы активов: | | | |

| А1 - наиболее ликвидные активы (п. 1 + п. 2) | 11 997 | 6 039 | 9 929 |

| А2 - быстрореализуемые активы (п. 3) | 529 | 4 775 | 4 492 |

| А3 - медленно реализуемые активы (п. 4 + п. 5 + п. 6 + п. 7) | 4 659 | 9 291 | 12 844 |

| А4 - трудно реализуемые активы (п. 8 - п. 7) | 608 | 463 | 3 932 |

| Итого общая стоимость активов | 17 793 | 20 568 | 31 197 |

| Б. Группы пассивов: | | | |

| П1 - наиболее срочные обязательства (п 9) | 3 611 | 5 751 | 9 758 |

| П2 - краткосрочные пассивы (п. 10 - п. 9) | 0 | 0 | 0 |

| П3 - долгосрочные пассивы (п. 11) | 0 | 0 | 23 |

| П4 - постоянные пассивы (п. 12) | 14 182 | 14 817 | 21 416 |

| Итого общая стоимость пассивов | 17 793 | 20 568 | 31 197 |

| И(Д) по группам активов: | | | |

| излишек (+) или дефицит (-) по группе наиболее ликвидных активов (А1 - П1) | 8 386 | 288 | 171 |

| излишек (+) или дефицит (-) по группе быстрореализуемых активов (А2 - П2) | 529 | 4 775 | 4 492 |

| излишек (+) или дефицит (-) по группе медленно реализуемых активов (А3 - П3) | 4 659 | 9 291 | 12 821 |

| излишек (+) или дефицит (-) по группе трудно реализуемых активов (А4 - П4) | -13 574 | -14 354 | -17 484 |

Анализ данных, приведенных в таблице , позволил сделать следующие выводы:

1) стоимость наиболее ликвидных активов должна быть больше стоимости наиболее срочных обязательств. На протяжении всего анализируемого периода данное условие соблюдалось. В связи с этим сформировался излишек наиболее ликвидных активов, предназначенных для покрытия наиболее срочных обязательств. Сумма этого излишка составляла: на 31.12.2017 – 8 386 тыс. руб.; на 31.12.2018 – 288 тыс. руб.; на 31.12.2019 – 171 тыс. руб. При этом имеет место выраженная негативная тенденция в соотношении наиболее ликвидных активов и наиболее срочных обязательств. Соотношение наиболее ликвидных активов проиллюстрировано на рисунке 5.

Рисунок 5 – Соотношение наиболее ликвидных активов

и наиболее срочных обязательств ИП Шлыкова Ю.Г.

за 2017-2019 гг. (тыс. руб.)

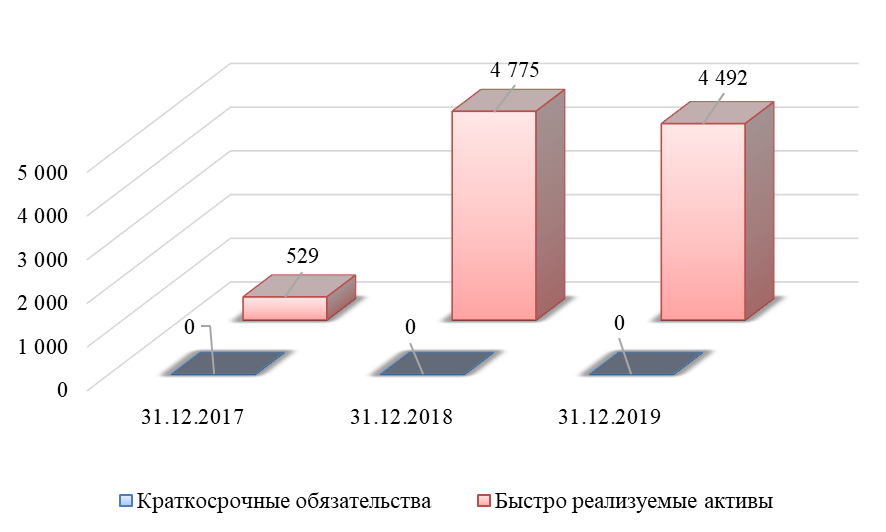

2) стоимость быстро реализуемых активов также должна быть больше стоимости краткосрочных пассивов. На протяжении всего анализируемого периода данное условие соблюдалось по причине отсутствия задолженности по краткосрочным кредитам. В связи с этим сформировался излишек быстро реализуемых активов, предназначенных для покрытия краткосрочных обязательств. Сумма этого излишка составляла: на 31.12.2017 – 529 тыс. руб.; на 31.12.2018 – 4 775 тыс. руб.; на 31.12.2019 – 4 492 тыс. руб. При этом имеет место выраженная положительная динамика в соотношении быстро реализуемых активов и краткосрочных обязательств. Соотношение быстро реализуемых активов и краткосрочных пассивов демонстрирует рисунок 6.

Рисунок 6 – Соотношение быстро реализуемых активов

и краткосрочных обязательств ИП Шлыкова Ю.Г.

за 2017-2019 гг. (тыс. руб.)

3) стоимость медленно реализуемых активов также должна быть больше стоимости долгосрочных пассивов. На протяжении всего анализируемого периода данное условие соблюдалось по причине отсутствия задолженности по долгосрочным обязательствам. В связи с этим сформировался излишек медленно реализуемых активов, предназначенных для покрытия долгосрочных обязательств. Сумма этого излишка составляла: на 31.12.2017 – 4 659 тыс. руб.; на 31.12.2018 – 9 291 тыс. руб.; на 31.12.2019 – 12 821 тыс. руб. При этом имеет место выраженная положительная динамика в соотношении медленно реализуемых активов и долгосрочных обязательств. Соотношение медленно реализуемых активов и долгосрочных пассивов демонстрирует рисунок 7.

Рисунок 7 – Соотношение медленно реализуемых активов

и долгосрочных обязательств ИП Шлыкова Ю.Г.

за 2017-2019 гг. (тыс. руб.)

4) стоимость трудно реализуемых активов должна быть меньше величины собственного капитала. Только в этом случае у компании будут в наличии собственные оборотные средства, которые являются неотъемлемым условием обеспечения финансовой устойчивости. У компании на протяжении 2017-2019 гг. имелись в наличии собственные оборотные средства. Данное обстоятельство положительно характеризует финансовое состояние компании. Соотношение трудно реализуемых активов и постоянных пассивов представлено на рисунке 8.

Рисунок 8 – Соотношение трудно реализуемых активов

и постоянных пассивов ИП Шлыкова Ю.Г.

за 2017-2019 гг. (тыс. руб.)

Учитывая результаты проведенного анализа, следует сделать вывод, что на протяжении анализируемого периода баланс компании оставался преимущественно ликвидным. При этом динамика состояния ликвидности баланса являлась преимущественно негативной.

Раздел 5. Анализ платежеспособности компании

Анализ платежеспособности компании предполагает расчет следующих показателей:

1. Коэффициент абсолютной ликвидности:

или

где

– денежные средства;

– денежные средства; – краткосрочные финансовые вложения;

– краткосрочные финансовые вложения; – краткосрочные обязательства;

– краткосрочные обязательства; – наиболее ликвидные активы;

– наиболее ликвидные активы; – наиболее срочные обязательства;

– наиболее срочные обязательства; – краткосрочные обязательства.

– краткосрочные обязательства.По норме значение данного показателя должно составлять не менее 0,2.

Чтобы определить, за счет каких факторов произошло изменение уровня платежеспособности компании по критерию наличия ликвидных активов, можно провести факторный анализ. Если использовать способ цепных подстановок, то формулы будут следующими:

1) изменение коэффициента абсолютной ликвидности за счет изменения суммы денежных средств:

индексы 0 и 1 показывают, соответственно, базисный и отчетный периоды;

2) изменение коэффициента абсолютной ликвидности за счет изменения суммы краткосрочных финансовых вложений:

3) изменение коэффициента абсолютной ликвидности за счет изменения сумма краткосрочных обязательств:

Для проверки необходимо подсчитать сумму влияния каждого фактора, которая должна соответствовать общему изменению коэффициента абсолютной ликвидности:

2. Коэффициент критической (промежуточной) ликвидности:

или

где ДЗ – краткосрочная дебиторская задолженность;

– быстро реализуемые активы.

– быстро реализуемые активы.Для проведения факторного анализа можно воспользоваться моделью, которая покажет, как повлияли разные факторы (изменение ликвидных активов, изменение быстро реализуемых активов и изменение краткосрочных обязательств) на изменение коэффициента критической ликвидности. Изменение результирующего показателя за счет изменения суммы наиболее ликвидных активов рассчитывается по формуле:

за счет изменения суммы быстро реализуемых активов:

за счет изменения суммы краткосрочных обязательств:

И аналогично должно соблюдаться равенство:

3. Коэффициент текущей ликвидности:

где

– оборотные активы.

– оборотные активы.Факторный анализ изменения данного показателя осуществляется следующим образом:

1) изменение коэффициента текущей ликвидности за счет изменения стоимости оборотных активов рассчитывается по формуле:

2) изменение коэффициента текущей ликвидности за счет изменения суммы краткосрочных обязательств:

И аналогично должно соблюдаться равенство:

4. Коэффициент общей ликвидности:

где

– медленно реализуемые активы (запасы + налога на добавленную стоимость по приобретенным ценностям + прочие оборотные активы);

– медленно реализуемые активы (запасы + налога на добавленную стоимость по приобретенным ценностям + прочие оборотные активы); – долгосрочные пассивы.

– долгосрочные пассивы.В таблице представлены результаты анализа платежеспособности компании.

Таблица 3 – Анализ показателей платежеспособности ИП Шлыкова Ю.Г.

| Показатели | Норматив | На 31.12.2017 | На 31.12.2018 | На 31.12.2019 |

| Исходные данные: | | | | |

| 1. Денежные средства, тыс. руб. | - | 11 997 | 6 039 | 9 929 |

| 2. Краткосрочные финансовые вложения, тыс. руб. | - | 0 | 0 | 0 |

| 3. Дебиторская задолженность, тыс. руб. | - | 529 | 4 775 | 4 492 |

| 4. Оборотные активы, тыс. руб. | - | 17 185 | 20 105 | 27 265 |

| 5. Краткосрочные обязательства, тыс. руб. | - | 3 611 | 5 751 | 9 758 |

| 6. Наиболее ликвидные активы, тыс. руб. | - | 11 997 | 6 039 | 9 929 |

| 7. Быстро реализуемые активы, тыс. руб. | - | 529 | 4 775 | 4 492 |

| 8. Медленно реализуемые активы, тыс. руб. | - | 4 659 | 9 291 | 12 844 |

| 9. Наиболее срочные обязательства, тыс. руб. | - | 3 611 | 5 751 | 9 758 |

| 10. Краткосрочные пассивы, тыс. руб. | - | 0 | 0 | 0 |

| 11. Долгосрочные пассивы, тыс. руб. | - | 0 | 0 | 23 |

| Расчетные показатели: | | | | |

| 12. Коэффициент абсолютной ликвидности ((п. 1 + п. 2) / п. 5) | >0,20 | 3,322 | 1,050 | 1,018 |

| 13. Коэффициент критической (промежуточной) ликвидности ((п. 1 + п. 2 + п. 3)/п. 5) | >0,70 | 3,469 | 1,880 | 1,478 |

| 14. Коэффициент текущей ликвидности (п. 4 / п. 5) | >2,00 | 4,759 | 3,496 | 2,794 |

| 15. Коэффициент общей ликвидности ((п. 6 + 0,5 × п. 7 + 0,3 × п. 8)/(п. 9 + 0,5 × п. 10 + 0,3 × п. 11) | >1,00 | 3,783 | 1,950 | 1,641 |