ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 16.02.2024

Просмотров: 50

Скачиваний: 0

Что касается возможностей построения карьеры и заботы о сотрудниках в целом, то компания «Кока-Кола» также уступает своему конкуренту. Компания «PepciCo» создает максимально комфортные условия труда для своих сотрудников. Так, например, сотрудники головного офиса в Москве имеют возможность самостоятельно управлять своим рабочим графиком (приходить на работу в 8 до 10), а по согласованию с начальством 1 раз в неделю – работать удаленно. В офисе компании имеется тренажерный зал и душ, а также магазин фирменной продукции. Компания «Кока-Кола» на этом фоне выглядит менее привлекательно. Кроме того, перечень предлагаемых программ для стажировки здесь ниже. Удобство и прозрачность официального сайта компании «Кока-Кола», как и уровень раскрытия информации, несколько ниже, чем у конкурента. Количество проводимых акций и выдаваемых призов также ниже, чем у «PepsiCo», что, однако, объясняется меньшим количеством товарной продукции различных торговых марок. На основе таблицы № 1 при помощи средств Microsoft Excel построим лепестковую диаграмму (см. рис. № 3) и сравним основные «точки расхождений»:

Таблица 1.

Сравнительная оценка конкурентоспособности компаний «COCA-COLA» и «PepsiCo»

|

Критерий сравнения |

Эталонное значение |

Coca-Cola |

PepsiCo |

Coca-Cola |

PepsiCo |

|

|

Оценка (от 1 до 5) |

Простой индекс |

|||||

|

1 |

Ассортимент выпускаемой продукции газированные напитки минеральная вода соки энергетические напитки прочие безалкогольные напитки снеки детское питание молочная продукция |

5 |

3,0 5 4 3 5 4 1 1 1 |

4,12 4 5 5 5 3 3 3 5 |

0,6 |

0,824 |

|

2 |

Уровень цен |

5 |

4 |

4 |

0,8 |

0,8 |

|

3 |

Производственные мощности |

5 |

5 |

3 |

1 |

0,6 |

|

4 |

Маркетинг, рекламная политика |

5 |

4 |

5 |

0,8 |

1 |

|

5 |

Секрет рецептуры |

5 |

5 |

3 |

1 |

0,6 |

|

6 |

Качество продукции |

5 |

5 |

5 |

1 |

1 |

|

7 |

Известность брендов |

5 |

5 |

5 |

1 |

1 |

|

8 |

Социальная ответственность |

5 |

5 |

4 |

1 |

0,8 |

|

9 |

Удобство и наполнение официального сайта |

5 |

4 |

5 |

0,8 |

1 |

|

10 |

Прозрачность и раскрытие информации |

5 |

4 |

5 |

0,8 |

1 |

|

11 |

Возможности построения карьеры |

5 |

4 |

5 |

0,8 |

1 |

|

12 |

Стажировки и программы для молодых специалистов |

5 |

5 |

4 |

1 |

0,8 |

|

13 |

Конкурсы, акции, розыгрыши |

5 |

4 |

5 |

0,8 |

1 |

|

14 |

Обратная связь |

5 |

5 |

3 |

1 |

0,6 |

|

Комплексная интегральная оценка конкурентоспособности (∑K_i ) |

- |

- |

- |

0,89 |

0,86 |

|

Рис. 3. Сравнительная оценка конкурентоспособности компании «Кока-Кола»

Вывод по параграфу второму и первой главе курсовой работы: несмотря на тот факт, что в настоящее время конкурентные позиции компании «Кока-Кола» довольно высоки, а по ряду параметров она и вовсе является признанным лидером, в обозримом будущем общая конкурентоспособность бизнеса может существенно упасть в сравнении с основным конкурентом – компанией «PepsiCo». Дабы этого не произошло необходимо предложить стратегию партнёрства – это актуально укрепит внутренний потенциал компании и позволит эффективно работать над недостатками, так называемыми «провалами», с тем, чтобы повысить общий уровень конкурентоспособности бизнеса партнёров. В конечном счете, результат данной стратегии партнёрства будет способствовать дальнейшему развитию «наиболее слабых» направлений деятельности каждой компании, что позволит не только повысить качество, но и укрепить конкурентные позиции на рынке каждого участника партнёрства.

2 ГЛАВА. СТРАТЕГИЧЕСКИЙ АНАЛИЗ ВНЕШНЕЙ СРЕДЫ

2.1. АНАЛИЗ РЫНКА

Сегодня на отрасль производства безалкогольных напитков приходится порядка 1/3 общемирового рынка производства напитков. При этом еще треть занимают горячие напитки, а оставшуюся часть – молочные и алкогольные напитки.

Основным потребителем безалкогольных напитков в мире выступают страны Азии. На их долю в общей сложности приходится не менее ¼ всех изготовленных напитков. Еще около 20% безалкогольных напитков потребляется в странах Восточной Европы и Северной Америки. Порядка 10% безалкогольной продукции приходится на страны Ближнего Востока.

Российский рынок безалкогольной продукции находится на 10 месте по объемам потребления и является одним из крупнейших в Восточной Европе. Его считают одним из наиболее динамичных в мире, а потенциал оценивают, как «высокий».

По оценкам Росстата в 2016 году каждым россиянином было выпито 93,7 литра безалкогольных напитков. При этом аналогичный показатель для европейских стран составляет около 200 литров в год.

Таким образом, можно говорить о том, что отрасль еще далека от насыщения.

Российский рынок безалкогольных напитков почти полностью формируется отечественными производителями: в 2016 году ими было разлито 600,3 млн. декалитров безалкогольных напитков, что на 3% ниже аналогичного показателя 2014 года.

По состоянию на начало 2017 года (расчетный период – 1й квартал 2017 года) российские предприятия выпустили 485,4 млн. декалитров, что на 3,5% больше чем за аналогичный показатель 2016 года.

В общем виде динамика перспективна и прослеживается тенденция постепенного увеличения объемов производства, вызванная ростом спроса со стороны потребителей.

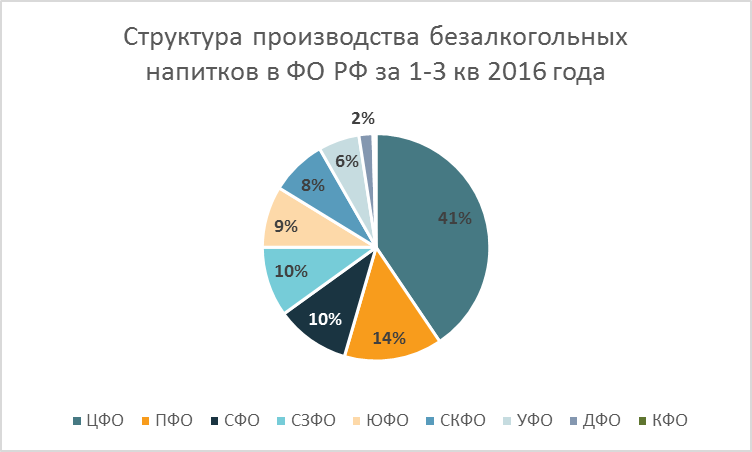

Что касается структуры территориального размещения, то наибольший объем производства приходится на Центральный федеральный округ (около 41% или 196,8 млн. декалитров) – см. рисунок № 4:

Рис. 4 Территориальная структура производства безалкогольных напитков

в России за первый квартал 2017 г. [на основе источника информации № 40]

Второе место отводится Приволжскому ФО, а на третьем месте находятся Северо-Западный и Сибирский ФО, на долю которых приходится по 10% совокупного производства безалкогольных напитков.

В общей сложности на тройку лидеров приходится порядка 75% российского объема производства за 1й кв. 2017 года, что на 1% ниже аналогичного показателя 2016 года. Стабильное распределение долей в совокупном объеме производства свидетельствует о равномерном внутригодовом использовании мощностей во всех федеральных округах.

Объемы импорта безалкогольных напитков в сравнении с внутренним производством невелики. Так, например, в 2016 году в России было завезено менее 400 млн. л., что составляет около 3% внутреннего производства. Экспорт безалкогольных напитков также невелик: за аналогичный период было экспортировано за пределы страны всего лишь порядка 638 млн. л.

Согласно информационному исследованию института общественного мнения «Анкетолог» в целом за 2016 год объем продаж безалкогольных напитков в натуральном выражении сократился на 1,2 %. Темпы роста рынка в денежном выражении замедлились: в 2016 году они увеличились всего лишь на 3,2%, в то время как в 2015 году прирост составил 5,8%.

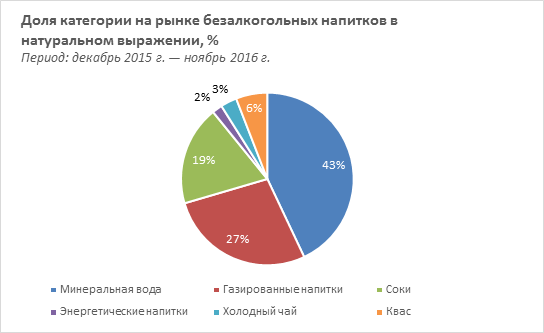

Подобная динамика свидетельствует о замедлении темпов падения рынка, вызванном замедлением роста цен на данную категорию товарной продукции. Средняя стоимость одного литра безалкогольных напитков в 2016 году выросла в среднем на 4,5%, в то время как в 2015 году – на 8,3%. Выросли продажи частных марок безалкогольных напитков: прирост по итогам 2016 года составил порядка 24,5% в натуральном выражении, тогда как в 2015 году – 9,7% [35]. Наибольшей популярностью на российском рынке безалкогольных напитков пользуется минеральная вода и сладкая газировка: в общей сложности на их долю приходится порядка 70% годового объема потребления (см. рисунок № 5):

Рис. 5 Структура потребления безалкогольных напитков

в натуральном выражении за 2016 г., % [на основе источника № 39]

На втором месте по объемам потребления находятся соки и нектары. На их долю приходится около 19% выпиваемых россиянами безалкогольных напитков. Замыкает тройку лидеров квас и квас содержащие напитки, занимающие около 6% объемов потребления. Данные ритейл-аудита Nielsen свидетельствуют о том, что среди всех категорий газированных безалкогольных напитков в России за последний год рост продаж к аналогичному периоду прошлого года наблюдался всего в двух сегментах: безалкогольные напитки типа «колы» и энергетические напитки. Прочие категории были стабильны либо сокращались в продажах.

Рынок сладкой газировки развивается неоднозначно: с одной стороны, активная пропаганда здорового образа жизни ведет к сокращению объемов сбыта газированных напитков. Тренд на правильное питание стимулирует россиян переключаться на воду и квас, ограничивая себя в потреблении газированной воды. В свою очередь, соки и холодный чай продолжают расти в цене, что снижает их привлекательность для российских покупателей, для которых становится все привычнее отказывать себе в категориях не первой необходимости [38].

В результате происходит переориентация части потребителей с резко подорожавших соков и нектаров на более дешевую газировку. Отвечая на данный тренд рынка, производство сладких газированных напитков в России только за первые 5 месяцев 2017 года выросло на 3,9% относительно аналогичного периода 2016 года.

На сегмент напитков типа «колы» приходится порядка 10% продаж рынка безалкогольных напитков в натуральном выражении. При этом их объем постепенно растет в то время, как прочие газированные напитки, такие как лимонады, теряют свою популярность, а объем их продаж – сокращается. Львиную долю сегмента сладких газированных напитков занимает продукция таких известных компаний, как «PepsiCo» и «Coca Cola». Именно они являются лидерами российского рынка. На их заводах работают линии производительностью 20 тысяч бутылок в час. Отечественным производителям не обладают оборудованием с такой мощностью. Безалкогольный газированный напиток «Кока-Кола», производимый компанией «The Coca-Cola Company», является одним из наиболее популярных не только в России, но и во всем мире. На долю компании в профильном сегменте газированных напитков приходится свыше 40%, а ее продукция представлена по всему миру. В условиях популяризации здорового образа жизни, кризисных явлений в экономике и усилении конкуренции на рынке особый интерес вызывает оценка ее конкурентоспособности.

Вывод по первому параграфу главы второй: определили 2х ключевых игроков рынка (объект исследования и корпорацию «PepsiCo») – они будут представлены в актуализации планирования стратегии партнёрства. Их конкурентная борьба давно вышла за рамки целесообразности растрат огромных сумм финансов на рекламу – объединение этих гигантов на российском рынке логично.

Компания «Кока-Кола», как и любой субъект экономики ведет свою деятельность на стыке внешней и внутренней среды.

Первая характеризует возможности и угрозы внешнего окружения, вторая определяет ее внутренний потенциал. Исследуем внешнюю и внутреннюю среду организации более подробно.

Прежде всего, обратимся к внешнему окружению компании в целом и к рынку в частности. Рассмотрим факторы внешней среды, непосредственно воздействующие на компанию и формирующие общие условия ее деятельности.

Для этого воспользуемся таким инструментом анализа факторов макросреды, как PEST-анализ (см. таблицу № 1). Данный вид стратегического анализа предназначен для выявления политических (Political), экономических (Economic), социальных (Social) и технологических (Technological) аспектов внешней среды, оказывающих заметное влияние на бизнес организации и содержащих потенциальные угрозы или новые возможности для ее развития.

В целях анализа внешней среды используем его расширенную версию PEST+EL, добавив к перечисленным выше еще два показателя: (1) факторы правового характера (L - Legal); (2) факторы экологического характера (E – Environmental / Ecological).

Факторы правового характера представляют юридическую среду функционирования бизнеса и более детально рассматривают возможное изменение правовых актов, которые могут повлиять на прибыльность существования в отрасли.

Факторы экологического характера определяют степень влияния компании на экологическую ситуацию в регионе; а также факторы экологического характера, которые могут отразиться на эффективности бизнеса компании.

Таблица 2.

PEST-анализ деятельности компании «КОКА-КОЛА»

|

Политика |

Р |

Экономика |

Е |

|

|

||

|

Социум |

S |

Технология |

T |

|

|

||

|

Экология |

Е |

Право |

L |

|

|

||