Файл: Ситуационный анализ продуктового портфеля услуг АО «Казпочта»».pdf

Добавлен: 16.02.2024

Просмотров: 23

Скачиваний: 0

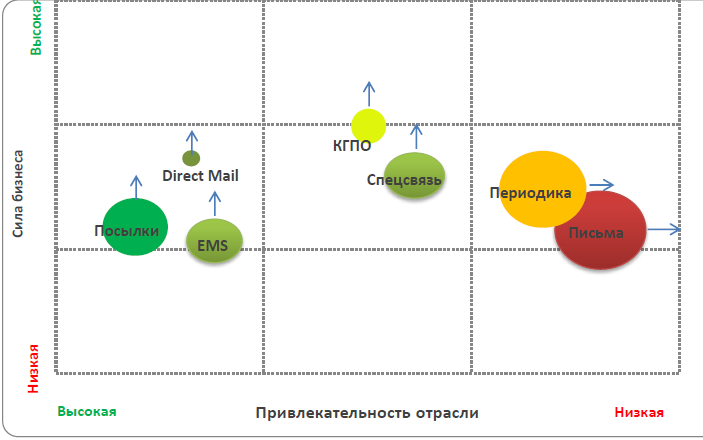

Рисунок 3 – Матрица конкурентных преимуществ Общества на рынке почтовых услуг

По результатам матрицы конкурентных преимуществ на рынке почтовых услуг, можно сделать следующие выводы:

- Посылки – упрочнение позиций и инвестирование;

- Директ мейл – развитие и активные продажи;

- EMS – расти быстрее рынка, усиливать позиции;

- КГПО – поиск растущих сегментов, инвестиции, развитие готовых решений для бизнеса;

- Спецсвязь – дифференциация, продажи в наиболее рентабельных сегментах, частичное инвестирование;

- Периодика – концентрация на прибыльных сегментах, развитие дополнительных услуг с высокой доходностью;

- Письма – полностью использовать монопольное положение, активное лобби по тарифам и субсидиям.

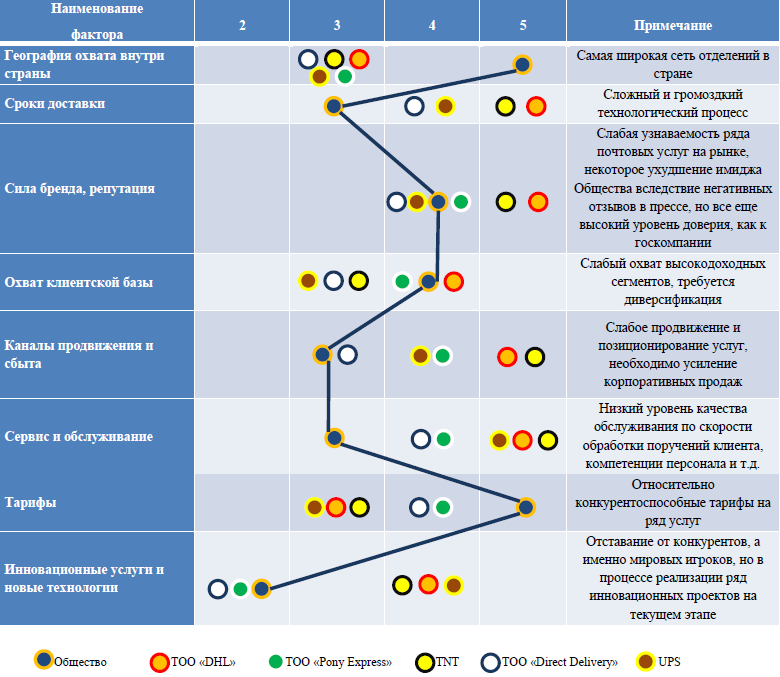

На рисунке 4 представлена матрица конкурентоспособности Общества на почтовом рынке, приведен сравнительный анализ деятельности Общества и основных конкурентов почтового рынка в разрезе 8 наиболее весомых факторов, определяющих силу бизнеса.

Рисунок 4 – Матрица конкурентных преимуществ Общества на почтовом рынке

По результатам анализа определено, что для улучшения конкурентных преимуществ на рынке почтовых услуг Обществу требуется усилить работу в следующих направлениях:

− сокращение сроков доставки почтовых отправлений с изменением технологических процессов;

− качественное изучение рынка почтовых услуг на локальном уровне;

− определение ключевых потребностей потребителей, выявить ценности в почтовом сегменте;

− разработка и реализация эффективной PR стратегии, направленной на повышение узнаваемости бренда Общества и его почтовых услуг;

− усиление работы по привлечению корпоративных клиентов;

− разработка и внедрение системы контроля качества оказания услуг;

− изучение инновационных проектов конкурентов, разработка и внедрение инновационных услуг и новых технологий в деятельность Общества.

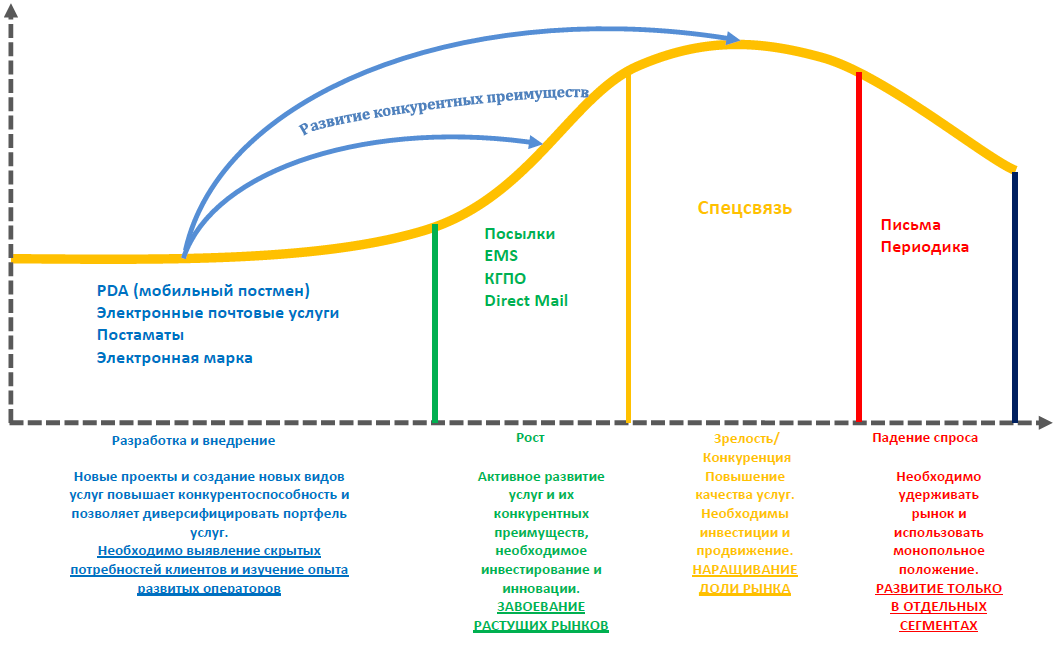

Рисунок 5 – Жизненный цикл услуг Общества

В диаграмме жизненного цикла услуг Общества представлены новые проекты услуг Общества и существующие услуги. Проекты «Мобильный постмен», «Электронные почтовые услуги», «Постаматы» и «Электронная марка» являются решением для Общества вопросов по повышению конкурентоспособности на рынке и соответствию требованиям современного рынка и потребителей. Рынки услуг, находящихся на стадии роста, характеризуются, прежде всего, увеличением числа игроков рынка в связи с ее привлекательностью и спроса на услугу со стороны потребителей, что свидетельствуется ростом объема рынка. Данным критериям соответствуют такие почтовые услуги как: посылочные отправления, в т.ч. КГПО, EMS и Директ мейл. На стадии зрелости находятся услуги специальной связи. Показатели рынка относительно стабильны и отличаются стабильностью участников рынка. Рынок услуг по пересылке письменной корреспонденции и распространению периодических печатных изданий перешел в стадию спада, что характеризуется большим давлением со стороны услуг-заменителей в виде электронных услуг и услуг ускоренной почты, непривлекательностью рынка для новых участников.

Потребители почтовых услуг

Сегменты потребителей почтовых и финансовых услуг определены по результатам социологических исследований, проведенных в производственных объектах Общества. Размеры сегментов рассчитаны на основе статистических данных о численности населения РК, женщин и мужчин, городского населения по возрастным категориям. По результатам исследования выявлено, что наиболее востребованным целевой аудиторией носителем рекламы является телевизионный эфир.

Таблицы 1 – Потребители почтовых услуг

|

№ |

Наименование услуги |

Физические лица |

Размер сегмента, тыс.чел |

Юридические лица |

Размер сегмента, ед. |

|

1 |

Письменная корреспонденция |

Женщины в возрасте 21-40 лет, проживающие в городской местности, ежемесячный заработок – 20-60 тыс. тенге, частота пользования услугой – ежемесячно, проводят свое свободное время за просмотром ТВ. |

533 612 |

Малые предприятия сферы торговли и органы общественного и местного управления, расположенные в городской местности, пользующиеся услугой ежемесячно |

50 866 |

|

2 |

Direct Mail |

- |

- |

Малые, средние предприятия, сферы торговли, ИП, органы общественного и местного управления, расположенные в городской местности, пользующиеся услугой ежемесячно |

54 063 |

|

3 |

Посылочные отправления |

Женщины в возрасте 31-40 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. |

216 780 |

Малые предприятия сферы торговли и недвижимости, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

50 078 |

|

4 |

КГПО |

Мужчины в возрасте 31-50 лет, проживающие в городской местности, с ежемесячным заработком в размере 60-80 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ. |

400 209 |

Малые предприятия сферы торговли и медицины, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

45 283 |

|

5 |

Периодические издания |

Женщины в возрасте 31-40 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ. |

216 780 |

Малые и средние предприятия частной и государственной формы собственности, органы общественного и местного управления, расположенные в городской местности, оформляющие подписку 1 раз в полугодие |

175 326 |

|

6 |

EMS |

Женщины в возрасте 21-40 лет, проживающие в городской местности, ежемесячный заработок которых составляет 20-60 тыс. тенге. Пользуются услугой ежемесячно, предпочитают проводить свободное время за просмотром ТВ. |

533 612 |

Малые предприятия сферы торговли, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

42 087 |

|

7 |

Спецсвязь |

- |

- |

Малые и средние предприятия сферы торговли и органы общественного и местного управления, расположенные в городской местности, пользующиеся услугой ежемесячно |

58 857 |

Финансовые и агентские услуги

Ежегодно Обществом проводятся многомиллионные транзакции по платежам и переводам денег, так в 2017г.:

− выплачено заработной платы 266,9 тыс. получателям или 3,2 млн. выплат в год;

− выплачено пенсий и пособий 1,8 млн. получателям или 21,6 млн. выплат в год;

− численность активных держателей платежных карточек достигло 52,4 тыс. ед.;

− количество вкладчиков срочных депозитов и вкладов «До востребования» достигло 407 тыс. чел.;

− счета клиентов юридических лиц и индивидуальных предпринимателей составили 16,3 тыс. ед.;

− количество принятых переводов – 867,5 тыс. ед.;

− количество лицевых счетов для брокерского обслуживания – 2,4 тыс. ед.

Общество, не являясь полноценной банковской структурой, тем самым единственная компания, обеспечивающая финансовыми услугами сельские населенные пункты и по объему транзакций, входит в число крупнейших игроков на рынке, составляя конкуренцию для банков второго уровня.

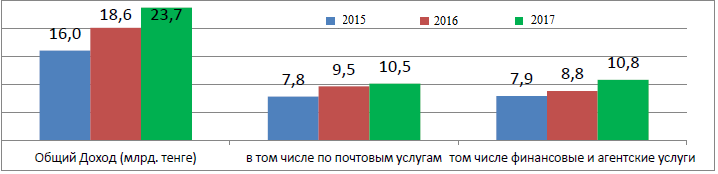

В целом за последние 3 года наблюдается тенденция ежегодного роста доходов от финансовых и агентских услуг (рост доходов составил в 2017г. 22,7%, в 2016г. 11,4%).

Из финансовых и агентских услуг, наибольший удельный вес по доходам приходится на доходы от выплаты пенсий и пособий (43,2%), приема платежей (31%) и денежных переводов (5,2%). Несмотря на относительно высокую емкость рынка, наименьшие доходы у Общества по валютно-обменным операциям (0,2%), услугам казначейства (0,6%) и выпуску платежных карточек (1%).

Общество имеет доступ к инвестиционным средствам для развития услуг и ввода новых инновационных проектов, что сможет удовлетворить спрос клиентов на услуги по качественным показателям. Важной составляющей настоящей Стратегии является выработка мер по повышению уровня информированности населения и бизнес сообществ о финансовых услугах, оказываемых Обществом.

На рынке финансовых услуг помимо Общества по состоянию на 01.02.2018г. представлено 36 банков второго уровня, имеющих 380 филиалов и 1 894 РКО, расположенные в основном в городской местности и районных центрах.

На рынке финансовых услуг Общество не является лидером и доминатом, но в то же время относительно высокая доля по услугам выплаты пенсий и пособий (41,9%) и приему платежей (29%). Незначительная доля по услугам денежных переводов, заработной платы, инкассации и агентских услуг кредитования. Критическая и низкая доля по услугам расчетно-кассового обслуживания, депозитов, платежных карточек, валютно-обменных операций, а также услугам Казначейства (брокерским и трансфер-агентским услугам).

По услугам приема коммунальных и налоговых платежей, выплате пенсий и пособий, заработной платы наблюдается снижение долей рынка. В то время, когда по приему платежей за погашение кредитов, депозиту для юридического лица, инкассации и агентским услугам кредитования отмечен рост конкурентной позиции на рынке.

Причиной снижения долей рынка по ряду услуг является высокая конкуренция со стороны РКО коммерческих банков в городах и районах, а именно:

− высокий сервис обслуживания клиентов: комфортабельные зоны обслуживания, вежливый и опрятный персонал, относительно лучшая скорость обслуживания, минимизация заполнения бланков вручную;

− приемлемые тарифные планы, особенно по международным переводам и платежным карточкам;

− высокие процентные ставки по срочным депозитам;

− пакетное предоставление услуг для социальной категории граждан (пенсионерам, получателям пособия на рождение детей, бюджетникам);

− открытие РКО в кварталах с повышенной деловой активностью, а также в зданиях при Налоговом комитете, акимате, ЦОН и т.д.;

− расширение сети терминалов моментальной оплаты и широкая сеть банкоматов;

− привлекательные ставки вознаграждения по потребительским и револьверным кредитам.

1.5 Портфельный анализ финансовых услуг

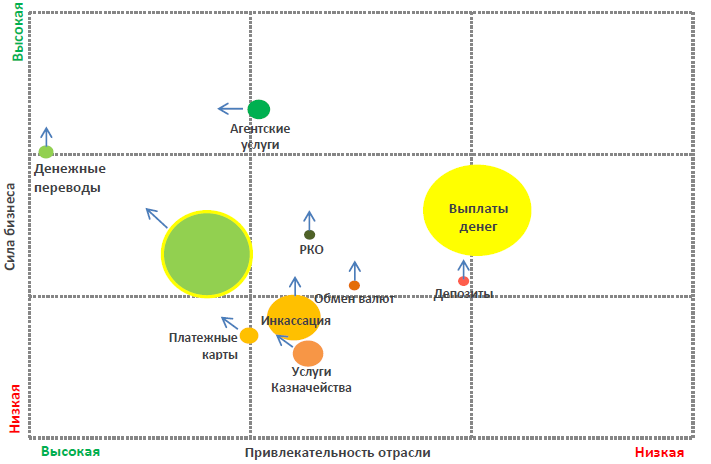

Рисунок 6 – Портфельный анализ финансовых услуг АО «Казпочта»

Практически все основные виды финансовых услуг разместились в квадранте «Средний бизнес». Эта позиция характеризуется отсутствием каких-либо особенных качеств: средний уровень привлекательности рынка, средний уровень относительных преимуществ организации в данном виде бизнеса. Такое положение определяет и осторожную стратегическую линию поведения: инвестировать выборочно и только в очень прибыльные и наименее рискованные мероприятия.

На промежутке между низкой привлекательностью рынка и средней конкурентоспособностью разместилась услуга по выплате пенсий и пособий. Это связано с тем, что рост рынка пенсионных услуг полностью зависит от финансирования из республиканского бюджета, а улучшение позиций на рынке возможно только при привлечении новых получателей в городах и райцентрах, где присутствуют РКО банков, т.е. высокая конкуренция.

Для Услуги «Инкассация» и «Услуг Казначейства» характерна средняя привлекательность рынка и низкий уровень относительных преимуществ на рынке. Для этого вида бизнеса в данной позиции целесообразно рекомендовать следующее:

− поиск возможности улучшения положения в областях с низким уровнем риска;

− превращать отдельные сильные стороны бизнеса в прибыль.

Для улучшения конкурентных преимуществ на рынке финансовых услуг Обществу требуется усилить работу в следующих направлениях:

− выработка наиболее эффективных PR и рекламных мероприятий, направленных на повышение узнаваемости бренда Общества и его финансовых услуг;

− улучшение свойств некоторых видов услуг, внедрение программ поддержки лояльности потребителей и стимулирующих акций для привлечения нового контингента потребителей;

− усиление комплаенс-контроля и последующего контроля совершенных отделениями транзакций в целях минимизации риска хищений, а также утечки информации;

− проработка мероприятий, направленных на улучшение сервиса обслуживания в отделениях в части скорости ввода и обработки поручений клиентов, повышения квалификации операторов, создание комфортабельных зон обслуживания клиентов с разделением на зоны для корпоративных и розничных клиентов;

− брендирование ряда услуг на высокодоходных сегментах;

− изучение инновационных проектов конкурентов с целью их ввода в деятельность Общества.

1.6 Потребители финансовых услуг

|

№ |

Наименование услуги |

Физические лица |

Размер сегмента, тыс.чел |

Юридические лица |

Размер сегмента, ед. |

|

1 |

Расчетно-кассовое обслуживание |

Женщины в возрасте 31-40 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ |

216 780 |

Малые предприятия сферы торговли и ИП, расположенные в городской местности, пользующиеся услугой ежемесячно или еженедельно |

42 087 |

|

2 |

Прием платежей |

Малые предприятия, сферы торговли и недвижимости, расположенные в городской местности, пользующиеся услугой ежемесячно |

50 078 |

||

|

3 |

Денежные переводы |

Малые предприятия сферы торговли и образования, расположенные в городской местности, пользующиеся услугой ежемесячно |

53 274 |

||

|

4 |

Депозиты |

||||

|

5 |

Выплата заработной платы |

||||

|

6 |

Выдача потребительских кредитов |

||||

|

7 |

Инкассация |

Малые предприятия сферы торговли, расположенные в городской местности, пользующиеся услугой еженедельно, ежедневно или 2-3 раза в неделю |

42 087 |

||

|

8 |

Выплата пенсий и пособий |

Женщины-пенсионеры в возрасте старше 60 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-60 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ |

|||

|

9 |

Платежные карточки |

Женщины в возрасте 31-50 лет, проживающие в городской местности, с ежемесячным заработком в размере 20-70 тыс. тенге, пользующиеся услугами с ежемесячной периодичностью. Потребители услуги предпочитают проводить свое свободное время за просмотром ТВ |

416 885 |

||

|

10 |

Валютно-обменные операции |