ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 02.02.2024

Просмотров: 133

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

о новых продуктах и услугах, проведения рекламных кампаний, удовлетворения потребностей клиентов, расширения рынка потребительских кредитов и сохранения невысоких процентных ставок по ипотеке, Сбербанк сможет значительно расширить свою клиентскую базу,

заслужить ее доверие и тем самым надолго сохранить свою лидирующую позицию на рынке.

Проведение регулярных маркетинговых исследований, различных опросов населения даст возможность оперативно выявлять быстро изменяющиеся запросы потребителей. Это ускорит работу банка и позволит намного эффективнее удовлетворять потребности клиентов.

Модернизация старой техники, постоянное усовершенствование существующих технологий и внедрение новейших поможет оставаться Сбербанку самым передовым в своем сегменте. Установка новейших систем безопасности повысит уровень защиты банка, его сотрудников и клиентов, а, следовательно, и уровень их доверия к Сбербанку.

За счет развития и усовершенствования существующей экосистемы Сбербанк к 2023 году планирует увеличить количество клиентов, привлеченных из нее, на 150 тыс. Это поможет увеличить свою прибыль почти в 2 раза.

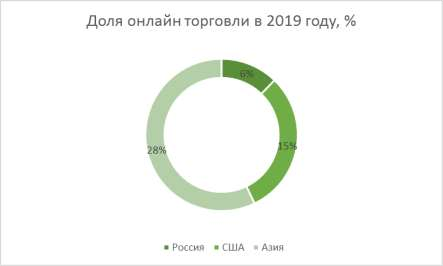

Поскольку рынок электронной коммерции в России не достаточно развит, то его развитие – это ключевая возможность для Сбербанка. В 2019 году доля онлайн торговли в России равнялась 6%, что намного меньше, чем у других стран (см. рис. 3.1).

Рисунок 3.1 – Доля онлайн торговли

Развитие онлайн торговли важно для экономического роста России:

Персонализированное обучение команды, создающей экосистему для страны, гибкость и культура работы помогут значительно сократить время на поиск специалистов по ИТ и данным.

Благодаря внедрению и развитию системы управления ESG-факторами, путем сокращения отходов и бережного отношения к природным ресурсам, Сбербанк экономит потребляемы ресурсы и повышает энергоэффективность офисов. Введение новых индексов дает возможность инвестировать в экологически ориентированные компании. Это является большим плюсом для банка и повышает его репутацию.

Забота о клиентах и в целом об обществе, путем участия в благотворительных проектах и поддержании проектов, направленных на развитие регионов, дает огромный приоритет Сбербанку на банковском рынке.

На основе предложенных мероприятий и рекомендаций составим прогноз в цифровом выражении.

Прогнозируя рост объемов активных операций, можно определить оценочную стоимость совокупных активов банка. Мы можем предположить, что к концу 2020 года совокупные активы банка увеличатся на 5% относительно 2019 года. При наличии

основных конкурентных преимуществ предполагается, что

стоимость активов Сбербанка будет расти быстрее, чем активы конкурентов. Предположим, что в прогнозируемом 2022 году активы банков увеличатся на 2,5%, тогда распределение доли рынка будет выглядеть так (см. табл. 3.1):

Таблица 3.1 – Прогноз развития доли рынка банков-конкурентов

Таким образом, прогнозируемая доля рынка ПАО «Сбербанк» возрастает с 50,37% до 51%.

В таблице 3.2. представлен прогноз ключевых показателей банка.

Таблица 3.2 – Прогноз ключевых показателей Сбербанка на 2022 год

Продолжение таблицы 3.2

Оптимизация структуры баланса, путем увеличения доли розничных кредитов в кредитном портфеле с 36% до 40%, поможет снизить процентную маржу. Увеличение рентабельности капитала, достаточности базового капитала, а также сохранение доли на рынке финансовых услуг даст высокий уровень дисциплины в управлении расходами и рисками. Увеличение доли кредитов поможет расширить кредитный портфель.

Подводя итоги, следует отметить, что предлагаемые меры по повышению конкурентоспособности будут способствовать дальнейшему развитию ПАО

«Сбербанк» и предоставят возможность значительно расширить свою клиентскую базу, повысить уровень доходов и укрепить свои лидирующие позиции на рынке.

ЗАКЛЮЧЕНИЕ

На банковском рынке идет довольно жесткая конкуренция. Но укрепить свои позиции способны только те банки, которые являются

наиболее конкурентоспособными.

Можно сказать, что конкуренция среди банков довольно естественный процесс, поскольку он напрямую связан с борьбой предпринимательских субъектов из банковской сферы за существующие сегменты рынка и за клиентов.

Важными аспектами в конкурентоспособности банка являются:

-преимущества перед конкурентами, такие как высокая репутация, клиентоориентированность, качество предоставления услуг и обслуживания клиентов и так далее;

-конкурентоспособность продуктов и услуг (их качество, стоимость, степень удовлетворенности клиентов продуктом и услугой и прочее);

-конкурентоспособность, то есть, наличие сильных сторон и возможностей, которые поспособствуют устранению внешних угроз;

Конкурентоспособность банка зависит от многих факторов. Эти факторы можно разделить на внутренние и внешние. Исходя из исследования в практической части, можно сказать, что ПАО «Сбербанк» подвержен влиянию внешних факторов, которые могут предоставлять для него угрозу, но при этом и давать новые возможности.

При помощи постоянного и тщательного анализа и своим сильным сторонам, Сбербанк сможет обойти все угрозы со стороны конкурентов и превзойти их по всем характеристикам, продолжая дальше развиваться и завоевывать рынок.

Повышение конкурентоспособности ПАО «Сбербанк» может быть достигнуто благодаря:

заслужить ее доверие и тем самым надолго сохранить свою лидирующую позицию на рынке.

Проведение регулярных маркетинговых исследований, различных опросов населения даст возможность оперативно выявлять быстро изменяющиеся запросы потребителей. Это ускорит работу банка и позволит намного эффективнее удовлетворять потребности клиентов.

Модернизация старой техники, постоянное усовершенствование существующих технологий и внедрение новейших поможет оставаться Сбербанку самым передовым в своем сегменте. Установка новейших систем безопасности повысит уровень защиты банка, его сотрудников и клиентов, а, следовательно, и уровень их доверия к Сбербанку.

За счет развития и усовершенствования существующей экосистемы Сбербанк к 2023 году планирует увеличить количество клиентов, привлеченных из нее, на 150 тыс. Это поможет увеличить свою прибыль почти в 2 раза.

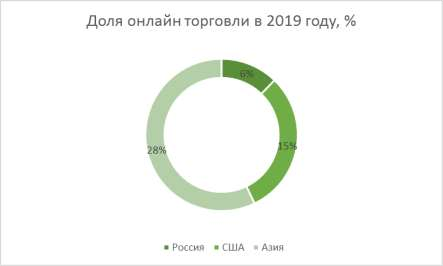

Поскольку рынок электронной коммерции в России не достаточно развит, то его развитие – это ключевая возможность для Сбербанка. В 2019 году доля онлайн торговли в России равнялась 6%, что намного меньше, чем у других стран (см. рис. 3.1).

Рисунок 3.1 – Доля онлайн торговли

Развитие онлайн торговли важно для экономического роста России:

-

снижение издержек для потребителя и производителя и уменьшение количества посредников; -

стимулирование роста ВВП путем увеличения доли малого и среднего бизнеса в экономике; -

снижение доли теневой экономики путем прозрачной системы оплаты и отчетности.

Персонализированное обучение команды, создающей экосистему для страны, гибкость и культура работы помогут значительно сократить время на поиск специалистов по ИТ и данным.

Благодаря внедрению и развитию системы управления ESG-факторами, путем сокращения отходов и бережного отношения к природным ресурсам, Сбербанк экономит потребляемы ресурсы и повышает энергоэффективность офисов. Введение новых индексов дает возможность инвестировать в экологически ориентированные компании. Это является большим плюсом для банка и повышает его репутацию.

Забота о клиентах и в целом об обществе, путем участия в благотворительных проектах и поддержании проектов, направленных на развитие регионов, дает огромный приоритет Сбербанку на банковском рынке.

На основе предложенных мероприятий и рекомендаций составим прогноз в цифровом выражении.

Прогнозируя рост объемов активных операций, можно определить оценочную стоимость совокупных активов банка. Мы можем предположить, что к концу 2020 года совокупные активы банка увеличатся на 5% относительно 2019 года. При наличии

основных конкурентных преимуществ предполагается, что

стоимость активов Сбербанка будет расти быстрее, чем активы конкурентов. Предположим, что в прогнозируемом 2022 году активы банков увеличатся на 2,5%, тогда распределение доли рынка будет выглядеть так (см. табл. 3.1):

Таблица 3.1 – Прогноз развития доли рынка банков-конкурентов

| Наименование банка | Размер активов на 01.01.2021, млн. руб. | Доля рынка | Размер активов на 01.01.2022 млн. руб. | Доля рынка |

| 1. ПАО «Сбербанк» | 33 422 776 | 50,37% | 35 093 915 | 51% |

| 2.Банк «ВТБ» (ПАО) | 16 177 630 | 24,38% | 16 582 071 | 24,08% |

| 3.Банк ГПБ (АО) | 7 344 538 | 11,07% | 7 528 151 | 10,93% |

| 4.НКО НКЦ (АО) | 4 972 823 | 7,49% | 5 097 144 | 7,40% |

| 5.АО «Альфа-банк» | 4 435 025 | 6,69% | 4 545 901 | 6,59% |

| Общая доля рынка | 66 352 792 | 100% | 68 847 182 | 100% |

Таким образом, прогнозируемая доля рынка ПАО «Сбербанк» возрастает с 50,37% до 51%.

В таблице 3.2. представлен прогноз ключевых показателей банка.

Таблица 3.2 – Прогноз ключевых показателей Сбербанка на 2022 год

| Показатель | Ед. измере ния | Значение показателя | Изменение | ||

| 2021 | 2022(план) | ||||

| Рентабельность капитала | % | 16,1 | 18 | 1,9 | |

Продолжение таблицы 3.2

| Размер целевого рынка | Трлн. руб. | 8 | 10 | 2 |

| Достаточность базового капитала | % | 11,2 | 12,5 | 1,3 |

| Доля розничных кредитов в кредитном портфеле | % | 36 | 40 | 4 |

| Доля кредитов физ. лицам (средняя доходность) | % | 8,7 | 14 | 5,3 |

| Доля кредитов юр. лицам (средняя доходность) | % | 7,3 | 9 | 1,7 |

| Доля онлайн торговли | % | 9 | 20 | 11 |

Оптимизация структуры баланса, путем увеличения доли розничных кредитов в кредитном портфеле с 36% до 40%, поможет снизить процентную маржу. Увеличение рентабельности капитала, достаточности базового капитала, а также сохранение доли на рынке финансовых услуг даст высокий уровень дисциплины в управлении расходами и рисками. Увеличение доли кредитов поможет расширить кредитный портфель.

Подводя итоги, следует отметить, что предлагаемые меры по повышению конкурентоспособности будут способствовать дальнейшему развитию ПАО

«Сбербанк» и предоставят возможность значительно расширить свою клиентскую базу, повысить уровень доходов и укрепить свои лидирующие позиции на рынке.

ЗАКЛЮЧЕНИЕ

На банковском рынке идет довольно жесткая конкуренция. Но укрепить свои позиции способны только те банки, которые являются

наиболее конкурентоспособными.

Можно сказать, что конкуренция среди банков довольно естественный процесс, поскольку он напрямую связан с борьбой предпринимательских субъектов из банковской сферы за существующие сегменты рынка и за клиентов.

Важными аспектами в конкурентоспособности банка являются:

-преимущества перед конкурентами, такие как высокая репутация, клиентоориентированность, качество предоставления услуг и обслуживания клиентов и так далее;

-конкурентоспособность продуктов и услуг (их качество, стоимость, степень удовлетворенности клиентов продуктом и услугой и прочее);

-конкурентоспособность, то есть, наличие сильных сторон и возможностей, которые поспособствуют устранению внешних угроз;

-

ресурсы банка, его потенциал;

-

прибыль банка и его рентабельность.

Конкурентоспособность банка зависит от многих факторов. Эти факторы можно разделить на внутренние и внешние. Исходя из исследования в практической части, можно сказать, что ПАО «Сбербанк» подвержен влиянию внешних факторов, которые могут предоставлять для него угрозу, но при этом и давать новые возможности.

При помощи постоянного и тщательного анализа и своим сильным сторонам, Сбербанк сможет обойти все угрозы со стороны конкурентов и превзойти их по всем характеристикам, продолжая дальше развиваться и завоевывать рынок.

Повышение конкурентоспособности ПАО «Сбербанк» может быть достигнуто благодаря:

-

усовершенствованию существующих технологий и внедрению новых;