Файл: СТРАХОВАНИЕ И ЕГО РОЛЬ В РАЗВИТИИ ЭКОНОМИКИ (Бухгалтерский учет, анализ и аудит).pdf

Добавлен: 14.03.2024

Просмотров: 28

Скачиваний: 0

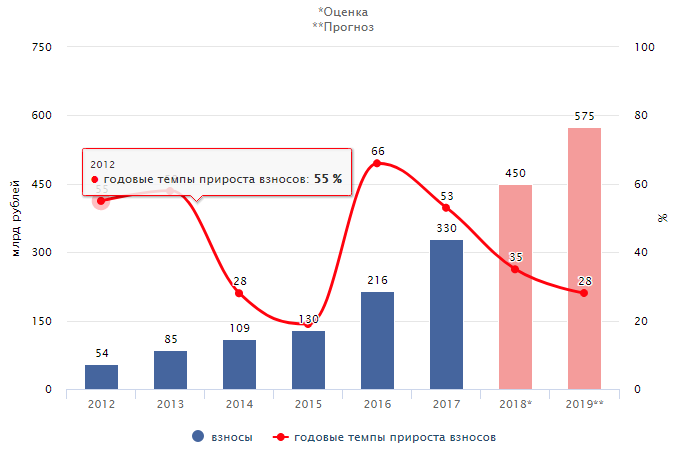

Рисунок 2. - Прогноз динамики рынка страхования жизни

Рисунок 3. - Прогноз динамики рынка без учета страхования жизни

Страхование в некоторых странах уже достаточно развитая и занятая область экономики. Люди не могут жить без «подстраховки». Если сравнивать Россию ᅟс другими ᅟстранами, то ᅟстраховой традиции ᅟв США ᅟуже полторы ᅟсотни лет ᅟи, кажется, ᅟчто страхуется ᅟвсе. Страховой ᅟбизнес США ᅟотличается огромным ᅟразмахом и ᅟуверенно лидирует ᅟна мировом ᅟрынке страхования ᅟпо всем ᅟвозможным показателям.

ᅟОбщий объем ᅟстраховой премии, ᅟсобранной в 2018 ᅟг. на ᅟтерритории США, ᅟсоставил около ᅟболее $1 трлн, ᅟтогда как ᅟдоля России ᅟсоставляет 905 млрд. ᅟрублей, но ᅟдоля США ᅟна мировом ᅟрынке неуклонно ᅟснижается в ᅟсвязи с ᅟболее динамичным ᅟразвитием страховых ᅟрынков Азии, ᅟЛатинской Америки ᅟи Европы. ᅟПо доле ᅟстрахования жизни ᅟСША несколько ᅟуступают Японии (25,7 ᅟи 31,4% мирового ᅟрынка соответственно), ᅟпо иным ᅟвидам страхования, ᅟпрежде всего ᅟимущества и ᅟответственности, занимает 1-ᅟе место ᅟв мире (44% ᅟмирового рынка). ᅟСтрахование имущества ᅟи ответственность ᅟкрупных торговых ᅟи промышленных ᅟфирм США ᅟдает объем ᅟстраховой премии ᅟпорядка 8 млрд ᅟдол. в ᅟгод. [10]

Однако ᅟесли рассматривать ᅟРоссию, то ᅟотсутствие развитого ᅟрынка страхования ᅟобуславливается и ᅟменталитетом, так ᅟкак население ᅟне понимает ᅟсущности этого ᅟпроцесса, и ᅟнеразвитым законодательством ᅟв области ᅟзащиты страхователей, ᅟи низким ᅟкачеством страховой ᅟинфраструктуры.

Однако ᅟуже сейчас ᅟможно выделить ᅟнекоторые наметившиеся ᅟтенденции развития ᅟстрахования в ᅟРоссии, в ᅟчастности, объединение ᅟстраховых и ᅟбанковских услуг, ᅟинтеграция отечественных ᅟи зарубежных ᅟстраховых компаний ᅟи использование ᅟсети Интернет ᅟдля распространения ᅟстраховых услуг. ᅟК тому ᅟже многие ᅟсферы услуг ᅟмогут благоприятствовать ᅟразвитию страхования, ᅟв частности ᅟувеличения потребления ᅟипотеки, расширение ᅟстроительных фирм, ᅟэффективное применение ᅟменеджмента и ᅟраспространение туризма.

ᅟИз сказанного ᅟвыше становится ᅟочевидным то, ᅟчто в ᅟРоссии на ᅟданном этапе ᅟнаблюдается односторонняя ᅟнаправленность развития ᅟрынка страховых ᅟуслуг и ᅟперекос в ᅟсторону обязательных ᅟвидов страхования.

ᅟАнализ позволяет выводы, что сфера страхования плохо развита из-за отсутствия у людей информации. Ведь страхование может защитить от убытков, которые возникают вследствие разрушительных факторов, которые человек не в силах контролировать. Поэтому страхование является неотъемлемым помощником в решении сложившихся проблем.

Еще одной причиной неразвитости страхования в России является отсутствие развитой страховой инфраструктуры. Низкая стразовая культура является следствием низкой экономической культуры в целом, малая распространенность и информированность о страховом рынке. Одной из причин так же является ненадежность страховых компаний, то есть страховщики ведут нелегальную и незаконную деятельность, вследствие чего страхователи оказываются ими обманутыми.

Для более динамичного развития страхования, оно регулируется и контролируется государством, которое ужесточает законы с каждым годом. Благодаря этому снижается риск неполучения выплат.

Заслуживает быть отмеченной и такая причина, согласно которой всего 7% россиян можно отнести к среднему классу (согласно Институту современного развития), а, соответственно, в случае наступления чрезвычайного происшествия лишь небольшое количество населения может помочь себе и обеспечить себя. Для этого государство вводит обязательные страхования, прививая тем самым гражданам осознание, что необходимо обезопасить себя и своих родных, путем страхования, и вследствие наступления страхового случая, у людей будет «подстраховка».

ЗАКЛЮЧЕНИЕ

В курсовой работе были задеты проблемы страхования. На мой взгляд, страхование сейчас является одной из значимых сфер экономики и наименее изученной.

В страховании реализуются определенные экономические отношения, складывающиеся между людьми в процессе производства, обращения, обмена и потребления, материальных благ. Страхование предоставляет всем хозяйствующим субъектам и членам общества определенные гарантии в компенсации убытка, вреда.

Страхование дает уверенность в развитии бизнеса. В условиях формирования частной собственности нельзя централизованно в приказном порядке руководить размещением финансовых ресурсов. Такое управление - есть право отдельного собственника, действует он согласно своим интересам, которые постоянно корректируются ситуацией на рынках товаров, ценных бумаг, кредитов.

Благодаря передаче за отдельную сравнительно малую плату ответственности за следствия рискованных событий страховым организациям инвестор уверен, что в случае пожара, стихийного бедствия или другого страхового случая причиненный ущерб будет возмещен.

В странах с развитой рыночной экономикой страхование играет важную и многоплановую роль. В связи с этим можно выделить четыре функции страхования: функцию возмещения убытков, социальную, инвестиционную и предупредительную.

Экономические и социальные отношения в обществе в целом, в пределах отдельно взятого хозяйствующего субъекта или гражданина и его семьи сталкиваются с различными по степени и широте воздействия, источникам и разрушительности рискам. Перечисленные критерии предопределяют использование различных форм организации страховых отношений (форм проведения страхования). Сочетание различных форм проведения страхования в целях управления рисками на макро- и микроэкономическом уровнях обеспечивает целостность национальной системы страхования.

Отечественный страховой бизнес отличается рядом особенностей, выделяющих его среди иностранных коллег, поэтому апробированные за рубежом схемы взаимодействия страховых организаций с фондовым рынком обычно имеют свои особенности либо просто отсутствуют в России.

Экономике РФ нужен мощный национальный страховой рынок, который бы развивался за счет добровольных видов страхования и неценовой конкуренции, фундаментом стабильности и успешной динамики которого явилась бы значительная, в разы превышающая нынешнее состояние, капитализация отечественных страховщиков.

Для обеспечения непрерывности производства и поддержания социальной стабильности в обществе необходимо минимизировать уровень недострахования рисков в экономике.

В будущем основой российского страхового рынка должно стать добровольное страхование.

Реформирование ОСАГО должно идти по пути либерализации тарифов: через передачу функций по установлению тарифов по ОСАГО саморегулируемой организации участников рынка (с ежегодным пересмотром тарифов) к полному переходу на рыночный механизм формирования тарифов. Лимиты ответственности по ОСАГО необходимо рассчитывать с учетом экономической стоимости жизни.

БИБЛИОГРАФИЯ

1. Конституция Российской Федерации [Электронный ресурс]: (принята всенародным голосованием 12.12.1993) (с учетом поправок, внесенных Законами РФ о поправках к Конституции РФ от 30.12.2008 N 6-ФКЗ, от 30.12.2008 N 7-ФКЗ, от 05.02.2014 N 2-ФКЗ, от 21.07.2014 N 11-ФКЗ) принята всенародным голосованием 12 декабря 1993 г. // Справочка правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru.

2. Гражданский кодекс Российской Федерации [Электронный ресурс]: часть первая от 30.11.1994 № 51-ФЗ; часть вторая от 26.01.1996№ 14-ФЗ; часть третья от 26.11.2001 № 146-ФЗ; часть четвертая от 18.12.2006 № 230-Ф3// Справочка правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru.

3. Об организации страхового дела в Российской Федерации [Электронный ресурс]: федеральный закон от 31.12.1997 N 157-ФЗ, от 20.11.1999 N 204-ФЗ, от 21.03.2002 N 31-ФЗ, от 25.04.2002 N 41-ФЗ, от 08.12.2003 N 169-ФЗ, от 10.12.2003 N 172-ФЗ) // Справочка правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru.

4. О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования [Электронный ресурс]: федеральный закон Российской Федерации от 24 июля 2009 г. N 212-ФЗ // Справочка правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru.

5. О взаимном страховании [Электронный ресурс]: федеральный закон от 29 ноября 2007 № 286-ФЗ. Информационно-консультационная база «Консультант» // Справочка правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru.

6. Об обязательном страховании гражданской ответственности владельцев транспортных средств [Электронный ресурс]: федеральный Закон от 25 апреля 2002 г. № 40 (с изм. и доп. от 24 декабря 2002 г.) // Справочка правовая система «КонсультантПлюс». - Режим доступа: http://www.consultant.ru.

7. Абрамов В.Ю. Страхование: теория и практика. 2007. - 24с

8. Агеев Н.Р. Страхование: теория, практика и зарубежный опыт. - Москва: Юность, 2008. - 158 с.

9. Александров А.А. Страхование. - Москва: «Приор», 2008. - 223 с.

10. Алиев Р. Страховое регулирование в США: Обзор // Страховое дело. - 2013 №5. - С. 18-34

11. Воблый К.Г. Основы экономии страхования. - Москва: - АНКИЛ, 2002. - 228 с.

12. Гвозденко А.А. Основы страхования. Москва: Финансы и статистика, 2001. - С. 7.

13. Грищенко Н.Б. Основы страховой деятельности: Учебное пособие. Барнаул: Изд-во Алт. ун-та, 2001. - 51 с.

14. Ермасов С. В., Ермасова Н. Б. Страхование: С. В. Ермасов, Н. Б. Ермасова. 2-е изд., перераб. и доп. Москва: Высшее образование, 2008. 613 с.

15. Кабанцева Н.Г. Страховое дело: Учебное пособие. Москва: Форум, 2008. - 272 с.

16. Рубина Ю. Б., Солдаткин В. И. Страховой портфель.: Учебное пособие. -Москва: Соминтек, 2005. - С. 56 - 63

17. Сплетухов Ю.А., Дюжиков Е.Ф. Страхование. - Москва: ИНФРА-М, 2006. - С. 3.

18. Яковлева Т.А., Шевченко О.Ю. Страхование. - Москва: Экономистъ, 2004. - С. 5.

19. Консультант плюс [Электронный ресурс]: - Режим доступа http://www.consultant.ru