Файл: Современный подход при выборе антигистаминных средств Оглавление.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 03.02.2024

Просмотров: 33

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Ретроспективный анализ появления антигистаминных средств

1.1 История появления антигистаминных средств

1.2 Характеристика и фармакологические свойства антигистаминных препаратов

Глава 2. Современный подход при выборе антигистаминных препаратов

2.1 Характеристика антигистаминных средств, представленных на фармацевтическом рынке

2.1.1 Краткая характеристика АГС, представленном на фармацевтическом рынке РФ

2.1.2 Краткая характеристика АГС, представленных на рынке г. Ельца

2.2 Анализ рынка антигистаминных препаратов России и в частности г.Ельца

2.2.2 Анализ рынка АГП г. Ельца

2.3 Изучение поведения потребителей при выборе антигистаминных средств

2.4 Сегментирование рынка г. Ельца

2.5 Безрецептурный отпуск и реклама

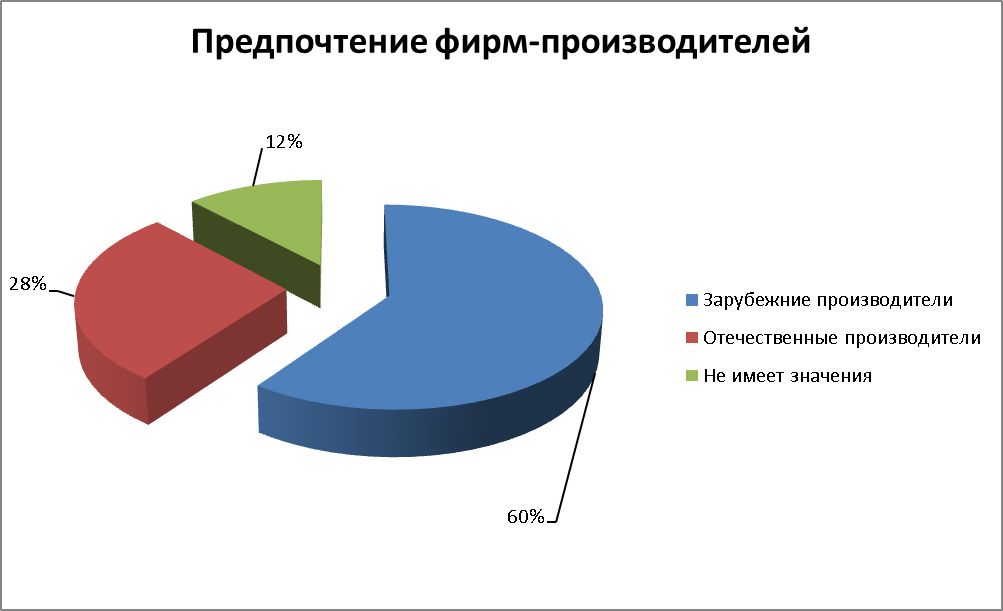

Сегодня на Елецком фармацевтическом рынке представлены АГС, как отечественного, так и зарубежного производства. В этой связи, на вопрос: «Каким производителям АГС отдают предпочтение посетители аптек?» -28% конечных потребителей отметили отечественных производителей АГС. Возможно, это связано с тем, что отечественные АГС более дешевые и, тем самым, более доступные для населения.

60% потребителей выбрали зарубежных производителей АГС. У большинства потребителей сохранилось отношение к зарубежным лекарственным препаратам, как более качественным и надежным. Для остальных посетителей (12%) страна-производитель АГС не имеет значения, так как главное для них – это эффективность ЛС.

Диаграмма № 5

Незначительно влияет на приобретение антигистаминных лекарственных средств упаковка препарата, которая не только обеспечивает его сохранность, транспортировку, но и несет информационную нагрузку, а также внешнее оформление или дизайн упаковки.

В ходе проведенного исследования было установлено, что рекомендации фармацевтических специалистов занимают первостепенную роль при выборе АГС конечным потребителем. Посетители аптек часто меняют АГС I поколения, принимавшихся ранее, на современные АГС II и III поколений. Из вышесказанного можно сделать вывод, что наибольшее влияние на потребление АГС оказывают следующие факторы: информированность врачей и фармацевтических специалистов, предпочтения и стереотипы потребления промежуточных и конечных потребителей, покупательские возможности конечных потребителей.

Выбор антигистаминного препарата.

На вопрос, какой выбрать антигистаминный препарат, может ответить врач или специалист-фармаколог, но далеко не все владеют медицинским образованием. А потребность в антигистаминных препаратах достаточно велика: миллионы людей страдают от сенной лихорадки, пищевых аллергий, аллергических конъюнктивитов и ринитов, зачастую в результате самолечения или неправильного использования лекарственных препаратов развивается лекарственная аллергия. Если больной пришел на прием к врачу, он получит рецепт с назначением конкретного препарата и купит его в аптеке. Но если пациент не обратился к врачу

, а пришел сразу в аптеку, какой препарат он выберет?

Все антигистаминные препараты как препараты безрецептурного списка могут быть представлены в витринах аптеки, также по правилам продажи лекарственных препаратов в аптечной сети, они имеют общую табличку «Антигистаминные препараты». Таким образом, покупатель в аптеке видит в витрине несколько препаратов, имеющих, как правило, яркую, красочную упаковку. Например, Телфаст сразу привлечет внимание бабочкой, Кестин – желтой ромашкой, Кларитин – яркими цветами на синем фоне. Кроме того, покупатель видит цены препаратов, находящиеся в диапазоне от 35 до 400 рублей. На чем будет основываться его выбор, если нет назначения врача? Можно предположить следующие ситуации:

-

Покупатель знает название препарата (его принимал кто-то из родственников, знакомых) -

Покупатель уже принимал его ранее. -

Покупатель читал о препарате в прессе, слышал рекомендации врача в теле- или радиопередаче о здоровье. -

Покупатель видел телерекламу препарата (Телфаст, Супрастин, Кларитин, Кларотадин). -

Покупатель, будучи как-то в поликлинике, видел на стене плакат с рекламой антигистаминного препарата.

В любой из перечисленных ситуаций он может обратиться за помощью к аптекарю, либо сам сотрудник аптеки предложит ему свою помощь.

Фармацевт имеет свои предпочтения в выборе антигистаминного препарата, поскольку обладает определенными знаниями в области фармакологии, но при этом тоже является объектом воздействия рекламы лекарственных препаратов.

Таблица №9. Анализ структуры ассортимента

| Производитель: | Абс. | Доля, % |

| Зарубежные фирмы, всего | 53 | 67,09 |

| AbbottLaboratories | 1 | 1,27 |

| ActavisGrouphf. | 1 | 1,27 |

| Alcon | 1 | 1,27 |

| AurobindoPharma | 1 | 1,27 |

| Biobasal | 2 | 2,53 |

| Biochemie | 1 | 1,27 |

| Bristol-MyersSquibb | 1 | 1,27 |

| Dr. ReddyґsLaboratoriesLtd. | 1 | 1,27 |

| Egis | 5 | 6,33 |

| FaranLaboratories | 1 | 1,27 |

| FourVentures | 2 | 2,53 |

| GlaxoSmithKline | 1 | 1,27 |

| Hemofarm | 1 | 1,27 |

| Hexal AG | 2 | 2,53 |

| JanssenPharmaceutica | 2 | 2,53 |

| KRKA | 1 | 1,27 |

| LaboratoriosBagу S.A. | 1 | 1,27 |

| Lek | 1 | 1,27 |

| MicroLabs | 1 | 1,27 |

| NovartisConsumerHealth | 4 | 5,06 |

| Nycomed | 1 | 1,27 |

| Pfizer | 1 | 1,27 |

| PierreFabreMedicament | 1 | 1,27 |

| PlivaHrvatskad.o.o. | 2 | 2,53 |

| Ranbaxy | 3 | 3,8 |

| Schering-Plough | 3 | 3,8 |

| Servier | 1 | 1,27 |

| ShreyaLifeSciences | 1 | 1,27 |

| SolvayPharma | 1 | 1,27 |

| STADA CIS | 1 | 1,27 |

| Teva | 1 | 1,27 |

| UCB S.A. Pharma Sector | 1 | 1,27 |

| UnichemLaboratories | 1 | 1,27 |

| WarszawskieZakladyFarmaceutycznePolfa S.A. | 1 | 1,27 |

| WarszawskieZakladyFarmaceutycznePolfa S.A. | 2 | 2,53 |

| Zentiva | 1 | 1,27 |

| Отечественные производители, всего | 26 | 32,91 |

| Акрихин | 2 | 2,53 |

| Белмедпрепараты | 1 | 1,27 |

| Биосинтез | 1 | 1,27 |

| Брынцалов-А | 1 | 1,27 |

| Верофарм | 2 | 2,53 |

| ГедеонРихтер-РУС | 1 | 1,27 |

| Марбиофарм | 1 | 1,27 |

| Микроген НПО ФГУП МЗ РФ | 2 | 2,53 |

| Московская фармацевтическая фабрика | 1 | 1,27 |

| Мосхимфармпрепараты | 1 | 1,27 |

| Олайнфарм | 2 | 2,53 |

Из полученных данных (табл. 7) видно, что доля российского рынка в производстве антигистаминных препаратов составляет всего 32,91%.

Основное место занимают зарубежные производители (67,09%). Ведущей компанией является NovartisConsumerHealth (Швейцария), которая является фирмой претендентом на лидерство (доля рынка 5,06%). Структура ассортимента антигистаминных препаратов по видам лекарственных форм. Лекарственные формы антигистаминных препаратов можно разделить на три группы: твердые, жидкие и мягкие. К твердым лекарственным формам относятся таблетки, капсулы и драже, к жидким - растворы для инъекций, сиропы, суспензии, капли (включая глазные). Мягкие лекарственные формы представлены ректальными суппозиториями. Наибольшее количество препаратов выпускается в твердой лекарственной форме. Жидкие лекарственные формы в основном представлены растворами для инъекций и сиропами - 32 и 19 торговых наименований соответственно. Сиропы применяются в педиатрии, что связано с возможностью их использования у детей младшего возраста. Малая доля жидких ЛФ связана с трудностями их стабилизации. Ректальные суппозитории представлены одним торговым наименованием препарата - свечи с димедролом для детей старше одного года, который выпускают 4 российских производителя.

Корни EGIS Ltd берут свое начало в 19-ом столетии. Основателем АО «Фармацевтический завод ЭГИС» стало предприятие-предшественник, основанное доктором Альбертом Вандером в 1865 году в Швейцарии. В 1913 году его компания была зарегистрирована в Венгрии под именем «Dr. WanderGyogyszer- es Tapszergyar Rt.» Основной продукцией компании были лечебная пищевая продукция, солодовые экстракты и готовые лекарственные формы.

2.4 Сегментирование рынка г. Ельца

Были проанкетированы 50 посетителей аптеки, и дана оценка демографической структуры потребителей, а также структуры потребителей по уровню дохода и социальному положению. Выбирая лекарственные средства, потребитель в первую очередь стремится получить качественное лечение, поэтому на первое место выдвигается эффективность и безопасность.

При этом, гарантией качества антигистаминных лекарственных средств для значительной части опрошенных потребителей (60%) является известность самого препарата или фирмы-производителя.

Эта закономерность прослеживается и в выявленной структуре потребительских предпочтений, в которой после ценового критерия ключевым ориентиром при выборе средств лечения аллергии является степень известности или узнаваемости фармацевтической продукции. В структуре покупок антигистаминных средств, на принятие решения о которых не повлиял врачебный выбор, наибольший удельный вес составили Тавегил и Супрастин®, гарантией надежности этих препаратов потребители назвали известность и уже сложившуюся десятилетиями репутацию. Сравнительно невысокая цена обеспечила этим препаратам максимальное число потребителей. Относительно новые для нашего рынка лекарственные средства (Эриус) приобретаются после врачебной консультации, что свидетельствует о настороженном отношении людей, страдающих аллергическими заболеваниями, к новым лекарственным средствам. Для определенной части респондентов фактором надежности является производитель. По факту покупки – импортные препараты вызывают доверие: 60% опрошенных приобрели антигистаминные лекарственные средства зарубежного производства.

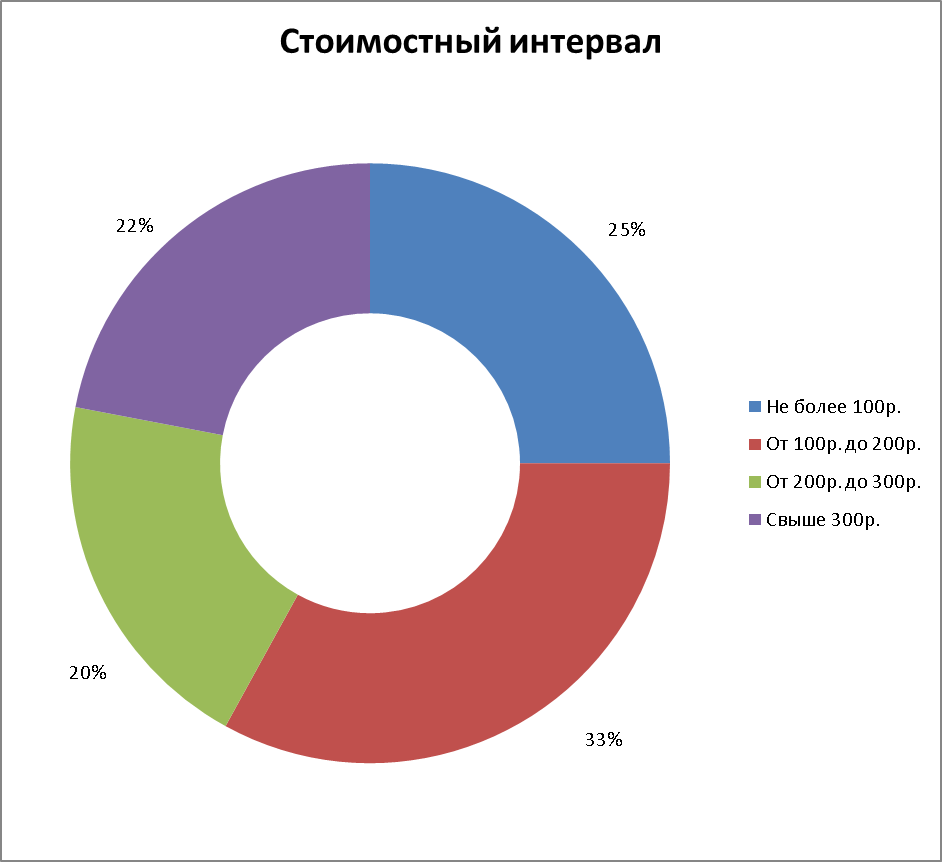

При анкетировании респондентам предлагалось определить стоимостный интервал, в котором они обычно выбирают антигистаминные лекарственные средства. Четверть опрошенных готова заплатить не выше 100 руб. за лекарство (а некоторые из них только до 70), поскольку цена для данного сегмента является фактором доступности и играет существенную роль в выборе фармацевтических товаров. Фактически треть опрошенных выбирает препараты стоимостью от 100 до 200 руб., несколько выше готовы заплатить за качественные препараты 20% потребителей. Лекарственные средства стоимостью более 300 руб. – приоритет в выборе остальной части респондентов, отметивших, что высокая цена для них является показателем качества лекарственного средства.

Незначительно влияет на приобретение антигистаминных лекарственных средств упаковка препарата, которая не только обеспечивает его сохранность, транспортировку, но и несет информационную нагрузку, а также внешнее оформление или дизайн упаковки.

Диаграмма № 6

Определение объема продаж.

Определение объема продаж осуществлялось на примере аптеки «Лето» в период с 17.04.14 - 13.05.14 гг.

Таблица №10. Данные по объемам продаж аптеки в период с 17.04.14-13.05.14 гг.

| День | Количество проданных препаратов за день, (шт) | Объем продаж, руб |

| 17.04 | 2 | 231,2 |

| 18.04 | 1 | 115,6 |

| 21.04 | 3 | 346,8 |

| 22.04 | 1 | 115,6 |

| 23.04 | 4 | 462,4 |

| 24.04 | 1 | 115,6 |

| 25.04 | 1 | 115,6 |

| 28.04 | 2 | 231,2 |

| 29.04 | 4 | 462,4 |

| 30.04 | 1 | 115,6 |

| 5.05 | 1 | 115,6 |

| 6.05 | 1 | 115,6 |

| 7.05 | 2 | 231,2 |

| 12.05 | 3 | 346,8 |

| 13.05 | 2 | 231,2 |

| Итого: | 29 | 3352,4 |