Файл: Особенности финансирования инновационных проектов (Теоретические аспекты инновационных проектов на предприятии, особенности финансирования проектов).pdf

Добавлен: 16.02.2024

Просмотров: 94

Скачиваний: 0

СОДЕРЖАНИЕ

1.1 Понятие и сущность инновационных проектов

1.2 Этапы и стадии организации инновационного проекта

1.3 Формы источников финансирования на разных стадиях инновационного бизнес-проекта

1.4 Классификация форм проектного финансирования

1.5 Формы смешанного проектного финансирования

1.6 Специфика венчурного финансирования

Глава 2. Анализ хозяйственной деятельности производственного процесса ООО РН-РЕМОНТ НПО

2.2 Анализ хозяйственной деятельности предприятия

2.3 Анализ финансовой деятельности

3.2 Разработка инновационного проекта предприятия

3.3 Расчёт экономической эффективности программы технического перевооружения предприятия

2) Определение воздействия на изменение выручки совокупного влияния экстенсивных и интенсивных факторов (таблица 6).

Таблица 6

Анализ интенсификации производства

|

Вид производственного ресурса |

Экстенсивные факторы |

Интенсивные факторы |

||

|

Темп роста ТРэ |

Коэффициент опережения КОэ = ТРэ/ТРв |

Темп роста ТРи |

Коэффициент опережения КОи = ТРи/ТРв |

|

|

Трудовые ресурсы |

111,79% |

1,14 |

87,63% |

0,89 |

|

Материальные ресурсы |

98,42% |

1,00 |

99,53% |

1,02 |

|

Основные фонды |

102,74% |

1,05 |

95,35% |

0,97 |

|

Оборотные средства |

107,73% |

1,10 |

90,94% |

0,93 |

|

Среднее значение |

105,17 |

1,07 |

93,36 |

0,95 |

Коэффициент опережения отражает прирост ресурсов на 1 процент прироста выручки.

Среднее значения рассчитываются как средние геометрические, то есть как корень 4-й степени из произведения соответствующих величин.

По данным проводимого анализа имеет место соотношение:

ТРв = ТРи/ТРэ (9)

ТРв = 93,36/105,17 = 0,89

Средние коэффициенты опережения экстенсивных и интенсивных факторов показывают средний прирост всех ресурсов на один процент прироста выручки.

Совокупное влияние экстенсивных и интенсивных факторов на изменение выручки определяется по формулам:

ВЭФ = КОэ/ТРв * 100 ВИФ = 100 – ВЭФ (10)

Где ВЭФ, ВИФ – совокупное влияние экстенсивных и интенсивных факторов на изменение выручки, %

ВЭФ = КОэ/ТРв * 100 = 1/0,89 *100 = 112,36

ВИФ = 100 – ВЭФ = 100 – 112,36 = -12,36

Видим, что совокупное влияние экстенсивных факторов имеет положительное влияние, а совокупное влияние интенсивных факторов – негативное.

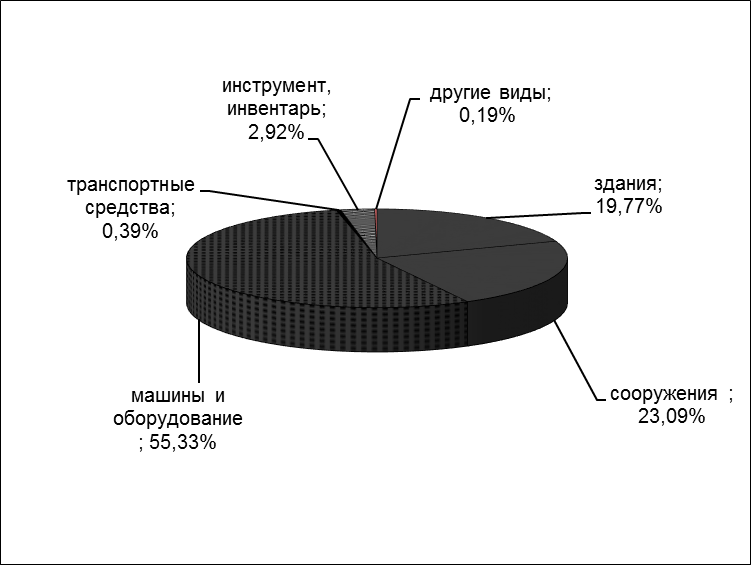

Далее проведем анализ структуры основных фондов предприятия (таблица 7) по данным раздела 3 «Амортизируемое имущество» формы 5.

Таблица 7

Анализ структуры основных производственных фондов предприятия,

2018 - 2019 г.

|

Виды основных средств |

2018 год |

2019 год |

Изменение |

|||

|

Тыс. руб. |

% |

Тыс. руб. |

% |

Тыс. руб. |

% |

|

|

Основные средства |

||||||

|

Здания |

129 133,0 |

19,77% |

135 179,0 |

20,14% |

6 046,0 |

104,68% |

|

Сооружения |

150 831,0 |

23,09% |

151 842,0 |

22,63% |

1 011,0 |

100,67% |

|

Машины и оборудования |

361 423,0 |

55,33% |

385 749,0 |

57,48% |

24 326,0 |

106,73% |

|

Транспортные средства |

2 570,0 |

0,39% |

2 602,0 |

0,39% |

32,0 |

101,25% |

|

Инструмент, инвентарь |

19 053,0 |

2,92% |

21 303,0 |

3,17% |

2 250,0 |

111,81% |

|

Другие виды |

1 268,0 |

0,19% |

1 813,0 |

0,27% |

545,0 |

142,98% |

|

Всего |

653 185,0 |

671 082,0 |

102,74% |

|||

Анализ структуры основных фондов предприятия имеет положительную динамику. Структура основных фондов практически не изменилась. Наибольший удельный вес на начало года, так и на конец имеют машины и оборудование (55,33% и 57,48% соответственно). Наименьший удельный вес имеют другие виды (0,19% и 0,27% соответственно).

Отобразим графически структуру основных производственных фондов.

Рисунок 3 - Структура основных производственных фондов предприятия

в 2018 году

Промышленно-производственные основные средства занимают 88,66% на начало года и 89,44% на конец года.

Проанализируем состояние основных производственных фондов по коэффициентам износа, годности, обновления, выбытия (таблица 8).

Таблица 8

Анализ состояния основных производственных фондов

|

Показатели |

обозначение |

2018 год |

2019 год |

Изменение (+/-) |

|

Основные фонды, тыс. руб. |

||||

|

Первоначальная стоимость |

Сп |

7166207 |

7178354 |

12147 |

|

Износ |

И |

6 513 022 |

6 507 272 |

-5750 |

|

Остаточная стоимость |

Со |

653 185 |

671 082 |

17 897 |

|

Коэф. износа |

Кизн |

0,67 |

0,64 |

-0,03 |

|

Коэф. Годности |

Кг |

0,33 |

0,36 |

0,03 |

|

Коэф. Обновления |

Кобн = Свв/Сп |

0,10 |

0,08 |

-0,02 |

|

Коэф. выбытия |

Квыб = С выб/Сп |

0 |

0,01 |

0,01 |

Анализ состояния основных производственных фондов показал, что основные фонды имеют большой коэффициент износа. Это свидетельствует о том, что основные средства изношены и их необходимо обновлять. Коэффициент обновления сократился на 0,02.

Проведем анализ использования основных фондов на основе факторного анализа фондоотдачи основных фондов (табл. 9) по аналитической модели:

ФО = В/ОФ = В/Ч * ОФ/Ч = ПТ/ФВ (11)

Обобщающим показателем эффективности использования основных фондов является фондорентабельность (Роф), которая анализируется по модели:

Роф = ЧП/Соф = В/Соф * ЧП*В = ФО * Р пр (12)

Где ЧП – истая прибыль

Соф - среднегодовая стоимость основных фондов

ФО – фондоотдача

Р пр – рентабельность продаж

Таблица 9

Факторный анализ фондоотдачи основных фондов

|

Показатель |

Обозначение |

Базисный год |

Отчетный год |

Изменение (+/-) |

Темп роста, % |

|

Выручка от реализации |

В |

4 170 763 |

4 085 729 |

-85 034 |

97,96% |

|

Среднегодовая стоимость основных фондов |

ОФ |

653 185,0 |

671 082,0 |

17 897,0 |

102,74% |

|

Среднесписочная численность работников |

Ч |

1 238 |

1 384 |

146 |

111,79% |

|

Фондоотдача |

ФО |

6,4 |

6,1 |

-0,3 |

95,35% |

|

Производительность труда |

ПТ |

3369,0 |

2952,1 |

-416,8 |

87,63% |

|

Фондовооруженность |

ФВ |

527,6 |

484,9 |

-42,7 |

91,90% |

|

Влияние производительности труда на фондоотдачу |

ФОпт |

61,5 |

-0,8 |

||

|

Влияние фондовооруженности на фондоотдачу |

ФОфв |

-59,3 |

0,5 |

Таким образом, на фондоотдачу положительное влияние имеет производительность труда, а влияние фондовооруженности оказывает отрицательное влияние.

Эффективность использования трудовых ресурсов проанализируем в табличной форме (таблица 10) на основе модели:

В = Ч * ПТ (13)

Таблица 10

Анализ эффективности использования трудовых ресурсов

|

Показатели |

обозначение |

Базисный год |

Отчетный год |

Изменение (+/-) |

Темп роста, % |

|

Выручка от реализации |

В |

4 170 763 |

4 085 729 |

-85 034 |

97,96% |

|

Среднесписочная численность работников |

Ч |

1 238 |

1 384 |

146 |

111,79% |

|

Производительность труда |

ПТ |

3 369,0 |

2 952,1 |

-417 |

87,63% |

|

Относительная экономия работников, чел |

Эр |

-106 |

171 |

|

-161,97% |

|

Изменение выручки за счет влияния факторов: |

|||||

|

Численность персонала |

Вч |

-52 880,0 |

491 867,0 |

х |

|

|

Производительность труда |

Впт |

79 173,0 |

-576 901,0 |

х |

|

Относительная экономия рабочей силы представляет разность между фактической численностью работающих (рабочих) и плановой (базовой) их численностью, скорректированной на коэффициент (процент) приращения объема производства.

Таким образом, положительное влияние на выручку в отчетном году имеет влияние численность персонала. Производительность труда – имеет отрицательное влияние. Видим, что трудовые ресурсы используются эффективно. Темп роста выручки превышает темп роста производительности труда.

Подводя итоги, можем сказать, что в целом, ресурсы предприятия используются эффективно.

2.3 Анализ финансовой деятельности

Основным содержанием финансового анализа является комплексное системное изучение финансового состояния предприятия и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала. Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субьекта хозяйствования финансировать свою деятельность.

В табличной форме проанализируем (таблица 11) проанализируем динамику и структуру активов и пассивов.

Таблица 11

Анализ динамики и структуры активов

|

Актив (имущество) |

2018 |

2019 |

Отклонение |

Темп роста, % |

|||

|

Тыс. руб. |

Уд. вес |

Тыс. руб. |

Уд. вес |

абсол. |

уд. вес |

||

|

1. Внеоборотные активы |

771878 |

31,80 |

802020 |

31,02 |

30142 |

-0,78 |

103,91 |

|

1.1 Основные средства |

653185 |

26,91 |

671082 |

25,95 |

17897 |

-0,95 |

102,74 |

|

2. Оборотные активы, в т.ч.: |

1655720 |

68,20 |

1783642 |

68,98 |

127922 |

0,78 |

107,73 |

|

.2.1. Запасы |

594070 |

24,47 |

663720 |

25,67 |

69650 |

1,20 |

111,72 |

|

2.2. Дебиторская задолженность |

976478 |

40,22 |

795819 |

30,78 |

-180659 |

-9,45 |

81,50 |

|

2.3. Денежные средства |

73340 |

3,02 |

233894 |

9,05 |

160554 |

6,02 |

318,92 |

|

ИТОГО: |

2427598 |

100 |

2585662 |

100 |

158064 |

0,00 |

106,51 |

Анализ показал, что произошло увеличение валюты баланса на 158064 тыс. руб. или на 6,51% в 2019 г. Как за счет роста оборотных, так и внеоборотных активов.

Структура актива баланса за анализируемый период практически не изменилась, преобладающей статьей актива являются оборотные средства. Наблюдается положительная динамика за год, их удельный вес увеличился с 68,2% в 2019 г. до 68,98% в 2019 г. Соответственно удельный вес внеоборотных активов сократился на 0,78% в 2019г.

Рост внеоборотных активов произошел за счет роста основных средств на 2,74%.

Рост оборотных активов, произошел за счет увеличения всех показателей оборотных средств. Наибольший удельный вес в оборотных активах по отношению к итогу баланса имеет дебиторская задолженность. Денежные средства также увеличились с 73340 тыс. руб. до 233894 тыс. руб. или на 318,92%, что является очень положительным моментом в деятельности предприятия, поскольку предприятие увеличило наиболее ликвидную статью актива. Запасы так же увеличились на 11,72% в удельном весе, при этом их абсолютная величина увеличился всего на 69650 тыс. руб. Дебиторская задолженность имеет отрицательную тенденцию в абсолютном выражении (на 180659 тыс. руб.).

Таблица 12

Анализ динамики и структуры пассивов

|

Пассив |

2019 |

2019 |

Отклонение |

Темп роста, % |

|||

|

Тыс. руб. |

Уд. вес |

Тыс. руб. |

Уд. вес |

абсол. |

уд. вес |

||

|

1. Собственный капитал |

1394895 |

57,46 |

1399633 |

54,13 |

4738 |

-3,33 |

100,34 |

|

Уставной капитал |

808389 |

33,30 |

808389 |

31,26 |

0 |

-2,04 |

100,00 |

|

Нераспределенная прибыль |

586506 |

24,16 |

591244 |

22,87 |

4738 |

-1,29 |

100,81 |

|

2 Долгосрочные обязательства |

92515 |

3,81 |

69968 |

2,71 |

-22547 |

-1,10 |

75,63 |

|

Заемные средства |

72883 |

3,00 |

40135 |

1,55 |

-32748 |

-1,45 |

55,07 |

|

Отложенные налоговые обязательства |

15966 |

0,66 |

29833 |

1,15 |

13867 |

0,50 |

186,85 |

|

3 Краткосрочные обязательства |

940188 |

38,73 |

1116061 |

43,16 |

175873 |

4,43 |

118,71 |

|

Заемные средства |

33523 |

1,38 |

464174 |

17,95 |

430651 |

16,57 |

1384,64 |

|

Кредиторская задолженность |

795671 |

32,78 |

545100 |

21,08 |

-250571 |

-11,69 |

68,51 |

|

Оценочные обязательства |

110912 |

4,57 |

106751 |

4,13 |

-4161 |

-0,44 |

96,25 |

|

ИТОГО: |

2427598 |

100 |

2585662 |

100 |

5146403 |

0 |

109,20 |