Файл: Анализ конкурентов на рынке и определение собственной конкурентоспособности (на примере конкретной организации) ( Понятие конкуренции).pdf

Добавлен: 29.02.2024

Просмотров: 32

Скачиваний: 0

СОДЕРЖАНИЕ

1.1. Методы оценки конкурентоспособности предприятия

1.2. Конкуренция в сфере рекламы

2. Краткая характеристика сети магазинов «Пятерочка»

2.1 Анализ конкурентоспособности сети магазинов «Пятерочка»

2.2 Анализ конкурентной среды сеть магазинов «Пятерочка»

Вывод: «Пятерочка» - это сеть удобно расположенных магазинов формата «софт дискаунтер», предназначенная для людей, которые стремятся быстро приобрести качественную продукцию возле своего дома по самым низким ценам. Сеть постоянно совершенствует обслуживание клиентов и заботится о качестве продаваемых товаров.

2.1 Анализ конкурентоспособности сети магазинов «Пятерочка»

В настоящее время потенциал экстенсивного развития розничной торговли, в том числе продуктовых, в России не исчерпан, в первую очередь из-за того, что розничные сети распределены неравномерно по географическому признаку. Тем не менее, в контексте сегодняшних реалий в потребительском секторе новым игрокам в розничном секторе трудно выйти на этот рынок.

Одна из тенденций развития российской розницы связана с процессами персонализации в торговле, которые продиктованы предпочтениями покупателей. Перспективы России в этом контексте состоят в том, что рост российских доходов сопровождается увеличением численности среднего класса, в результате чего розничный рынок в России вырастет к 2015 году на 12,7% по сравнению с 2011 годом. Однако необходимость изучения и учета потребительских предпочтений приводит к увеличению затрат розничных операторов независимо от формата: крупные торгово-развлекательные центры, супермаркеты, круглосуточные магазины, специализированные торговые организации, торговые сети (самые быстрорастущие и наиболее успешные). сегмент розничного рынка).

Общепринято, что в условиях «открытых рынков» цены на продукты ниже, чем при организованной торговле (меньше накладных расходов, нет отчислений в социальные фонды и т. Д.), Тем более можно «торговаться» за их снижение. Но это теория. На самом деле продажа продуктов питания через магазины доминирует на российском рынке. Респонденты, как правило, оценивают свой опыт покупок в магазинах как наиболее привлекательный (73%), полагая, что их витрины соответствуют ожиданиям (77%).

В целом эти показатели выше, чем в других странах. Значимость сервиса в магазинах высоко оценивают 77% россиян. Кстати, отметим, что в возрасте 20-40 лет россияне одинаково оценивают торговлю в магазинах, через мобильные устройства, смартфоны и социальные сети. Однако интернет-магазины их гораздо меньше интересуют. Это объясняет тот факт, что доля электронной торговли в 2011 году, например, составила всего 10,5 миллиарда долларов США. Ожидается, что к 2016 году этот показатель вырастет на 23%, а онлайн-трейдинг существенно возрастет.

Новое явление на потребительском рынке связано с поведением потребителей. Интерес к социальным сетям заставил россиян постепенно принимать решения о покупке через них. Интернет становится фактором, от которого зависит посещение магазина. По нашим оценкам, это примерно 9-18% покупателей, в зависимости от региона и конкретного сегмента. Для этой категории покупателей цена и выбор товаров имеют меньшее значение, тем более значимым «мотиватором» для них является мнение незнакомых людей.

Изменение форм взаимоотношений с производителями и поставщиками и переход к долгосрочному сотрудничеству стали закономерностью российской розницы. Это обеспечивает надежные поставки, гарантии качества продукции и способность разрабатывать рыночную стратегию. До недавнего времени построенные таким образом отношения носили неконфликтный характер, поскольку для розничной торговли важны были только стабильный ассортимент и своевременная доставка товаров. Ситуация изменилась, особенно для розничных сетей. Во-первых, поставщик вынужден устанавливать цены, которые «рекомендует» розничная сеть. Кроме того, на практике для того, чтобы товар поступил на полку, производитель вынужден оплачивать «вход» в торговую сеть (за участие в продвижении, за хранение, за использование торговых площадей, за возврат непроданный товар). На самом деле товары, принятые к продаже на полке у ритейлера, имеют принципиальные отличия, так как имеют разную потребительскую ценность.

Между производителями, поставщиками и дистрибьюторской сетью часто возникает конфликт. Закон о торговле, принятый в феврале 2011 года, должен был это позволить. Упомянутый закон, например, ограничивает размер бонусов (которые ранее никто не регулировал) до 10% от оборота и устанавливает новые сроки отсрочки платежа. Например, продукт со сроком годности до 10 дней должен быть оплачен не позднее 10 дней со дня принятия товара, от 10 до 30 дней - не позднее 30 дней, для пищевых продуктов с полкой Жизнь более 30 дней, а также алкогольных напитков российских производителей - не позднее 45 дней. Это стало своеобразной защитой интересов производителя.

Еще одной тенденцией в развитии российской розницы является переход сетей на мультиформатные, в основном за счет диверсификации, создания магазинов, ориентированных на различные целевые группы, а также дружественных слияний и поглощений. Например, холдинг X 5 Retail Group был создан при слиянии «Пятерочки» и «Перекрестка». Он активно развивает сеть недорогих супермаркетов «Пятерочка», а также супермаркетов и гипермаркетов.

«Перекресток».

Поскольку сегодня все ритейлеры разрабатывают магазины, ориентированные на разную целевую аудиторию и разные условия покупки, привлечь покупателя можно только при наличии конкурентных преимуществ, определяющих конкурентоспособность торговой сети. Основными, на мой взгляд, должны быть:

- надлежащее качество продаваемых товаров и услуг;

- высокий уровень культуры обслуживания клиентов;

- оптимальный уровень соотношения цены и качества товара;

- выгодное территориальное расположение магазинов;

- продажа продукции под собственным брендом;

- реализация программ лояльности с целью привлечения клиентов;

- Организация собственного производства (мясопродукты, кондитерские, производство салатов, овощехранилища и т. Д.);

- расширение сети магазинов, что повышает эффективность операций за счет эффекта масштаба;

- наличие торговой марки, которой доверяют потребители.

Конкуренция между сетями будет ужесточаться, что будет способствовать развитию как сетей, так и розничной торговли в целом. Сегодня конкуренция двух крупных отечественных сетей очевидна - X5 Retail Group и Магнит. Первый опирается на рост за счет слияний и поглощений (слияния и поглощения), второй - на органический рост. В определенный период X 5 Retail Group опережала Магнит по динамике и выручке, у Магнита были более высокие показатели эффективности. Однако в 2012 году темпы роста выручки X 5 Retail снизились на 0,1% по сравнению с 2013 годом, в то время как Магнит вырос на 23,9%, прибыль X5 Retail Group «упала» на 20,6%, а Магнит вырос в 2,4 раза.

В стратегиях современных российских ритейлеров определены следующие основные направления деятельности: оптимизация ассортимента товаров, исключение товаров с низким доходом; сокращение персонала; закрытие убыточных магазинов; снижение арендных ставок; снижение рекламных расходов; минимизация затрат на складскую логистику; сокращение количества новых магазинов и в ближайшее время отказ от региональной экспансии.

Не все ритейлеры сокращают «программу региональной экспансии». Розничная торговля постепенно перемещается из крупных городов в более мелкие, из уже хорошо развитых центральных регионов в другие регионы. Есть несколько причин: проблемы с доставкой, отсутствие подходящей недвижимости, и низкая покупательская способность населения. Не случайно, что пять крупнейших российских ритейлеров занимают 18% рынка, в то время как в развитых странах, таких как Англия и Германия, более 60%.

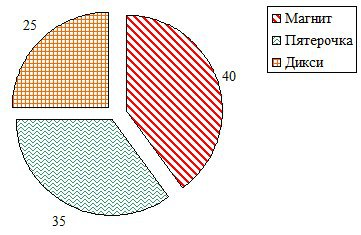

Анализ потребителей показал следующий результат :

|

Организация |

Доля, % |

|

Магнит |

40 |

|

Пятерочка |

35 |

|

Дикси |

25 |

Наглядно полученные результаты представим на рисунке (1)

Рис. 2 Распределение конкурентов

Анализ показал, что лидером в Коломне является Магнит. Потребителями этой организации являются 40% респондентов. Пятерочка на втором месте - 35% опрошенных являются покупателями. Дикси отстает от пятерочки на 10%, 25% респондентов были его покупателями. Далее мы анализируем доверие клиентов и возможность их перехода к конкуренту.

Анализ предпочтений потребителей

Вопрос

Устраивает ли Вас магазин, в который Вы ходите?

Ответ:

Да, полностью – 10%

Вполне устраивает - 28%

Устраивает, но есть недостатки - 30%

Не очень устраивает - 15%

Не устраивает- 17%

Анализ показал, что 32% респондентов не сказали очень хорошие отзывы о магазинах. 17% из них намерены обслуживать другие компании, что, в свою очередь, дает «Пятерочке» возможность расширить рынок и привлечь эту часть клиентов.

Для этого Пятерочке необходимо провести ряд мероприятий по привлечению клиентов и созданию конкурентной позиции в городе Коломна и области, что подтверждает важность и актуальность предлагаемого проекта.

2.2 Анализ конкурентной среды сеть магазинов «Пятерочка»

Сектор розничной торговли в России характеризуется высоким уровнем конкуренции между российскими и международными компаниями. В последние годы рост потребительского спроса в России привлек новых участников рынка, что привело к усилению конкуренции. Розничные сети конкурируют между собой главным образом на основе расположения магазинов, в отношении цены, качества продаваемых товаров, обслуживания, широты ассортимента и санитарного состояния магазинов.Выход на российский рынок дополнительных участников может еще больше обострить конкуренцию и снизить эффективность любой розничной сети.

Чтобы оценить конкурентоспособность ведущих розничных сетей, работающих на рынке товаров повседневного спроса, в мае 2016 года авторы провели маркетинговое исследование, содержащее информацию о предпочтениях потребителей в отношении этих компаний.

В опросе приняли участие 100 респондентов, проживающих в городе Нижнекамск. Данные были собраны с помощью электронного опроса. Респондентам было предложено оценить розничные сети на примере гипермаркетов по пятибалльной шкале, где 1 означает полное недовольство ими, а 5 - полное недовольство.

Оценка потребителями торговых сетей по уровню удовлетворенности ими:

|

Торговые сети |

1 |

2 |

3 |

4 |

5 |

Не посещал(а) данную сеть |

|

«Магнит» |

2,9% |

7,8% |

32, 4% |

30, 4% |

18,6% |

7, 8% |

|

«О’кей» |

2% |

1% |

12, 1% |

24,2% |

40,4% |

20,2% |

|

«Ашан» |

2% |

5,1% |

19,2% |

18,2% |

44,4% |

11,1% |

|

«X5 Retail Group» |

3,1% |

8,3% |

30,2% |

37,5%1 |

6,7% |

4,2% |

|

«Лента» |

3,1% |

6,1% |

15,3% |

15,3% |

32,7% |

27,6% |

|

«Metro Cash & Carry» |

5,2% |

3,1% |

9,3% |

10,3% |

12,4% |

59,8% |

Анализируя данные из таблицы можно сделать вывод о том, что по посещаемости наименее популярными являются торговые сети «MetroCash & Carry» и «Лента», наиболее популярными торговыми сетями являются «X5 Retail Group» и «Магнит».

Средняя оценка удовлетворенности потребителей ведущими торговыми сетями города Нижнекамск:

Наибольший рейтинг среди опрошенных потребителей получили такие торговые сети, как O'Key (4,3 балла из 5) и Auchan (4,1 балла). Респонденты также считают, что эти компании, по сравнению со своими конкурентами, имеют самый большой ассортимент (4,5 и 4,4 балла соответственно), более высокое качество реализуемой продукции (4,1 и 3,9 балла соответственно), наиболее оптимально организованную работу касс. (4 и 3,8 балла соответственно).

Кроме того, респонденты удовлетворены фирменным стилем (имиджем) этих компаний и удобством совершения покупок в магазинах этих сетей. Также респонденты удовлетворены рекламной активностью (4 балла) торговой сети O'Key и проведением различных акций (4,1 балла) в этой компании.

Самый низкий рейтинг по уровню удовлетворенности получил Metro Cash & Carry (3,5 балла из 5). Опрошенные потребители не удовлетворены расположением магазина (2,6 балла), уровнем цен (3,5 балла), рекламной политикой (3,2 балла) и самой редкой акцией (3,3 балла) по сравнению с конкурентами.

По результатам проведенного исследования вычислим уровень конкурентоспособности каждой компании по формуле: УК = СБ/ВБ (1)где УК –уровень конкурентоспособности, СБ –средний балл на основе мнения потребителей, ВБ –высший балл. При значении 0,9 –1 уровень конкурентоспособности является высоким, при 0,75 –0,89–средним, при 0,6 –0,74–допустимым, при 0,5–0,59–низким, при 0 –0,49–критическим.