Файл: Налоговая система РФ и проблемы ее совершенствования (Налоги и их виды. Основные принципы налогообложения. Основные принципы налогообложения в Российской Федерации).pdf

Добавлен: 12.03.2024

Просмотров: 34

Скачиваний: 0

СОДЕРЖАНИЕ

1.Экономическая природа налогов и налогообложения

1.2. Основные принципы построения налоговой системы в экономике с развитым рынком

2. Экономическая сущность реформирования налоговой системы в России

2.1.Основные проблемы налоговой системы России и пути их решения.

2.2. Важнейшие вопросы налоговой реформы России и результаты ее проведения.

2.3. Основные направления налоговой политики на 2014-2017 гг.

3.Текущее состояние, проблемы и перспективы реформирования налоговой системы Российской Федерации

Содержание:

Введение

В условиях рыночных отношений и особенно в переходный к рынку период налоговая система является одним из важнейших экономических регуляторов, основой финансово-кредитного механизма государственного регулирования экономики.

Рассмотрение налогообложения как средства регулирования предпринимательской активности требует более тщательного рассмотрения элементов налоговой системы для нахождения баланса интересов государства и предпринимательства. Основными задачами социально-экономического развития Российской Федерации являются: поддержание действующей экономической системы и стимулирование экономического роста; обеспечение роста человеческого капитала и на его основе повышение качества и уровня жизни граждан; обеспечение безопасности страны. Эти задачи могут быть решены посредством повышения эффективности государственного регулирования современной рыночной экономики с использованием финансово-бюджетных и налоговых механизмов и инструментов.

Практическое и теоретическое обоснование государственного регулирования рыночной экономики явилось жесткой необходимостью, возникшей после великой депрессии 30-х годов прошлого века. Ученые и специалисты предлагают конкретные сценарии, и рецепты в виде системы конкретных мер для преодоления возникших экономических и социальных проблем и предотвращения возможного повторения тяжелых кризисных ситуаций. Стабилизацию экономики наряду с использованием денежного обращения и кредитно-банковской системы предлагается осуществлять через фискальную или финансово-бюджетную и налоговую политику. Такая политика государства обычно предусматривает изменения, вносимые правительством в порядок государственных расходов и налогообложения, обеспечивающие стимулирование экономического роста, производство неинфляционного валового национального продукта, максимальную занятость трудоспособного населения и другие меры.

Выше сказанное результат того, что тема актуальна и требует дальнейшего изучения.

Именно налоговая система на сегодняшний день оказалась, пожалуй, главным предметом дискуссий о путях и методах реформирования, равно как и острой критики. На данный момент существует масса всевозможной литературы по налогообложению в западных странах, накоплен огромный многолетний опыт по налогообложению.

При изучении проблемы были использованы следующие методы исследований: научной абстракции, эмпирический (описательный), анализа и синтеза, сравнительного анализа.

Данную проблему изучали многие экономисты: Чепурин М.Н., Киселёва Е.А., Перов А.В., Толкушкин А.В., Аронов А.В., Кашин В.А., Бармин Д.А.

Целью данной работы является: выяснить особенности функционирования налоговой системы в современной России.

Для достижения этой цели поставлены следующие задачи:

- провести теоретический анализ на основе обобщения экономических исследований в области налогов, принципов налогообложения, инструментов налоговой политики государства;

- систематизировать информацию о структуре действующей налоговой системы и дать характеристику видам налогов и сборов РФ;

- проанализировать направления налоговой политики России в среднесрочной перспективе.

Поскольку объёмы курсовой работы ограничены, остановимся на рассмотрении только тех проблем, которые по нашему мнению, являются более значимыми.

1.Экономическая природа налогов и налогообложения

1.1.Налоги и их виды. Основные принципы налогообложения. Основные принципы налогообложения в Российской Федерации

Основным источником поступлений в доходную часть бюджета являются налоги. В 2009 г. на налоговые доходы приходилось, приблизительно 86% доходов Федерального бюджета РФ.

Налоги - это обязательные платежи, взимаемые государством с юридических и физических лиц. Обязанность граждан платить законно установленные налоги закреплена в ст. 57 Конституции РФ.

В соответствии с новым Налоговым Кодексом РФ (ст. 8) под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый c организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств, в целях финансового обеспечения деятельности государства. От налога следует отличать сбор, представляющий собой обязательный взнос, уплата которого является одним из условий совершения в интересах плательщиков юридически значимых действий государственными органами, включая предоставление определенных прав или выдачу разрешений (лицензий).

Основными категориями в налоговом законодательстве являются понятия объекта налогообложения и налоговой ставки. Объектом налогообложения называется имущество, на стоимость которого начисляется налог. Например, при взимании налога на прибыль закон устанавливает, какие виды затрат и в каком размере могут быть отнесены фирмой на себестоимость продукции, тем самым определяя, какая часть выручки считается прибылью и облагается налогом. Налоговая ставка представляет собой размер налога на единицу обложения.

По способу изъятия налоги подразделяются на прямые и косвенные. Прямые налоги взимаются с непосредственного владельца объекта налогообложения. Среди этого вида налогов наиболее известен подоходный налог, хотя с точки зрения истории налогообложения он еще достаточно молод (впервые он был введен в Англии в 1799 г., а в США применяется лишь с 1913 г.). Примерами прямых налогов могут также служить налог на прибыль, налог на наследство и дарения, налог на имущество.

Косвенные налоги, в отличие от прямых, уплачиваются конечным потребителем облагаемого налогом товара, а продавцы играют роль агентов по переводу полученных ими в счет уплаты налога средств государству. Некоторые из них даже указываются отдельной строкой в счете за товар или на его ценнике. К таким налогам относятся налог на добавленную стоимость (НДС), налог с продаж, акцизы (аналог налога с продаж, дополнительно начисляемый на определенные виды товаров - алкоголь, табак, деликатесы, ювелирные изделия и др., который иногда называют «налогом на вредные привычки» или роскошь), таможенные пошлины.

Косвенные налоги являются весомой частью налоговых платежей в Федеральный бюджет РФ. Так, в бюджете РФ за 2001 г. доля доходов государства, полученных за счет косвенных налогов, составляла около 60% от всех налоговых поступлений.

По характеру начисления на объект обложения налоги и, соответственно, налоговые системы подразделяются на прогрессивные, регрессивные и пропорциональные.

При прогрессивном налогообложении ставки налога увеличиваются по мере роста объекта налога. Другими словами, владелец большего дохода платит не только большую сумму в абсолютном выражении, и в относительном по сравнению с владельцем меньшего дохода.

Наиболее характерным примером прогрессивного налога является подоходный налог с физических лиц.

Из приведенной ниже таблицы 1 можно уяснить принцип действия прогрессивной шкалы подоходного налога, действовавшего в России до 1 января 2001 г.

Предельные налоговые ставки на доходы физических лиц в 2000 г

Таблица 1

|

Размер облагаемого совокупного дохода, полученного в календарном году |

Предельные налоговые ставки и сумма налога |

|

До 50 000 руб. |

12% |

|

От 50 001 руб. до 150 000 руб. |

6000 руб. + 20% с суммы, превышающей 50 000 |

|

От 150 001 руб. и свыше |

26 000 руб. + 30% с суммы, превышающей 150 000 |

С 1 января 2001 г. в Российской Федерации введена «плоская шкала налогообложения доходов физических лиц, или пропорциональная система налогообложения. В соответствии со ст. 224 Налогового Кодекса РФ, «налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей».

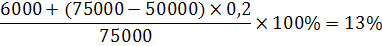

Для прогрессивных налогов большое значение представляют понятия средней и предельной налоговой ставки. Средней ставкой налога называется отношение суммы налога к величине облагаемого им до хода. Предельная налоговая ставка - это ставка обложения налогом дополнительной единицы дохода. В соответствии с представленной выше шкалой подоходного налога предельная ставка налога может принимать строго 3 значения. Среднюю же ставку легко вычислить для любого уровня дохода. Например, при совокупном доходе 75 000 руб. предельная ставка будет равна 20%, а средняя вычисляется по формуле:

Средняя налоговая ставка = Валовой уплачиваемый налог / валовой полученный доход:

Регрессивный налог - это налог, который в денежном выражении равен для всех плательщиков, т. е. составляет большую часть низкого дохода и меньшую часть высокого дохода. Это, как правило, косвенные налоги: при покупке облагаемого акцизом товара (например, черной икры) государство не может установить, а продавец получить с покупателя с более высоким уровнем дохода сумму по более высокой ставке

налога.

Пропорциональный налог - это налог, при котором налоговая

ставка остается неизменной, независимо от стоимости объекта обложения. К такого рода налогам, в частности, относятся налоги на имущество предприятий и физических лиц. Вне зависимости от различной стоимости имущества разных предприятий при начислении этого налога в России действуют равные ставки налога.

Система налогообложения в России, закрепляемая Налоговым Кодексом, представляет собой три уровня: федеральный, региональный и местный. Конкретные виды налогов и сборов в разбивке по уровням представлены в таблице 2.

Таким образом, Налоговый Кодекс РФ закрепляет 28 видов налогов и сборов. На сегодняшний день количество налогов остается в России достаточно большим, что существенно усложняет порядок их исчисления и уплаты. К примеру, в США действует только 10 основных налогов и еще 4 вида, применяемые на уровне отдельных штатов. Несмотря на такое разнообразие налогов, существенную долю в доходах бюджета составляют, как правило, лишь несколько из них. Структура поступлений налоговых платежей в консолидированный бюджет Российской Федерации такова, что львиная доля налоговых доходов приходится на НДС, налог на прибыль и акцизы, т. е. 24,7%, 27,8% и 10,8% соответственно. Подоходный налог с физических лиц в РФ составил в 2006 г. лишь 12,1% в общей сумме налоговых поступлений, в то время как в США, Западной Европе и других промышленно развитых странах он составляет 20-30%.

Как правило, существует определенный перечень льгот по каждому налогу. Однако существует особый порядок комплексных налоговых льгот, устанавливаемых государством, которые могут оказывать существенное влияние на процесс воспроизводства. Такими льготами являются ускоренная амортизация и инвестиционный налоговый кредит.

Политика ускоренной амортизации способствует сокращению сроков амортизационных отчислений путем увеличения размеров годовой нормы отчислений. Таким образом, сокращаются сроки окупаемости оборудования и у производителей появляются стимулы для инвестиций в передовые технологии. Проводя такую политику, государство тем самым вызывается от определенного дохода в виде части налога на прибыль - пользу увеличения степени конкурентоспособности национальной экономики. Наиболее ярким примером политики такого рода служит политика администрации Рейгана в США, оказавшая существенное влияние на увеличение темпов роста экономики США в 1980-х гг.

Инвестиционный налоговый кредит представляет собой отсрочку по уплате части налоговых платежей на определенный срок. По российскому законодательству воспользоваться такой отсрочкой имеют право предприятия, проводящие НИОКР или техническое перевооружение производства. Кредит может быть предоставлен по налогу на прибыль, а также по региональным и местным налогам на срок от одного года до пяти лет. Сумма кредита ограничивается 30% от стоимости оборудования и не может превышать 50% от суммы начисленного к уплате налога. Размер процентов по инвестиционному налоговому кредиту устанавливается в пределах от 1/2 до 3/4 ставки рефинансирования ЦБ РФ.