Файл: Рынок ценных бумаг (Структура и участники рынка ценных бумаг).pdf

Добавлен: 13.03.2024

Просмотров: 52

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Понятие и сущность рынка ценных бумаг

1.1 История рынка ценных бумаг

1.2 Определение рынка ценных бумаг и его место

1.3 Функции рынка ценных бумаг

Глава 2. Структура и участники рынка ценных бумаг

2.1 Структура рынка ценных бумаг

2.2 Участники рынка ценных бумаг

Глава 3. Регулирование рынка ценных бумаг

3.1 Понятие и цели регулирования

3.2 Принципы регулирования рынка ценных бумаг

РЦБ - это система взаимоотношений по поводу ценных бумаг и иных финансовых инструментов, возникающая между эмитентами, инвесторами, профессиональными участниками и иными лицами, функционирование данной системы обеспечивается регулирующим воздействием государства, а так же основывается на принципах саморегулирования.

1.3 Функции рынка ценных бумаг

Рынок ценных бумаг — это сфера потенциальных обменов ценными бумагами, иначе говоря, институт или механизм, сводящий вместе покупателей и продавцов отдельных ценных бумаг. Рынок ценных бумаг выступает инструментом привлечения свободных денежных средств, являясь альтернативой финансированию предприятий и компаний. Рынок ценных бумаг в экономике любой страны выполняет ряд важных функций[11].

Рынок ценных бумаг имеет целый ряд функций, которые условно можно разделить на две группы: общие функции, присущие обычно каждому рынку, и специальные функции, которые отличают его от других рынков.

Общие функции:

- Коммерческая функция - получение прибыли от операций на данном рынке. Повышение эффективности рынка и обеспечение конкуренции;

- Ценообразующая функция - определение спроса, предложения и цены на соответствующие товары;

- Регулирующая функция - обеспечение стабильности функционирования рыночной экономики, а так же трансформацию сбережений в инвестиции, посредством создания органов контроля и управления;

- Информационная функция - на основании данных рынка можно сделать выводы об общем состоянии как национальной, так и мировой экономике.

Специальные функции:

- Перераспределительная функция условно можно разделить на три подфункции:

- перераспределение денежных средств между отраслями и сферами рыночной деятельности;

- перевод сбережений, прежде всего населения, из непроизводительной формы в производительную форму. Т.е. аккумулирование необходимых средств - для решения конкретных задач производства в различных отраслях экономики;

- финансирование дефицита государственного бюджета на не инфляционной основе, т.е. без выпуска в обращение дополнительных денежных средств. Другими словами пополнение государственного бюджета.

- Функция страхования ценовых и финансовых рысков или их перераспределение - страхование финансового и денежного рынков, а так же рисков, возникающих в результате предпринимательской деятельности на рынке. Данная функция — это сравнительно новая функция рынка ценных бумаг, которая появилась в своем современном виде лишь в начале 70-х годов с появлением производных инструментов в широком понимании. Благодаря этой функции РУЦБ существенно увеличил свою устойчивость, с одной стороны, и свою значимость, с другой, поскольку функция

- перераспределения рисков, основываясь все на той же функции перераспределения денежных средств, резко ускоряет и даже упрощает переливы свободных (или высвобождаемых) финансовых капиталов.

Таким образом, РЦБ осуществляет ряд функций, направленных на перераспределение денежных средств и дальнейшего развития экономики. Его функции многогранны и затрагивают различные составные части экономики в целом.

Глава 2. Структура и участники рынка ценных бумаг

2.1 Структура рынка ценных бумаг

РЦБ, как и любой другой рынок, — это сложная структура, имеющая много характеристик. В зависимости от этого его можно рассматривать с разных сторон, и его разные характеристики попарно отражают ту или иную сторону рынка ценных бумаг.

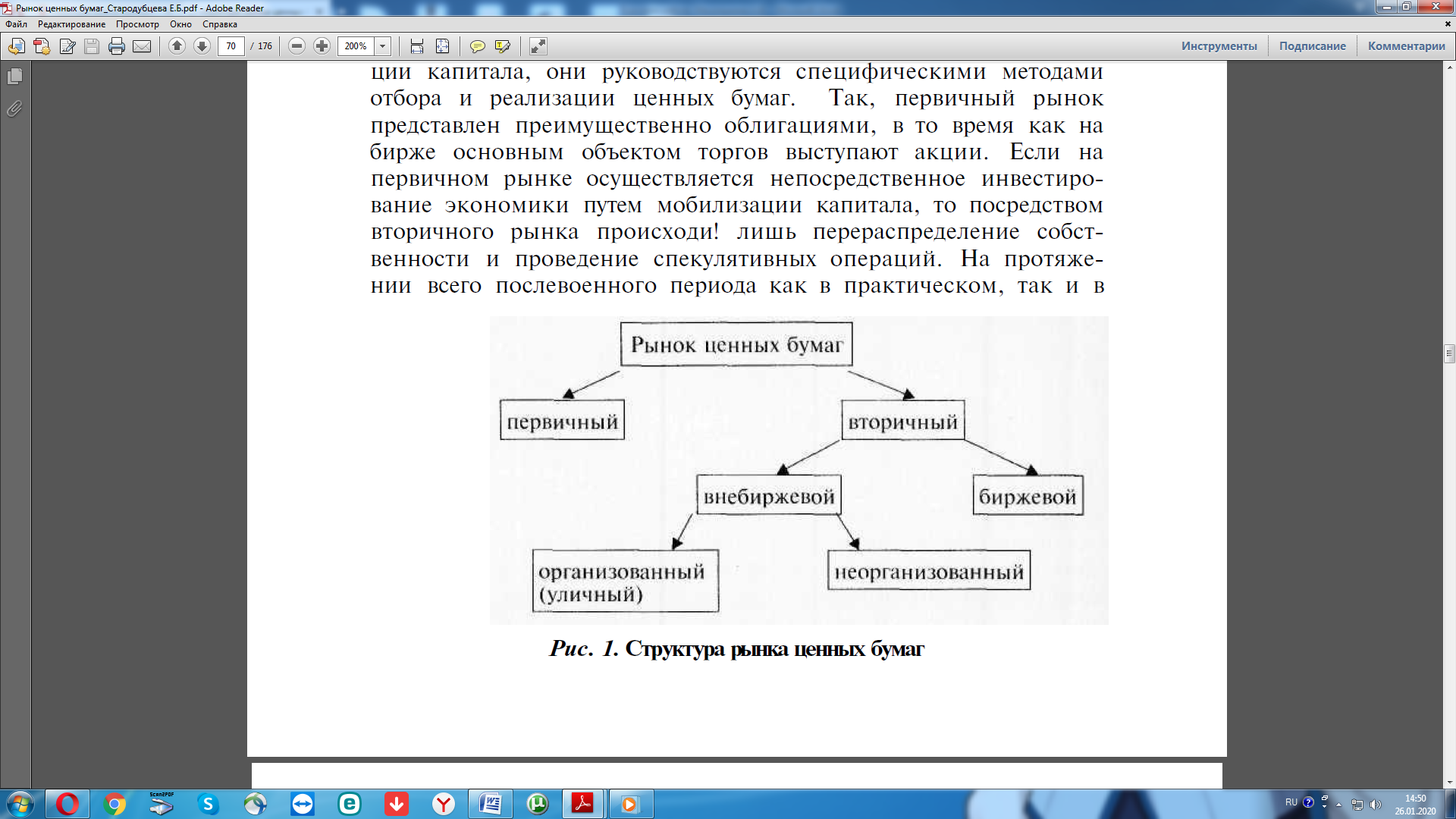

Рынок ценных бумаг неоднороден и в зависимости от эмиссии ценных бумаг подразделяется на первичный, где происходит реализация новых видов ценных бумаг, и вторичный рынок, на котором осуществляется перепродажа ЦБ.

В зависимости от места проведения сделок с ценными бумагами различают:

- биржевой рынок, где торговля ценными бумагами происходит на фондовых биржах. Он всегда по сути организованный;

- внебиржевой рынок, который не имеет определенного места торговли ценными бумагами.

Внебиржевой рынок подразделяется на организованный рынок и неорганизованный (стихийный, уличный) рынки. Все эти разновидности рынка ценных бумаг представляют собой весьма необходимый и важный элемент рыночной экономики, и особенно ее кредитно-финансовой надстройки (рис. 1).

В настоящее время в странах с развитой рыночной экономикой подавляющее значение имеет только организованный рынок ценных бумаг, который представлен либо фондовыми биржами, либо не биржевыми системами электронной торговли.

К тому же, в зависимости от типа осуществления торговли рынок ценных бумаг существует в двух основным формах: традиционной и компьютеризированной.

Традиционный рынок — это традиционная форма торговли ЦБ, при которой продавцы и покупатели ценных бумаг (обычно в лице фондовых посредников) непосредственно встречаются в определенном месте, и происходит публичный гласный торг (как в случае биржевой торговли) или ведутся закрытые торги, переговоры, которые по каким-либо причинам не подлежат широкой огласке.

Компьютеризированный рынок — это разнообразные формы торговли ЦБ на основе использования компьютерных сетей и современных IT-технологий. Для данного вида рынка характерно:

- отсутствие физического места встречи продавцов и покупателей; компьютерные торговые места располагаются непосредственно в офисах фирм, торгующих ценными бумагами;

- непубличный характер процесса ценообразования, автоматизация процесса торговли ценными бумагами;

- непрерывность во времени и пространстве процесса торговли ценными бумагами.

А в зависимости от сроков, на которые заключаются сделки с ценными бумагами, рынки ценных бумаг подразделяются на кассовые рынки и срочные.

Кассовый РЦБ - это рынок немедленного исполнения заключенных сделок, при этом чисто технически их исполнение может растянуться на срок до одного-трех дней, если требуется поставка самой ценной бумаги в физическом виде.

Срочный РЦБ — это рынок с отсроченным, обычно на несколько месяцев, исполнением сделки.

Как правило, традиционные ценные - эмиссионные документарные бумаги (акции, облигации) обращаются на кассовом рынке, а контракты на производные инструменты рынка ценных бумаг - на срочном рынке.

Исходя из вышесказанного, можно сформулировать следующий вывод, а именно:

Указанные выше рынки, составляющие структуру рынка ценных бумаг, противостоя друг другу, взаимно дополняют друг друга.

Данное противоречие обусловлено тем, что, выполняя общую функцию по торговле и обращению ценных бумаг и мобилизации капитала, они руководствуются специфическими методами отбора и реализации ценных бумаг.

Рынок ценных бумаг является частью финансового рынка.

Финансовый рынок – это часть рыночной системы государства. Он состоит из рынка капиталов и денежного рынка. РЦБ включает в себя некоторые элементы, как денежного рынка, так и рынка капиталов.

Основное назначение РЦБ состоит в том, что он позволяет аккумулировать временно свободные денежные средства и направлять их на развитие перспективных отраслей экономики.

2.2 Участники рынка ценных бумаг

Рынок ценных бумаг имеет продавцов, покупателей и посредников. Товаром на этом рынке являются ценные бумаги. Он может быть как организованным (через биржи), так и неорганизованным (стихийным). Как на любом рынке действуют определенные правила для участников рынка. Так как этот рынок довольно рискованный, то правила игры на нем и контроль над их соблюдением устанавливает и осуществляет государство через специализированные организации[12].

Участниками рынка ценных бумаг могут быть как юридические, так и физические лица, которые вступают в экономические отношения по поводу перехода прав на ЦБ. Существует четыре главные категории участников РЦБ, способствующих его функционированию: эмитенты, инвесторы, профессиональные участники, регулятор или контролирующий орган[13].

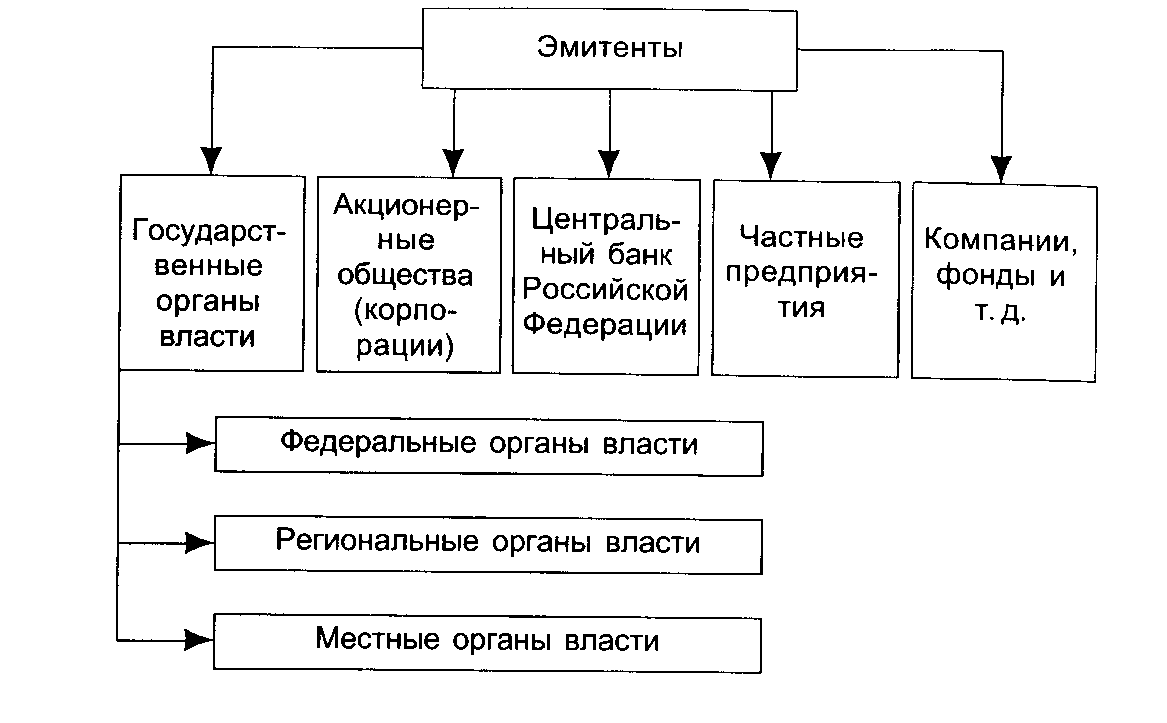

Эмитенты — это те, которые выпускают ценные бумаги с целью привлечения денежных средств. К ним относятся (рисунок 2):

1. Государство (министерство финансов, казначейство).

2. Муниципальные органы власти.

3. Юридические лица — промышленные корпорации, банки, финансово-кредитные организации, компании и предприятия.

В соответствии с ФЗ "О ценных бумагах", эмитент - юридическое лицо, исполнительный орган государственной власти, орган местного самоуправления, которые несут от своего имени или от имени публично-правового образования обязательства перед владельцами ценных бумаг по осуществлению прав, закрепленных этими ценными бумагами[14].

Эмитенты (заемщики) – это лица, испытывающие недостаток в денежных средствах и привлекающие их за счет выпуска ценных бумаг.

Рис. 2 Виды эмитентов

Чаще всего, рассматривая эмитенты ценных бумаг, имеют в виду - коммерческие компании (юридические лица), выпускающие акции и облигации.[15]

В качестве эмитента ЦБ может выступать любое юридическое лицо, независимо от формы собственности. Они же является продавцами ценных бумаг, которые являются товаром. Эмиссию реализуют ООО, ОАО, ЗАО, разного типа государственные предприятия.

Ценные бумаги выпускают для реализации разных целей, но основной обычно является привлечение дополнительных средств необходимых для развития бизнеса в виде кредита на возвратной основе или обмена на имущественные права. Все эмитенты эмиссионных ценных бумаг стремятся разместить их на фондовых биржах, где осуществляется торговля всеми видами ЦБ.

Эмитент поставляет на фондовый рынок товар — ценную бумагу, качество которой определяется статусом эмитента, хозяйственно-финансовыми результатами его деятельности.

Однако не следует думать, что эмитент уходит с рынка, поставив на него ценные бумаги. Эмитент постоянно присутствует на нем, так как он должен нести от своего имени обязательства перед покупателями (инвесторами) ценных бумаг по осуществлению прав, удостоверенных ими. Кроме того, эмитент сам оперирует своими ценными бумагами, осуществляя их выкуп или продажу.

На рынке эмитент, прежде всего, оценивается с точки зрения инвестиционных качеств выпускаемых им (предлагаемых на продажу) ценных бумаг.

Первенство среди российских эмитентов прочно удерживает государство. Важным фактором особой популярности ценных бумаг этого эмитента является его статус. Считается, что государственные ценные бумаги имеют нулевой риск, так как возможен крах банка, банкротство акционерного общества, но государство будет нести свои обязательства всегда, поскольку с ним ничего подобного произойти не может.

Лидером среди эмитентов корпоративных пенных бумаг остаются банки. Это объясняется тем, что банковский бизнес даже в кризисных период является наиболее прибыльным, а в условиях выпуска и обращения ценных бумаг, жестко регламентируемых ЦБ РФ, позволяет банкам по надежности (статусу) занимать второе место после ГЦБ[16].

Федеральный закон «О рынке ценных бумаг» определяет инвестора как лицо, которому ценные бумаги принадлежат на праве собственности (собственник) или ином вещном праве (владелец).

Лица и организации, имеющие временно свободные излишки денежных средств, заинтересованные в их приумножении и приобретающие с этой целью ценные бумаги, называются инвесторами. Таким образом, интересы эмитентов и инвесторов противоположны.

На другой стороне рынка — инвестор, покупатель ценных бумаг, основная цель которого — заставить свои средства работать и приносить доход. Кроме того, он может быть заинтересован в получении прав, гарантировавших той или иной ценной бумагой (например, права голоса).

Аналогично эмитенту инвестор приобретает ценные бумаги и для хеджирования[17], и для управления ликвидностью[18] и т.д.

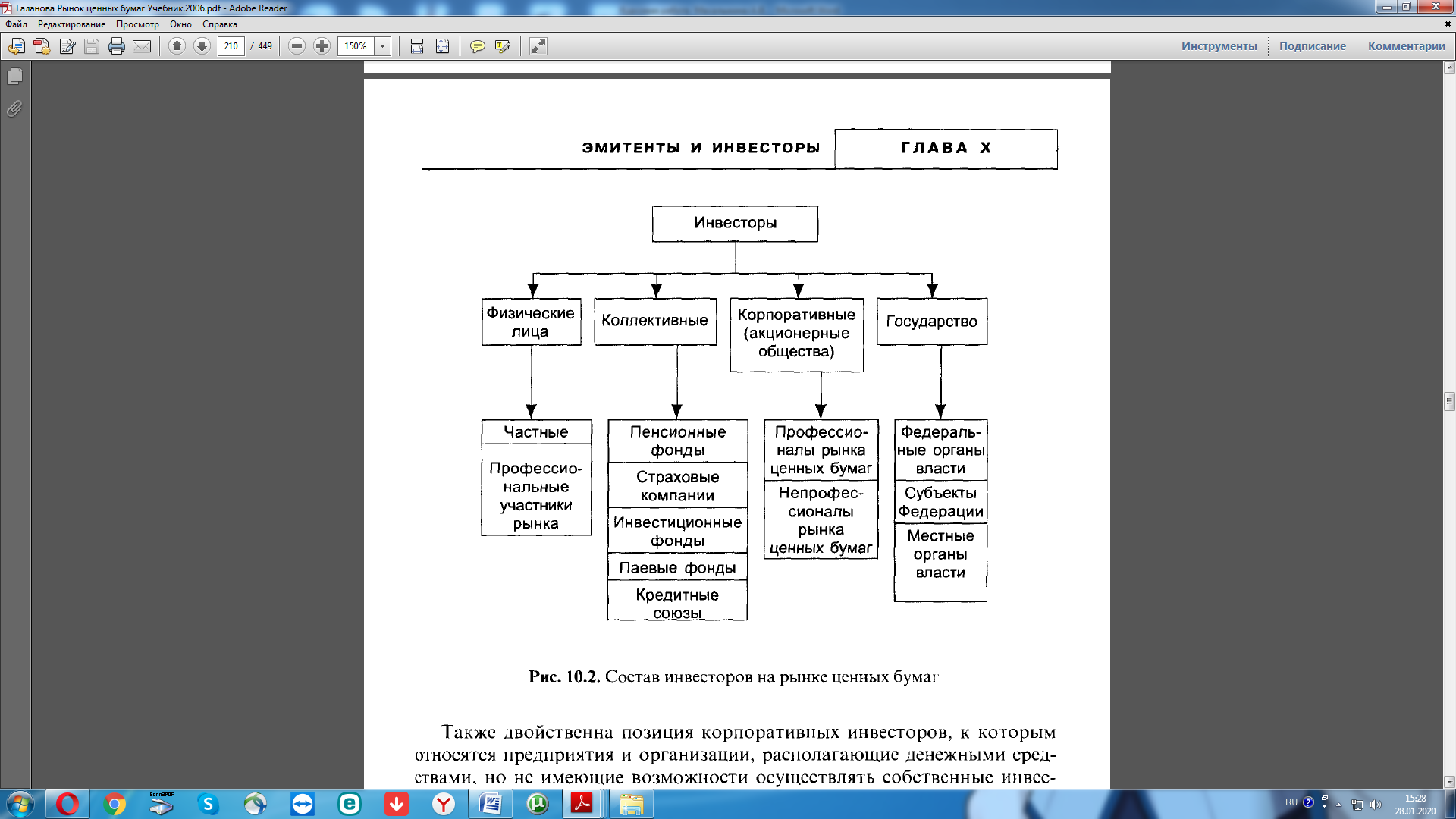

Инвесторов можно классифицировать по ряду признаков. Наиболее значимым можно считать их статус (Смотреть рисунок 3).

Инвесторами могут быть:

- юридические лица (банки, компании, пенсионные, паевые, страховые фонды);

- физические лица (население), резиденты и нерезиденты РФ.

Рис. 3 Состав инвесторов на рынке ценных бумаг

Инвесторы — это те, кто приобретает ценные бумаги. Они подразделяются на институциональных и индивидуальных инвесторов.