Файл: Налоги с физических лиц и их экономическое значение(ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГООБЛОЖЕНИЯ ).pdf

Добавлен: 14.03.2024

Просмотров: 94

Скачиваний: 0

СОДЕРЖАНИЕ

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ

1.1. Экономическая сущность налогообложения физических лиц

1.2. Особенности имущественного налогообложения физических лиц

1.2.1. Налог на имущество физических лиц

1.3. Основные аспекты налогообложения доходов физических лиц

2. РОЛЬ НАЛОГОВ С ФИЗИЧЕСКИХ ЛИЦ КАК ИСТОЧНИКА ФОРМИРОВАНИЯ КОНСОЛИДИРОВАННОГО БЮДЖЕТА

2.1. Анализ поступлений в консолидированный бюджет РФ налогов с физических лиц

2.2. Анализ поступлений в консолидированный бюджет Новгородской области налогов с физических лиц

3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

3.1. Перспективы реформирования имущественного налогообложения

3.2. Проблемы взимания налога на доходы физических лиц и пути их решения

2.2. Анализ поступлений в консолидированный бюджет Новгородской области налогов с физических лиц

Рассмотрим значимость поступлений от НДФЛ и имущественных налогов в бюджет Новгородской области (табл. 7).

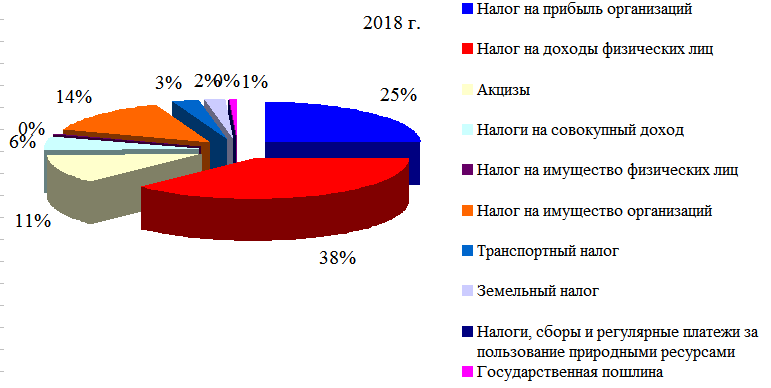

Структура налоговых доходов консолидированного бюджета Новгородской области за 2018 год представлена на рис. 4.

Рис.4. Структура налоговых доходов консолидированного бюджета Новгородской области за 2018 год, %

Таблица 7

Исполнение доходов консолидированного бюджета Новгородской области[1]

|

Показатели |

2016 г. |

2017 г. |

2018 г. |

Темп роста, % 2018/ 2016 гг. |

|||

|

Исполнение (млн.руб.) |

Уд. вес, % |

Исполнение (млн.руб.) |

Уд. вес, % |

Исполнение (млн.руб.) |

Уд. вес, % |

||

|

Налог на прибыль организаций |

6 963,0 |

26,49 |

5 688,1 |

22,71 |

6 597,0 |

24,56 |

94,74 |

|

Налог на доходы физических лиц |

9 379,3 |

35,68 |

9 593,9 |

38,30 |

10 276,8 |

38,26 |

109,57 |

|

Акцизы |

4 140,2 |

15,75 |

3 178,1 |

12,69 |

3 031,3 |

11,29 |

73,22 |

|

Налоги на совокупный доход |

1 314,7 |

5,00 |

1 418,5 |

5,66 |

1 497,8 |

5,58 |

113,93 |

|

Налог на имущество физических лиц |

86,9 |

0,33 |

127,6 |

0,51 |

132,3 |

0,49 |

152,24 |

|

Налог на имущество организаций |

2 831,2 |

10,77 |

3 457,7 |

13,80 |

3 745,1 |

13,94 |

132,28 |

|

Транспортный налог |

704,4 |

2,68 |

742,5 |

2,96 |

749,3 |

2,79 |

106,37 |

|

Земельный налог |

614,0 |

2,34 |

611,9 |

2,44 |

574,7 |

2,14 |

93,60 |

|

Налоги, сборы и регулярные платежи за пользование природными ресурсами |

46,9 |

0,18 |

41,2 |

0,16 |

33,7 |

0,13 |

71,86 |

|

Государственная пошлина |

203,3 |

0,77 |

188,1 |

0,75 |

222,6 |

0,83 |

109,49 |

|

Прочие налоговые доходы |

0,1 |

0,00 |

0,2 |

0,00 |

0,1 |

0,00 |

80,00 |

|

Итого налоговые доходы |

26 284,0 |

100,0 |

25 047,8 |

100,0 |

26 860,7 |

100,0 |

102,19 |

Данные представленные в таблице 7 свидетельствуют о том, что для Новгородской области, как и для большинства других субъектов РФ, НДФЛ является, одним из главных источников налоговых поступлений. Прослеживается тенденция увеличения доли налога в доходной части бюджета с 35,68% в 2016 году до 38,26% в 2018 году.

Доля имущественных налогов в совокупности не превышает 5%. За период 2016-2018 гг. наблюдается рост поступлений по налогу на имущество физических лиц на 90,89%, поступления по транспортному налогу увеличились на 21,05%, поступления по земельному налогу снизились на 3,39%.

Таким образом, из вышеизложенного анализа следует, что НДФЛ имеет большое значение не только для консолидированного бюджета РФ, но и для бюджетов регионов и местных бюджетов. Следовательно, поступления налога должны быть полными и своевременными.

3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ НАЛОГООБЛОЖЕНИЯ ФИЗИЧЕСКИХ ЛИЦ В РОССИЙСКОЙ ФЕДЕРАЦИИ

3.1. Перспективы реформирования имущественного налогообложения

Первостепенная цель бюджетной и налоговой политики России - формирование стабильных доходных источников бюджетов всех уровней власти. Одним из условий реализации такой цели является реформирование системы имущественного налогообложения. Имущественные налоги, в отличие от других налогов, имеют ряд характерных особенностей: они менее всего подвержены изменениям в течение налогового периода и не зависят от платежеспособности налогоплательщика, что позволяет рассматривать их в качестве стабильных налоговых доходов в бюджеты соответствующих уровней.

Для современного этапа развития имущественного налогообложения в России характерна ситуация, при которой доходы от поступления имущественных налогов недостаточны. Налоги на имущество в консолидированном бюджете субъектов РФ составляют в среднем 8-9 % [5, с.19].

Характерной особенностью налоговых систем наиболее развитых стран является совместное налогообложение земельного участка и строения. Это в значительной степени упрощает систему начисления и взимания налогов. Совместное налогообложение позволяет уменьшить операционные расходы, связанные с устранением двойного администрирования, а также снижает стоимость проведения оценки, делая систему кадастрового учета более информативной, поскольку земельный участок и строение имеют единую налоговую привязку.

Несмотря на нерешенную задачу перехода к единому налогу на недвижимость физических лиц, в соответствии с Федеральным законом от 04.10.2014 N 284-ФЗ часть 2 Налогового кодекса дополнена главой 32 «Налог на имущество физических лиц». Основной целью государства в связи с вступлением в силу новой главы НК РФ, является желание быть справедливым по отношению к гражданам с разным достатком: сумма налога на имущество физических лиц для владельцев элитного жилья и собственников однокомнатных квартир должна значительно отличаться.

К положительным сторонам проведенных реформ налога на имущество физических лиц можно отнести следующее:

1) расчет налога производится по кадастровой стоимости, более близкой к рыночной, что соответствует мировой практике;

2) налог включен в Налоговый Кодекс РФ, что позволяет систематизировать и унифицировать процесс его исчисления и уплаты;

3) увеличение налога на имущество позволит местной власти вкладывать дополнительные средства в социальную сферу.

4) уплата налога владельцами крупных и дорогостоящих объектов недвижимости по новой налоговой базе, выгодно для бюджета муниципальных образований [2, с.114].

Вместе с тем, результаты реформирования налога на имущество физических лиц обладают и серьезными недостатками:

1) увеличение налоговой нагрузки на большинство физических лиц в связи с ростом налоговой базы;

2) уменьшение предоставляемых налоговых льгот. По оценке ФНС России, в среднем налоговая нагрузка для налогоплательщиков, не имеющих льготы, возрастет вдвое. Законодатели говорят о том, что платежи вырастут постепенно, говоря о льготном пятилетнем периоде. Таким образом, в первый год платежи по налогу вырастут не более 20%, затем 40%, 60% и так далее. Начиная с 2020 года налог по кадастровой стоимости будет уплачиваться в полном объеме.

Вышесказанные недостатки проведенной реформы, представляют собой ключевые проблемы налога на имущество физических лиц в России, в частности: несоответствие прогнозируемой суммы налога рассчитанной по кадастровой стоимости с реальным уровнем доходов налогоплательщиков.

На основе анализа Налогового Кодекса РФ и иных нормативных актов, можно сделать вывод, что для дальнейшего совершенствования налога на имущество физических лиц стоит рассмотреть следующие направления:

1) совершенствование механизма проведения кадастровой оценки, в том числе, за счет федерального регулирования и обучения оценщиков, для более точной и детальной оценки, а также ее адекватности, стоимость объектов;

2) расчет налоговой базы должен происходить исходя из уровня доходов населения

3) расширение льготных категорий налогоплательщиков [2, с.114].

Реализация представленных выше мероприятий будет способствовать дальнейшему совершенствованию налогообложения имущества физических лиц в Российской Федерации.

В системе транспортного налогообложения можно выделить следующие проблемы:

1. Нецелевое назначение использования средств, поступивших в виде налоговых платежей.

2. Отсутствие отчетности региональных властей о направлениях расходов денежных средств, полученных от взимания транспортного налога.

3. Высокие налоговые ставки.

Существуют следующие пути решения, способные устранить данные проблемы:

1. Транспортный налог необходимо сделать целевым. В таком случае владельцы автомобилей будут заинтересованы в его уплате и в пополнении бюджета. В законе требуется указать, что все денежные средства, поступившие в бюджет от уплаты данного налога, должны направляться на нужды дорожных фондов. Это обеспечит наглядное представление для налогоплательщиков, на что и как были потрачены их деньги.

2. В каждом регионе власти должны представлять отчет своим налогоплательщикам о направлении расходования денежных средств. Это правило необходимо законодательно закрепить, чтобы обеспечить прозрачность деятельности властей и региональных расходов.

3. Необходимо законодательно ограничить повышение налоговых ставок. Так как в условиях кризиса высокий транспортный налог губительно скажется на деятельности транспортных компаний и на финансовом положении простых граждан, владеющих автомобилями [18, с.451].

Подводя итог всему вышесказанному, важно отметить, что необходимо не только наладить работу дорожных фондов на всех уровнях, но и обеспечить в них прозрачность поступления и расходования денежных средств. Органы власти должны с установленной периодичностью публиковать отчеты о проделанной работе в СМИ.

Эти качественные преобразования улучшат отношение владельцев транспорта к значимости уплаты данного налога. Соответственно укрепится авторитет местной и региональной власти, и прекратятся постоянные споры о неэффективном и бесперспективном транспортном налоге.

Основной проблемой в сфере земельного налога является несогласованность земельного и налогового законодательства.

Представляется, что внешнее проявление данной проблемы - низкая собираемость земельного налога.

Основные проблемы земельного налога и пути решения представлены в таблице 8.

Таблица 8

Проблемы земельного налога и пути их решения [14, с.24]

|

Проблемы |

Пути решения |

|

Земельный налог слабо влияет на уровень и характер использования земли, не побуждает к применению наиболее эффективных методов земледелия |

Посредством налогового регулирования необходимо создать условия, при которых будет невозможно иметь неиспользуемые земли или невыгодно их использовать, одновременно появятся надежные финансовые источники для проведения мероприятий по улучшению землепользования |

Продолжение таблицы 8

|

Проблемы |

Пути решения |

|

В доходную часть бюджета закладываются предполагаемые доходы от налога на землю, исходя из верхнего предела ставки, установленной федеральным законодателем, вместе с тем муниципальные органы предполагают исчислять налог, исходя из более низких ставок |

Нужно пересмотреть действующие ставки земельного налога в сторону увеличения и установить их в размере, соответствующем дифференциальной ренте, связанной плодородием и местоположением земель. Это будет способствовать лучшему использованию земли |

|

В целях необходимости проведения кадастровой оценки муниципальные образования вынуждены проводить ее за счет местных бюджетов с последующей компенсацией этих расходов или за счет дополнительных финансовых ресурсов из федерального бюджета, что, несомненно, представляет определенные трудности |

Рассмотреть вопрос о предоставлении на федеральном уровне права на оценку объектов недвижимости комитетам по управлению муниципальным имуществом для отдельных категорий налогоплательщиков |

|

Довольно часто налогоплательщики в установленный законодательством о налогах и сборах срок сознательно не представляют налоговую декларацию в налоговый орган по месту учета |

В целях усиления действенности мер за нарушение законодательства о налогах и сборах необходимо внести изменения в ст. 119 НК РФ и увеличить размер штрафа за непредставлении налогоплательщиком в установленный законодательством о налогах и сборах срок налоговой декларации |

|

Использование ряда земельных участков не по целевому назначению, отсутствие достоверной информации по некоторым владельцам земельных участков в базах данных |

Проведение в каждом муниципальном образовании мероприятий по взаимодействию налоговых органов и органов муниципальных образований по вопросу полноты учета объектов налогообложения по земельному налогу |