ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.03.2024

Просмотров: 126

Скачиваний: 0

СОДЕРЖАНИЕ

Глава 1. Теоретические аспекты организации системы управления структурой капитала

1.1 Содержание понятия «капитал» и его классификация

1.2 Методический инструментарий оптимизации структуры капитала предприятия

Глава 2. Практические аспекты формирования структуры капитала предприятия на примере ООО «Эшелон»

2.1. Организационно-экономическая характеристика ООО «Эшелон»

2.2. Анализ состава, динамики и структуры капитала компании

2.3. Система управления устойчивостью и платежеспособностью

Глава 3. Направления оптимизации структуры капитала ООО «Эшелон»

3.1. Оптимизация структуры капитала с точки зрения стоимости привлекаемых ресурсов

3.2. Методы оптимизации структуры капитала компании с учетом факторов внешней среды

Можно констатировать значительное снижение объемов финансирования за счет долгосрочных заемных средств, сокращение величины показателя достигло 15 020 тыс. руб. Также необходимо подчеркнуть, что долгосрочные обязательства компании представлены только долгосрочными заемными средствами.

Краткосрочные обязательства представлены краткосрочными заемными средствами и кредиторской задолженностью. В динамике краткосрочные заемные средства увеличились на 2 422 тыс. руб. или более чем в полтора раза. В свою очередь кредиторская задолженность выросла на 10 505 тыс. руб. или почти в два раза, что, несомненно, выступает негативной тенденцией.

Рассмотрим, как абсолютные изменения показателей в динамике отразились на структуре капитала (таблица 2.5).

Таблица 2.5 Структура капитала (источников образования имущества) ООО «Эшелон» за 2013-2015 гг.

| Наименование показателей | Значение показателей по периодам, тыс. руб. | Структура, % | ||||

| 2013 | 2014 | 2015 | 2013 | 2014 | 2015 | |

| III. Капитал и резервы | | | | | | |

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) | 10 | 10 | 10 | 0,02 | 0,02 | 0,02 |

| Переоценка внеоборотных активов | 7680 | 7680 | 7680 | 13,38 | 14,28 | 13,06 |

| Резервный капитал | 710 | 1530 | 1640 | 1,24 | 2,84 | 2,79 |

| Нераспределенная прибыль (непокрытый убыток) | 7379 | 8267 | 9918 | 12,85 | 15,37 | 16,87 |

| Итого по разделу III | 15779 | 17487 | 19248 | 27,48 | 32,51 | 32,74 |

| IV. Долгосрочные обязательства | | | | | | |

| Заемные средства | 26409 | 22066 | 11389 | 46,00 | 41,02 | 19,37 |

| Итого по разделу IV | 26409 | 22066 | 11389 | 46,00 | 41,02 | 19,37 |

| V. Краткосрочные обязательства | 0 | 0 | 0 | 0 | 0 | 0 |

| Заемные средства | 4318 | 6479 | 6740 | 7,52 | 12,04 | 11,46 |

| Кредиторская задолженность | 10909 | 7762 | 21414 | 19,00 | 14,43 | 36,42 |

| Итого по разделу V | 15227 | 14241 | 28154 | 26,52 | 26,47 | 47,89 |

| Баланс (пассив) | 57415 | 53794 | 58791 | 100 | 100 | 100 |

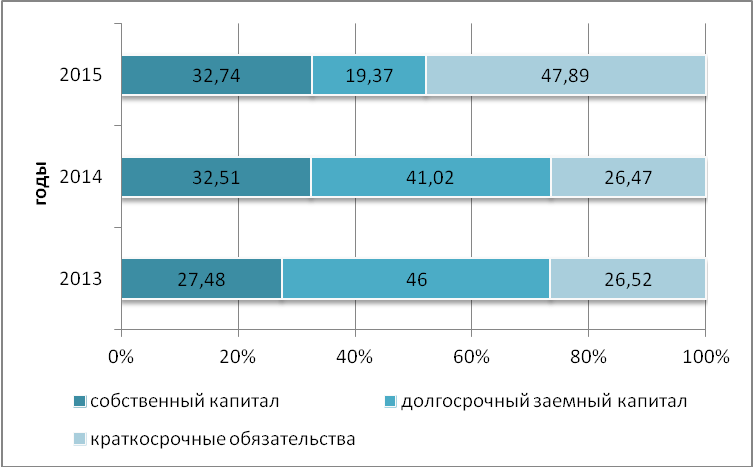

С точки зрения обеспечения устойчивого финансового состояния уже сейчас можно сделать вывод о неудовлетворительной структуре пассива баланса. При оптимальном рекомендуемом соотношении собственного и заемного капитала 50/50, доля собственного капитала по результатам анализируемого периода составила 32,74%. В тоже время в динамике наблюдается рост удельного веса собственных средств, по итогам 2013 года показатель составлял 27,48%.

Учитывая значительное абсолютное сокращение долгосрочных обязательств, закономерным образом можно констатировать снижение их доли с 46 до 19,37%.

Удельный вес кредиторской задолженности вырос с 19 до 36,42%, а краткосрочных заемных средств с 7,52 до 11,46%. Наглядно структура капитала ООО «Эшелон» представлена на рисунке 2.7.

Рис.2.7. Структура капитала ООО «Эшелон» за 2013-2015 гг.

Проведем дополнительно анализ структуры собственного и заемного капитала (таблица 2.6).

Таблица 2.6 Структура собственного капитала ООО «Эшелон» за 2013-2015 гг.

| Наименование показателей | Значение показателей по периодам, тыс. руб. | Структура, % | ||||

| 2013 | 2014 | 2015 | 2013 | 2014 | 2015 | |

| Уставный капитал | 10 | 10 | 10 | 0,06 | 0,06 | 0,05 |

| Переоценка внеоборотных активов | 7680 | 7680 | 7680 | 48,67 | 43,92 | 39,90 |

| Резервный капитал | 710 | 1530 | 1640 | 4,50 | 8,75 | 8,52 |

| Нераспределенная прибыль | 7379 | 8267 | 9918 | 46,76 | 47,28 | 51,53 |

| Итого | 15779 | 17487 | 19248 | 100 | 100 | 100 |

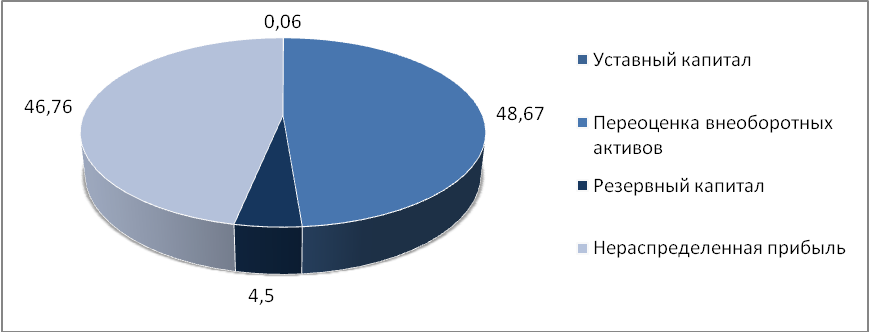

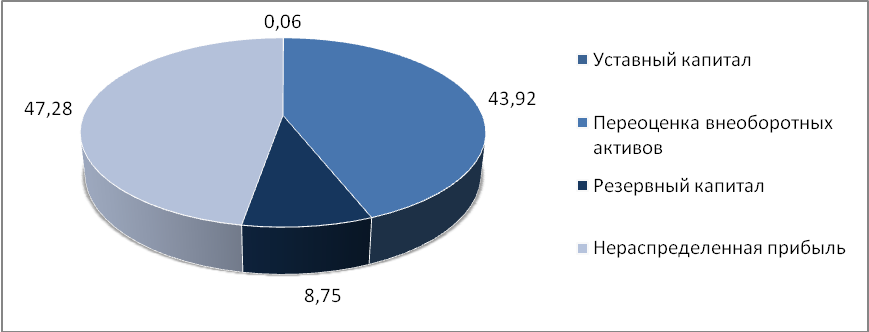

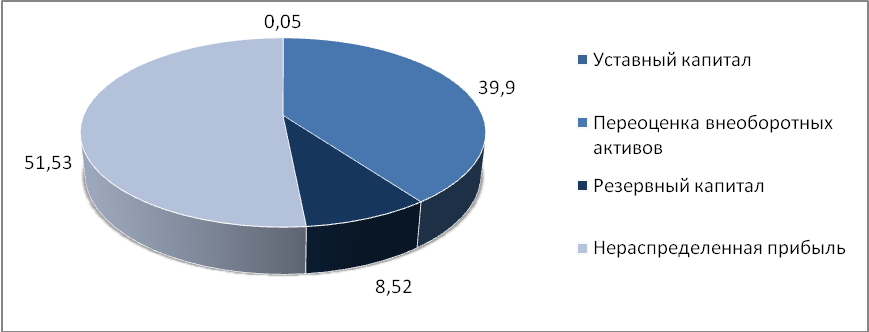

Доля уставного капитала ничтожно мала и достигает по результатам 2015 года – 0,05%. Наибольший удельный вес в структуре собственного капитала приходится на нераспределенную прибыль, причем в связи с абсолютным приростом показателя он только увеличился с 46,76 до 51,53%.

Вторая по своей величине доля показателя – это стоимость переоценки внеоборотных активов, в 2015 году значение удельного веса достигло – 39,9%. В динамике он сократился, это связано с тем фактом, что абсолютного изменения показателя не произошло на фоне прироста других источников финансирования. Удельный вес резервного капитала, в связи с его увеличением, также вырос и составил в 2015 году 8,52%.

Структура собственного капитала компании наглядно представлена на рисунках 2.8-2.10.

Рис.2.8. Структура собственного капитала ООО «Эшелон» в 2013 году

Рис.2.9. Структура собственного капитала ООО «Эшелон» в 2014 году

Рис.2.10. Структура собственного капитала ООО «Эшелон» в 2015 году

Аналогичным образом проведем анализ структуры заемного капитала, данные представим в таблице 2.7.

Таблица 2.7 Структура заемного капитала ООО «Эшелон» за 2013-2015 гг.

| Наименование показателей | Значение показателей по периодам, тыс. руб. | Структура, % | ||||

| 2013 | 2014 | 2015 | 2013 | 2014 | 2015 | |

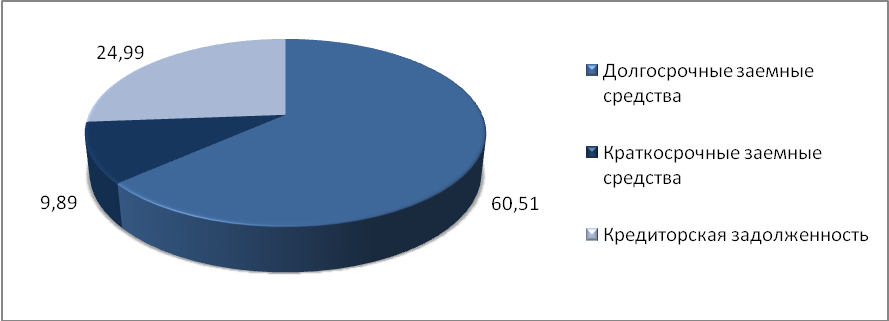

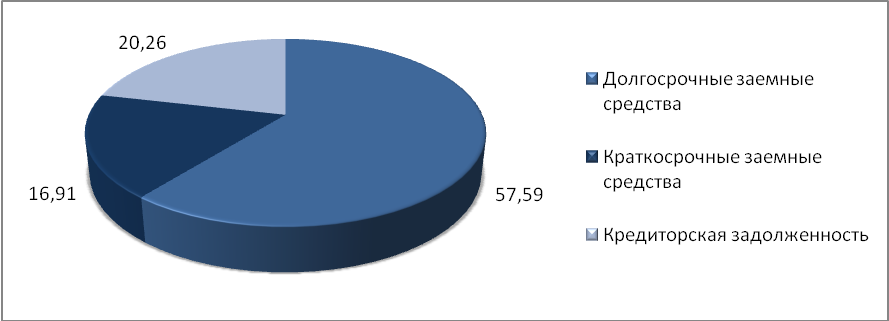

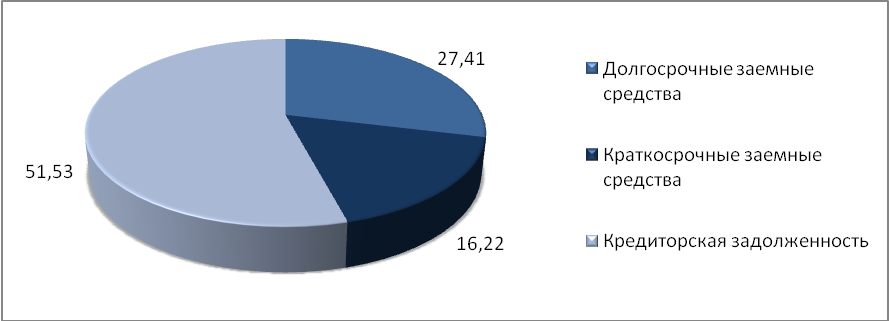

| Долгосрочные заемные средства | 26409 | 22066 | 11389 | 60,51 | 57,59 | 27,41 |

| Краткосрочные заемные средства | 4318 | 6479 | 6740 | 9,89 | 16,91 | 16,22 |

| Кредиторская задолженность | 10909 | 7762 | 21414 | 24,99 | 20,26 | 51,53 |

| Итого | 43646 | 38318 | 41555 | 100 | 100 | 100 |

Структура заемного капитала претерпела значительные изменения, так значительно сократился удельный вес долгосрочных заемных средств, если в 2013 году значение показателя достигало 60,51%, то в 2015 году только 27,41%. Доля краткосрочных заемных средств и кредиторской задолженности соответственно выросли и составили по итогам результатам анализируемого периода 16,22 и 51,53% соответственно (рисунок 2.11-2.13).

Рис.2.11. Структура заемного капитала ООО «Эшелон» в 2013 году

Рис.2.12. Структура заемного капитала ООО «Эшелон» в 2014 году

Рис.2.13. Структура заемного капитала ООО «Эшелон» в 2015 году

Следующим этапом является анализ финансовой устойчивости и платежеспособности.

2.3. Система управления устойчивостью и платежеспособностью

От структуры капитала компании самым непосредственным образом зависит финансовая устойчивость.

Финансовая устойчивость - составная часть общей устойчивости предприятия, сбалансированность финансовых потоков, наличие средств, позволяющих организации поддерживать свою деятельность в течение определенного периода времени, в том числе обслуживая полученные кредиты и производя продукцию. Во многом определяет финансовую независимость организации.

В зависимости от отраслей деятельности, структуры внутри предприятий, их положения на рынке, финансовой политики и других аспектов, организации имеют различную финансовую устойчивость. Однако, имеют место основные виды устойчивости:

-

абсолютная финансовая устойчивость: показывает, что запасы и затраты полностью покрываются собственными оборотными средствами; -

нормальная финансовая устойчивость: предприятие оптимально использует и кредитные ресурсы, текущие активы превышают кредиторские задолженности; -

неустойчивое состояние: характеризуется нарушением платежеспособности: предприятие вынужденно привлекать дополнительные источники покрытия запасов и затрат, наблюдается снижение доходности производства; -

кризисное финансовое состояние: грань банкротства.

Такая классификация объясняется уровнем покрытия собственными средствами заемных, соотношение собственного и заемного капитала для покрытия запасов.

Расчет соответствующих финансовых коэффициентов представлен в таблице 2.8.

Таблица 2.8 Оценка финансовой устойчивости ООО «Эшелон» за 2013-2015 гг.

| Наименование показателя | 2013 | 2014 | 2015 |

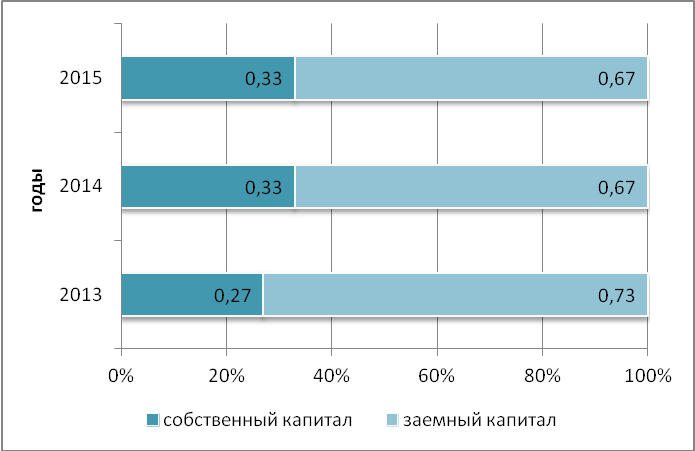

| 1. Коэффициент финансовой автономии (или независимости) | 0,27 | 0,33 | 0,33 |

| 2. Коэффициент финансовой зависимости | 0,73 | 0,67 | 0,67 |

| 3. Соотношение собственного и заемного капитала | 2,64 | 2,08 | 2,05 |

| 4. Коэффициент маневренности собственного капитала | -1,55 | -1,38 | -1,23 |

В целом, как уже упоминалось, соотношение собственных и заемных источников финансирования неудовлетворительное. В тоже время в динамике коэффициент финансовой автономии вырос с 0,27 до 0,33, что свидетельствует об улучшении сложившейся ситуации и росте доли собственного капитала в финансировании текущей деятельности компании. Соответственно, коэффициент финансовой зависимости, отражающий долю заемного капитала, сократился с 0,73 до 0,67.

Об укреплении финансовой устойчивости также свидетельствует динамика соотношения собственного и заемного капитала. Так, если в 2013 году на 1 руб. собственного капитала приходилось 2,64 руб. заемного, то в 2015 году значение показателя снизилось до 2,05 руб.

Можно констатировать, что, несмотря на некоторый рост показателя в динамике, на протяжении всего анализируемого периода коэффициент маневренности собственного капитала имеет отрицательное значение, а значит, оборотные активы ООО «Эшелон» полностью образованы за счет заемных средств.

Наглядно соотношение собственного и заемного капитала иллюстрируется рисунком 2.14.

Рис.2.14. Соотношение собственного и заемного капитала ООО «Эшелон» в 2013-2015 гг.

От структуры капитала также зависит и ликвидность компании, чрезмерная величина краткосрочных обязательств негативным образом отражается на финансовом состоянии предприятия с этих позиций (таблица 2.9).

Таблица 2.9 Анализ ликвидности ООО «Эшелон» за 2013-2015 гг.

| Наименование показателя | 2013 | 2014 | 2015 |

| 1. Коэффициент текущей ликвидности (от 1 до 2-2,5) | 1,13 | 0,86 | 0,56 |

| 2. Коэффициент быстрой (срочной) ликвидности (от 0,5 до 0,8) | 0,61 | 0,45 | 0,35 |

| 3. Коэффициент абсолютной ликвидности (от 0,15 до 0,2-0,5) | 0,03 | 0,04 | 0,01 |

| 4. Коэффициент обеспеченности собственными средствами | -1,42 | -1,96 | -1,49 |

| 5. Коэффициент маневренности собственных оборотных средств | 0,21 | -0,29 | -0,02 |

| 6. Доля оборотных средств в активах | 0,30 | 0,23 | 0,27 |