ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 16.10.2024

Просмотров: 30

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

S01.06 = 4056000 – 36000 = 4020000 руб.

S01.07 = 4020000 – 36000 = 3984000 руб.

S01.08 = 3984000 – 36000 = 3948000 руб.

S01.09 = 3948000 – 36000 = 3912000 руб.

S01.10 = 3912000 – 36000 = 3876000 руб.

S01.11 = 3876000 – 36000 = 3840000 руб.

S01.12 = 3840000 – 36000 = 3804000 руб.

S01.01 следующего за текущим года = 3804000 – 36000 = 3768000 руб.

Sсреднегод.1кв. = (4200000+4164000+4128000+4092000)/4= 4146000 руб.

Sсреднегод.полуг. = 4092000 руб.

S среднегод.9 мес. = 4038000 руб.

S среднегод.год. = 3984000 руб.

Для расчета авансовых платежей за I-III кварталы используем формулы:

Ав. Платеж.1 = S среднегод.1кв.* Налоговую ставку / 4,

где Ав. Платеж.1 – авансовый платеж за I квартал;

Налоговая ставка – 2,2 %.

Ав. Платеж.2 = S среднегод.полуг.* Налоговую ставку / 4,

где Ав. Платеж.2 - авансовый платеж по налогу на имущество организаций за II квартал.

Ав. Платеж.3 = S среднегод.9 мес.* Налоговую ставку / 4,

где Ав. Платеж.3 - авансовый платеж по налогу на имущество организаций за III квартал.

За четвертый квартал налог на имущество организаций рассчитывается следующим образом:

Налог на имущество за 4 квартал = S среднегод.год. * Налоговую ставку – (Ав.Платеж1 + Ав. Платеж2 + Ав.платеж3)

Ав. Платеж.1 = 4146000* 2,2% / 4 = 22803 руб.

Ав. Платеж.2 = 4092000* 2,2% / 4 = 22506 руб.

Ав. Платеж.3 = 4038000* 2,2% / 4 = 22209 руб.

Налог на имущество за 4 квартал = 3984000 * 2,2% – (22803 + 22506 + 22209) = 20130 руб.

Задание 4

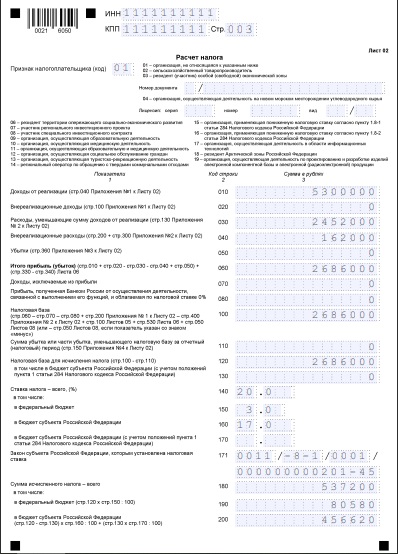

Определить текущий налог на прибыль за 1 квартал исходя из следующих данных:

- выручка от продаж без учета НДС за квартал – 5 300 000 руб.

- ежемесячные затраты на заработную плату с начислениями в фонды социального страхования– 780 000 руб.

- амортизационные отчисления за квартал – 90 000 руб.

- транспортные расходы за квартал – 110 000 руб.

- затраты на банковское обслуживание за квартал – 52 000 руб.

- представительские расходы за январь – 22000 руб.

- отложено налоговое обязательство за квартал – 28000 руб.

Доходы определяются на основании первичных документов и документах налогового учета. При определении доходов из них исключаются суммы налогов, предъявленных в соответствии с Налоговым кодексом РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг), т.е. НДС, акцизов. По условию выручка за квартал без учета косвенных налогов составила 5300000 руб. – это доходы от реализации за отчетный период.

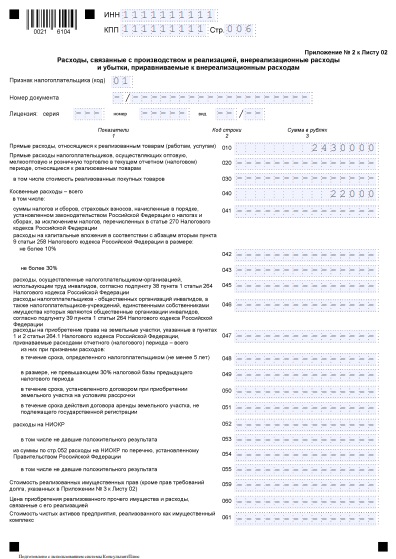

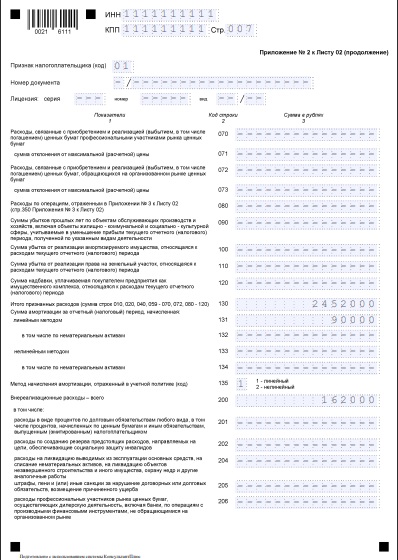

Расходы в соответствии с Кодексом принято группировать на расходы, связанные с производством и реализацией (материальные, расходы на оплату труда, амортизация, прочие) и внереализационные расходы.

К расходам, связанным с производством и реализацией, отнесем ежемесячные затраты на заработную плату с начислениями в фонды социального страхования – 780000 руб. или 2340000 руб. за квартал, а также амортизационные отчисления за квартал – 90000 руб.

Транспортные расходы и расходы на обслуживание банка можно учесть двумя способами с целью налогообложения налогом на прибыль:

В соответствии с п. 2 ст. 264 НК РФ представительские расходы относятся к прочим, но являются нормируемыми: включаются при расчете в пределах 4% от суммы, исчисленной за текущий налоговый период оплаты труда. При этом представительские издержки, не учтенные в предыдущем периоде

, разрешается принять в состав затрат при исчислении прибыли в течение текущего года по мере увеличения сумм, направленных на оплату труда (п. 42 ст. 270 НК РФ). Таким образом, перед включением в состав прочих расходов представительские расходы за январь в сумме 22000 руб. необходимо рассчитать норму – 2340000*4% = 93600 руб. Таким образом, представительские расходы не превысили установленного лимита, и их можно включить полностью в состав прочих расходов.

Итого расходов, уменьшающих налоговую базу: 2614000 руб., в т.ч. расходов, связанных с производством и реализацией: 2452000 руб. (заработная плата 2340000 + амортизация 90000 + представительские расходы 22000), внереализационных расходов: 162000 руб.

Определим прибыль компании для целей налогообложения: 5300000-2614000 = 2686000 руб.

Ставка налога на прибыль равна 20% (ст. 284 НК РФ).

Текущий налог на прибыль = 2686000*20% = 537200 руб.

Задание 5

Определить НДС, подлежащий уплате в бюджет на основе исходных данных - торговая фирма реализовала:

- хлеб в количество 500 кг по 20 руб. за 1 кг;

- сахар в количестве 400 кг по 40 руб. за 1 кг;

- гречу в количестве 100 кг по 75 руб. за 1 кг;

- шампанское в количестве 200 бутылок (0,75 л) по 100 руб. за 1 бутылку;

- алкогольную продукцию в количестве 50 литров по 450 руб. за 1 литр (38%);

-осетрину в количестве 50 кг по 1100 руб. за 1 кг.

Все данные - без учета косвенных налогов.

В соответствии с пп. 1 п. 2 ст. 164 НК РФ в отношении реализации хлеба, сахара и гречневой крупы будет применяться ставка НДС 10%, в остальных случаях (алкогольная продукция, рыба ценных сортов) будем применять общепринятую ставку НДС 20% (п. 3 ст. 164 НК РФ).

Для того, чтобы рассчитать сумму НДС нужно применить формулу:

Рассчитаем цены на товары с учетом НДС:

Составим расчетную таблицу:

За отчетный период компания должна уплатить НДС за реализованную продукцию в сумме 22850 руб.

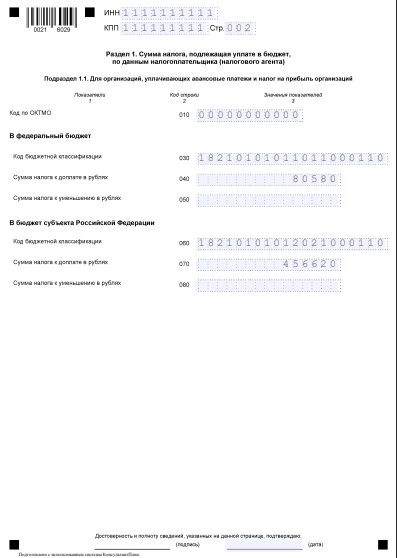

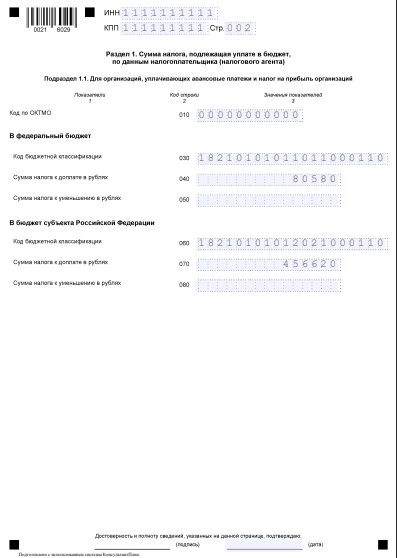

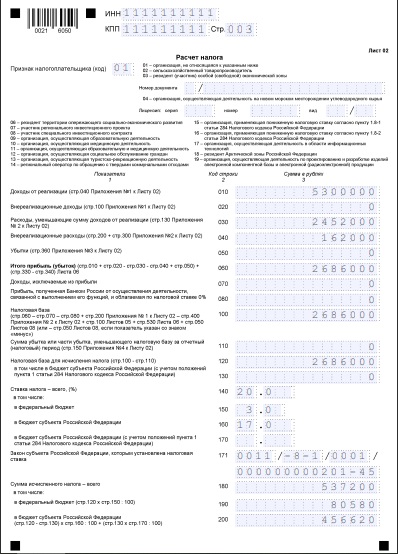

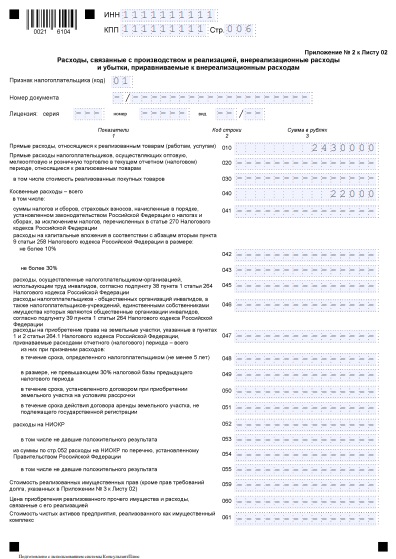

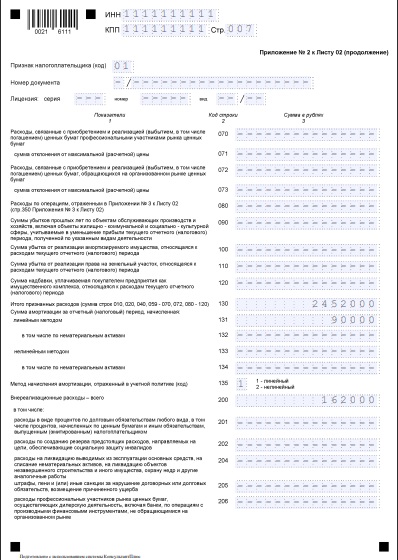

Форма декларации по налогу на прибыль организации утверждена Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (ред. от 05.10.2021) «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме» [3]. Ниже представлена декларация по налогу на прибыль за I квартал 2022 года, заполненная по условиям задачи 4.

Нормативно-правовые акты:

Интернет-ресурсы:

Учебная и научная литература:

S01.07 = 4020000 – 36000 = 3984000 руб.

S01.08 = 3984000 – 36000 = 3948000 руб.

S01.09 = 3948000 – 36000 = 3912000 руб.

S01.10 = 3912000 – 36000 = 3876000 руб.

S01.11 = 3876000 – 36000 = 3840000 руб.

S01.12 = 3840000 – 36000 = 3804000 руб.

S01.01 следующего за текущим года = 3804000 – 36000 = 3768000 руб.

Sсреднегод.1кв. = (4200000+4164000+4128000+4092000)/4= 4146000 руб.

Sсреднегод.полуг. = 4092000 руб.

S среднегод.9 мес. = 4038000 руб.

S среднегод.год. = 3984000 руб.

Для расчета авансовых платежей за I-III кварталы используем формулы:

Ав. Платеж.1 = S среднегод.1кв.* Налоговую ставку / 4,

где Ав. Платеж.1 – авансовый платеж за I квартал;

Налоговая ставка – 2,2 %.

Ав. Платеж.2 = S среднегод.полуг.* Налоговую ставку / 4,

где Ав. Платеж.2 - авансовый платеж по налогу на имущество организаций за II квартал.

Ав. Платеж.3 = S среднегод.9 мес.* Налоговую ставку / 4,

где Ав. Платеж.3 - авансовый платеж по налогу на имущество организаций за III квартал.

За четвертый квартал налог на имущество организаций рассчитывается следующим образом:

Налог на имущество за 4 квартал = S среднегод.год. * Налоговую ставку – (Ав.Платеж1 + Ав. Платеж2 + Ав.платеж3)

Ав. Платеж.1 = 4146000* 2,2% / 4 = 22803 руб.

Ав. Платеж.2 = 4092000* 2,2% / 4 = 22506 руб.

Ав. Платеж.3 = 4038000* 2,2% / 4 = 22209 руб.

Налог на имущество за 4 квартал = 3984000 * 2,2% – (22803 + 22506 + 22209) = 20130 руб.

Задание 4

Определить текущий налог на прибыль за 1 квартал исходя из следующих данных:

- выручка от продаж без учета НДС за квартал – 5 300 000 руб.

- ежемесячные затраты на заработную плату с начислениями в фонды социального страхования– 780 000 руб.

- амортизационные отчисления за квартал – 90 000 руб.

- транспортные расходы за квартал – 110 000 руб.

- затраты на банковское обслуживание за квартал – 52 000 руб.

- представительские расходы за январь – 22000 руб.

- отложено налоговое обязательство за квартал – 28000 руб.

Доходы определяются на основании первичных документов и документах налогового учета. При определении доходов из них исключаются суммы налогов, предъявленных в соответствии с Налоговым кодексом РФ налогоплательщиком покупателю (приобретателю) товаров (работ, услуг), т.е. НДС, акцизов. По условию выручка за квартал без учета косвенных налогов составила 5300000 руб. – это доходы от реализации за отчетный период.

Расходы в соответствии с Кодексом принято группировать на расходы, связанные с производством и реализацией (материальные, расходы на оплату труда, амортизация, прочие) и внереализационные расходы.

К расходам, связанным с производством и реализацией, отнесем ежемесячные затраты на заработную плату с начислениями в фонды социального страхования – 780000 руб. или 2340000 руб. за квартал, а также амортизационные отчисления за квартал – 90000 руб.

Транспортные расходы и расходы на обслуживание банка можно учесть двумя способами с целью налогообложения налогом на прибыль:

-

транспортные расходы можно учесть как прямые и как внереализационные расходы. Однако прямые транспортные расходы включаются в себестоимость продукции и списываются в состав затрат при налогообложении прибыли в момент их реализации покупателю. А косвенные - в момент возникновения в текущем месяце без привязки к продажам (п. 2 ст. 318 НК РФ). Перечень прямых транспортных затрат не регламентирован нормами НК и определяется налогоплательщиком самостоятельно на основании отраслевых нормативных актов и особенностей технологического процесса. Утвержденный список транспортных расходов необходимо зафиксировать в учетной политике компании. В данном случае отнесем транспортные расходы к внереализационным расходам. -

банковские расходы можно включить в состав прочих расходов, связанных с производством и реализацией (пп. 25 п. 1 ст. 264 НК РФ): расходы на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи, вычислительных центров и банков, включая расходы на услуги факсимильной и спутниковой связи, электронной почты, а также информационных систем (СВИФТ, информационно-телекоммуникационная сеть "Интернет" и иные аналогичные системы), а также в состав внереализационных расходов (пп. 15 п. 1 ст. 265 НК РФ): расходы на услуги банков, включая услуги, связанные с продажей иностранной валюты при взыскании налога, сбора, пеней и штрафа в порядке, предусмотренном статьей 46 настоящего Кодекса, с установкой и эксплуатацией электронных систем документооборота между банком и клиентами, в том числе систем "клиент-банк". Для решения задачи отнесем расходы на обслуживание банка к внереализационным расходам.

В соответствии с п. 2 ст. 264 НК РФ представительские расходы относятся к прочим, но являются нормируемыми: включаются при расчете в пределах 4% от суммы, исчисленной за текущий налоговый период оплаты труда. При этом представительские издержки, не учтенные в предыдущем периоде

, разрешается принять в состав затрат при исчислении прибыли в течение текущего года по мере увеличения сумм, направленных на оплату труда (п. 42 ст. 270 НК РФ). Таким образом, перед включением в состав прочих расходов представительские расходы за январь в сумме 22000 руб. необходимо рассчитать норму – 2340000*4% = 93600 руб. Таким образом, представительские расходы не превысили установленного лимита, и их можно включить полностью в состав прочих расходов.

Итого расходов, уменьшающих налоговую базу: 2614000 руб., в т.ч. расходов, связанных с производством и реализацией: 2452000 руб. (заработная плата 2340000 + амортизация 90000 + представительские расходы 22000), внереализационных расходов: 162000 руб.

Определим прибыль компании для целей налогообложения: 5300000-2614000 = 2686000 руб.

Ставка налога на прибыль равна 20% (ст. 284 НК РФ).

Текущий налог на прибыль = 2686000*20% = 537200 руб.

Задание 5

Определить НДС, подлежащий уплате в бюджет на основе исходных данных - торговая фирма реализовала:

- хлеб в количество 500 кг по 20 руб. за 1 кг;

- сахар в количестве 400 кг по 40 руб. за 1 кг;

- гречу в количестве 100 кг по 75 руб. за 1 кг;

- шампанское в количестве 200 бутылок (0,75 л) по 100 руб. за 1 бутылку;

- алкогольную продукцию в количестве 50 литров по 450 руб. за 1 литр (38%);

-осетрину в количестве 50 кг по 1100 руб. за 1 кг.

Все данные - без учета косвенных налогов.

В соответствии с пп. 1 п. 2 ст. 164 НК РФ в отношении реализации хлеба, сахара и гречневой крупы будет применяться ставка НДС 10%, в остальных случаях (алкогольная продукция, рыба ценных сортов) будем применять общепринятую ставку НДС 20% (п. 3 ст. 164 НК РФ).

Для того, чтобы рассчитать сумму НДС нужно применить формулу:

Рассчитаем цены на товары с учетом НДС:

-

хлеб - за 1 кг.;

за 1 кг.; -

сахар - за 1 кг;

за 1 кг; -

гречка - за 1 кг;

за 1 кг; -

шампанское - за 1 бутылку;

за 1 бутылку; -

алкогольная продукция (38%) - за 1 литр;

за 1 литр; -

осетрина - за 1 кг.

за 1 кг.

Составим расчетную таблицу:

| № | Наименование товара | Цена с НДС за ед., руб. | НДС, руб. | Кол-во | Ед. измерения | Стоимость с НДС, руб. | Сумма НДС, руб. |

| 1 | Хлеб | 22 | 2 | 500 | кг. | 11000 | 1000,0 |

| 2 | Сахар | 44 | 4 | 400 | кг. | 17600 | 1600,0 |

| 3 | Гречка | 82,5 | 7,5 | 100 | кг. | 8250 | 750,0 |

| 4 | Шампанское | 120 | 20 | 200 | бут. | 24000 | 4000 |

| 5 | Алкогольная продукция (38%) | 540 | 90 | 50 | л. | 27000 | 4500 |

| 6 | Осетрина | 1320 | 220 | 50 | кг. | 66000 | 11000,0 |

| | ИТОГО | | | | | 153850 | 22850 |

За отчетный период компания должна уплатить НДС за реализованную продукцию в сумме 22850 руб.

-

Декларация

Форма декларации по налогу на прибыль организации утверждена Приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ (ред. от 05.10.2021) «Об утверждении формы налоговой декларации по налогу на прибыль организаций, порядка ее заполнения, а также формата представления налоговой декларации по налогу на прибыль организаций в электронной форме» [3]. Ниже представлена декларация по налогу на прибыль за I квартал 2022 года, заполненная по условиям задачи 4.

Список использованных источников

Нормативно-правовые акты:

-

Налоговый кодекс Российской Федерации (часть первая) от 31.07.1998 № 146-ФЗ (с изм. и доп., вступ. в силу с 01.08.2022). [Электронный ресурс] – URL: http://www.consultant.ru/document/cons_doc_LAW_19671, режим доступа: свободный (дата обращения: 17.09.2022) -

Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-ФЗ (с изм. и доп., вступ. в силу с 01.09.2022). [Электронный ресурс] – URL: http://www.consultant.ru/document/cons_doc_LAW_19671, режим доступа: свободный (дата обращения: 17.09.2022)

Интернет-ресурсы:

-

Официальный интернет-портал правовой информации [Электронный ресурс] – www.pravo.gov.ru -

Официальный сайт ФНС России [Электронный ресурс] – www.nalog.gov.ru

Учебная и научная литература:

-

Налоги и налогообложение [Текст]: учебник / [М.М. Шадурская, Е.А. Смородина, Т.В. Бакунова и др.]; М-во науки и высш. образования Рос. Федерации, Урал. гос. экон. ун-т. – 2-е изд., перераб. и доп. – Екатеринбург: [Изд-во Урал. гос. экон. ун-та], 2019. – 216 с. -

Насырева Е.Е. Основы налогового планирования в организации и его необходимость // Экономические и социально-гуманитарные науки, 2013. [Электронный ресурс] – URL: https://cyberleninka.ru/article/n/osnovy-nalogovogo-planirovaniya-v-organizatsii-i-ego-neobhodimost, режим доступа: свободный (дата обращения: 14.09.2022) -

Пансков В. Г. Налоги и налогообложение: учебник и практикум для прикладного бакалавриата / В. Г. Пансков. – 6-е изд., перераб. и доп. – М.: Издательство Юрайт, 2018. – 436 с.