Добавлен: 16.02.2024

Просмотров: 86

Скачиваний: 0

1) Высококонцентрированный рынок, при 70 %;

2) Умеренно-концентрированный рынок, при 45 %;

3) Низко-концентрированный рынок, при CR определяется как сумма квадратов долей каждого участника рынка, действующих на рынке:

, (2)

где, HHI – значение индекса Херфиндаля - Хиршмана;

– процентная доля фирмы в определенной отрасли.

n – число фирм в отрасли.

Коэффициент учитывает как количество фирм, так и различное их положение на рынке. При уменьшении HHI, уровень концентрации снижается, а конкуренция на рынке увеличивается. Если данный индекс равен 10000, то отрасль является чистой монополией.

По значениям индексов Херфиндаля - Хиршмана выделяются три типа рынка:

1. Высококонцентрированные рынки: от 1800 до 10000;

2. Умеренно-концентрированные рынки: 1000 до 1800;

3. Низко-концентрированные рынки: до 1000;

Применение результатов расчета индекса Херфиндаля - Хиршмана:

1. Если значение индекса меньше 400, то в отрасли преобладает совершенная конкуренция (много конкурирующих фирм).

2. Если значение индекса в диапазоне от 400 до 1000, то преобладает монополистическая конкуренция (10–20 предприятий).

3. Если значение индекса в диапазоне от 1000 до 3000, то на рынке преобладает олигополистическая конкуренция (5–7 компаний).

4. Если значение индекса более 3000, то на рынке преобладает монополия или монопольная конкуренция (1– 2 организации) [2, с. 145].

Можно отметить, что из рассмотренных отраслей ближе к состоянию олигопольной конкуренции находятся: отрасли цветной металлургии, агропромышленный комплекс, страхование, отрасль информационных технологий, банковский сфера, электроэнергетическая отрасль, транспорт, отрасль телекоммуникаций и связи, а также отрасль ЖКХ. На этих рынках не более одного десятка фирм, которые готовы инвестировать в развитие бизнеса.

Прочие компании неплатежеспособны, при этом и рыночная доля незначительна. Банковский сектор, начиная с 2012 г., остался практически неизменным. Но в период 2014-2017 гг. ЦБ РФ лишил лицензии более чем у 200 банков. Это означает, что прекратившие деятельность банки не занимались банковской деятельностью. Отрасли проектирования и строительства объединяет повышенный уровень конкуренции среди предприятий отрасли.

Во многом это объясняется отсутствием инвестиций со стороны заказчиков и снижением объемов госзаказа. В отличие от отрасли машиностроения, проектные организации, сервисные и строительные компании сконцентрировались на стратегии географической диверсификации и расширению номенклатуры продукции и услуг. Стратегия выхода на новые для себя рынки подтолкнула эти компании к необходимости снижению цен на свои работы. При этом обострился уровень конкуренции в этих отраслях [2, с. 120]. За последние 5 лет состояние конкуренции в отраслях машиностроения, инжиниринга, промышленно-инфраструктурного строительства изменились в лучшую сторону.

Авиационная промышленность является мощным индикатором для развития экономики страны. Благодаря взаимосвязи с другими высокотехнологичными и наукоемкими отраслями она способствует переходу страны на инновационный путь развития. Более того, развитие авиационной промышленности оказывает ключевое влияние на формирование машиностроительного комплекса, станкостроения, металлургического производства и других [2, с. 245].

Но при этом возрастают барьеры входа в отрасль. Это объясняется тем, что, чем больше на рынке спроса на услуги воздушного транспорта, тем активнее нужно использовать качественные изменения, совершенствовать законодательную базу, внедрять современные информационные технологии. Невысокая доля прибыли зависит в основном от того, что отрасль является ресурсоемкой и большая часть относится к эксплуатационным расходам (около 70 %). Особым видом барьера является также отсутствие или нехватка денежных средств для инвестиций. Поэтому первоначальные высокие издержки разработки и испытаний новых воздушных судов не дают новым конкурентам войти в отрасль.

Только крупные производители могут эффективно достичь малозатратного производства. Авиапредприятия, использующие низкие издержки создают высокие барьеры вхождения в отрасль авиаперевозок. Важно, что авиакомпании с низкими издержками имеют больше преимуществ по сравнению с конкурентами. Кроме прямых конкурентов авиационной отрасли существует и конкуренция со стороны услуг, которые являются заменителями и конкурентоспособными с точки зрения цены. Например, такие отрасли, как железнодорожная, автомобильная, морской транспорт имеют цены ниже, но уступают по скорости передвижения и географическому расположению.

Еще одним барьером для входа на рынок новых участников является инструмент сертификации. Сертификация позволяет защитить рынок внутреннего производителя, реализовать продукцию на законных основаниях, защитить от недобросовестности авиационных предприятий, снизить риск аварийных ситуаций. Входные барьеры существенно влияют на развитие конкуренции. Поэтому многие предприятия стараются проводить оптимальную ценовую политику, направленную на защиту своей прибыли. Именно наличие высоких входных барьеров позволяет фирме поднимать цены выше предельных издержек и получать максимальную прибыль, что и приводит к конкурентоспособности этой фирмы.

Чем выше эти барьеры, тем меньше угроз вхождения в отрасль новых конкурентов. Но снижение конкуренции, в свою очередь, плохо сказывается на эффективности в области распределения благ и ресурсов. Ведь конкурентный рынок позволяет совершенствовать производство, улучшать качество товаров и услуг, применять более прогрессивные технологии [5, с. 270].

Конъюнктура рынков российского золота

Разработка системы ключевых показателей эффективности для оценки инвестиционной привлекательности предприятия на отраслевом рынке

Для более точного принятия инвестиционного решения разработана система ключевых показателей эффективности оценки инвестиционной привлекательности предприятия, которая будет учитывать специфику отраслевого рынка, на котором действует объект. Системой КПЭ смогут воспользоваться как инвесторы для принятия инвестиционного решения, так и само руководство предприятия для оценки своей деятельности, и позиции компании на рынке.

Система КПЭ включает в себя 3 блока, которые в свою очередь содержат следующие показатели:

1. Производственный блок

• Коэффициент годности ОПФ;

• Производительность труда;

• Коэффициент текучести персонала;

• Объем добычи;

• Объем реализации.

2. Финансовый блок:

• Рентабельность продаж;

• Рентабельность активов;

• Рентабельность собственного капитала;

• Рентабельность заемного капитала;

• Текущая ликвидность;

• Абсолютная ликвидность;

• Коэффициент автономии;

• Стоимость компании;

• Дивидендная доходность акции.

3. Блок показателей по отраслевому рынку:

• ВРП региона;

• Удельный вес отрасли в промышленном производстве округа;

• Коэффициент концентрации;

• Рыночная власть (коэффициент Бейна).

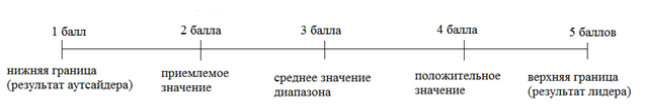

Для того чтобы корректно оценить показатели анализируемого предприятия, значения показателей будут сравниваться с результатами лидера на рынке как верхняя граница, где результат будет приравнен к 5 баллам. Результаты аутсайдера будут служить нижней границе, где результат будет приравнен к 1 баллу. Тогда у нашего предприятия будет максимум 5 баллов и минимум 1 балл по каждому показателю.

Баллы анализируемому предприятию будут устанавливаться следующим образом:

Результат лидера – результат аутсайдера = диапазон на рынке данного показателя

Диапазон на рынке / 2 + результат аутсайдера = среднее значение в диапазоне = 3 балла

(Диапазон на рынке / 2) /2 + среднее значение в диапазоне = положительное значение диапазона = 4 балла

Среднее значение диапазона - (Диапазон на рынке / 2) /2 = приемлемое значение диапазона = 2 балла

Рисунок 3. Распределение баллов

Разработанная методика апробирована на примере АО «Сусуманзолото», действующего на Дальневосточном федеральном округе. За лидера принято предприятие АО «Покровский рудник», а аутсайдером выступает АО «Хергу» [6].

Таблица 1

Система КПЭ для производственных показателей [7]

|

Показатель |

Формула расчета/Источник [4]. |

Показатель у лидера |

Показатель у аутсайдера |

Показатель у предприятия [18] |

Балл |

|

Коэффициент годности ОПФ |

Остаточная стоимость ОПФ/ первоначальная стоимость ОПФ |

0,91 |

0,34 |

0,52 |

3 |

|

Производительность труда |

Выручка/Численность сотрудников |

7936,22 |

346,96 |

4527,68 |

4 |

|

Коэффициент текучести персонала |

Количество уволенных сотрудников/Численность персонала |

0,043 |

0,014 |

0,0126 |

4 |

|

Объем добычи (кг) |

Из годового отчета предприятия |

14 352 |

813 |

5 113 |

3 |

|

Объем реализации (кг) |

Из годового отчета предприятия |

8 132 |

607 |

5 415 |

4 |

|

Объем реализации (руб.) |

Из годового отчета предприятия |

18 832 657 |

1 309 420 |

12 926 533 |

3 |

|

Сумма балов |

21 |

Проанализировав производственные показатели можно сказать, что у предприятия средние показатели, несмотря на то, что предприятие занимает 2 место в рейтинге золотодобывающих компаний в ДФО. По таблице с финансовыми показателями можно сделать вывод, что предприятие также показывает средние результаты. Ликвидность и рентабельность заемного капитала находиться ниже, чем средний показатель по рынку.

Таблица 2

Система КПЭ для финансовых показателей [9]

|

Показатель |

Формула расчета/Источник [4]. |

Показатель у лидера |

Показатель у аутсайдера |

Показатель у предприятия [18] |

Балл |

|

Рентабельность продаж |

Чистая прибыль / Выручка |

0,27 |

0,006 |

0,196 |

4 |

|

Рентабельность активов |

Чистая прибыль / стоимость активов |

0,113 |

0,011 |

0,145 |

5 |

|

Рентабельность собственного капитала |

Чистая прибыль / стоимость собственного капитала |

0,126 |

0,043 |

0,292 |

5 |

|

Рентабельность заемного капитала |

Чистая прибыль / стоимость заемного капитала |

1,102 |

0,014 |

0,289 |

2 |

|

Текущая ликвидность |

Оборотные активы / Краткосрочные обязательства |

5,661 |

1,457 |

1,518 |

1 |

|

Абсолютная ликвидность |

(Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства |

2,037 |

0,125 |

0,316 |

2 |

|

Коэффициент автономии |

Собственный капитал / Валюта баланса |

0,898 |

0,251 |

0,497 |

3 |

|

Стоимость компании |

= Стоимость 1 акции количество выпушенных акций |

1 358 700 |

12 000 |

5 220 417 |

5 |

|

Дивидендная доходность акции |

Размер дивиденда за год / рыночную цену акции *100% |

0 |

0 |

91 |

5 |

|

Сумма баллов |

32 |

По таблице с финансовыми показателями можно сделать вывод, что предприятие также показывает средние результаты. Ликвидность и рентабельность заемного капитала находиться ниже, чем средний показатель по рынку. А вот показатели рентабельности показывают хороший результат. Так же показатели дивидендной политики превосходят лидера. Это может говорить, о более выгодном положении для инвесторов.