ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 02.02.2024

Просмотров: 138

Скачиваний: 0

ВНИМАНИЕ! Если данный файл нарушает Ваши авторские права, то обязательно сообщите нам.

Продолжение таблицы 2.1

| Прибыль (убытки) до налогообложения, млрд. руб. | 1046, 2 | 1138, 7 | 942, 3 | 108, 84 | 82, 75 |

| Чистая прибыль, млрд. руб. | 831, 7 | 845,0 | 760,3 | 101,59 | 89,98 |

По данным таблицы можно сделать следующие выводы:

В течение деятельности банка в период с 2018 по 2020 год заметно, что основные показатели деятельности имеют не совсем стабильные значения. Активы Сбербанка в 2019 г. снизились на 3,9%, затем повысились на 24,18% и составили 36016 млрд. руб. Положительная тенденция наблюдается в увеличении объемов средств частных и корпоративных клиентов в 2019г., по сравнению с 2018 г., на 3,24%, а в 2020 г., по отношению к 2019 г., на 16,19%.

Операционные доходы в 2019 году повысились почти на 10%, но в 2020 г. данный показатель снизился на 8,65%. У операционных расходов также наблюдается рост в 2019 году, затем в 2020 году снова снижение на 5%.

Произошло снижение таких показателей, как рентабельность капитала (с 23,1% в 2018 г. до 16,1% в 2020 г.) и рентабельность среднегодовых активов (с 3,2% в 2018 г. до 2,3% в 2020 г.).

Чистая прибыль за исследуемый период 2018-2020 гг. в целом снизилась на 8,6%.

Далее, проанализируем чистый процентный доход банка, представленный в таблице 2.2.

Таблица 2.2 – Чистый процентный доход ПАО «Сбербанк» за 2019-2020 гг., млрд. руб.

| Показатели | 2019 | 2020 | Отклонение, % |

| Чистые процентные доходы | 1415,5 | 1608,2 | 13,6 |

| Процентные доходы | 2396,0 | 2399,3 | 0,1 |

| Процентные расходы (включая расходы на страхование вкладов) | (980,5) | (791,1) | -19,3 |

По данным таблицы на 2020 год наблюдается рост чистых процентных доходов банка на 13,6%. Процентные расходы снизились в 2020 году на 19,3% по сравнению с 2019 годом. Процентные доходы остались почти на уровне 2019 года. В большей степени эта тенденция связана с тем, что средняя доходность кредитов [4] юридическим лицам была снижена с 8,7% в 2019 году до 7,3% в 2020 (см. рис. 2.3).

Рисунок 2.3 – Анализ доходности работающих активов [4]

На данном рисунке мы видим, что значение средней доходности снизилось по всем показателям.

В 2020 году отмечался незначительный рост расходов Сбербанка на содержание персонала и административных расходов (см. таблицу 2.3), что было обусловлено запущенной в 2020 году программой повышения эффективности в условиях пандемии COVID-19.

Таблица 2.3 – Расходы на содержание персонала и административные расходы

| | 2019 | 2020 | ∆, | ∆,% |

| Расходы на содержание персонала | 449,7 | 465,9 | 16,2 | 3,6 |

| Амортизация основных средств | 74,1 | 82,8 | 8,7 | 11,7 |

| Расходы, связанные с ремонтом и содержанием основных средств | 36,3 | 49 | 12,7 | 35 |

| Административные расходы | 41,4 | 36,4 | -5 | -12,1 |

| Налоги, за исключением налога на прибыль | 32,4 | 32 | -0,4 | -1,2 |

| Расходы на информационные услуги | 28,9 | 29,9 | 1 | 3,5 |

| Амортизация нематериальных активов | 23,7 | 28,7 | 5 | 21,1 |

| Реклама и маркетинг | 9,4 | 12,2 | 2,8 | 29,8 |

| Расходы на консалтинг и аудит | 8,6 | 9,3 | 0,7 | 8,1 |

| Расходы по краткосрочной аренде, аренде малоценных активов и связанные с переменными платежами по аренде | 9,1 | 6,4 | -2,7 | -29,7 |

| Прочее | 11 | 7,2 | -3,8 | -34,5 |

| Итого | 724,6 | 759,8 | 35,2 | 4,9 |

Расходы на персонал являются основной составляющей операционных расходов, в 2020 году они увеличились на 3,6%. Административные расходы снизились на 12,1%, при этом рост амортизационных расходов основных фондов составил 11,7%, расходов, связанных с ремонтом и содержанием основных фондов - 35,0%. Отношение операционных расходов к операционным доходам до вычета резервов на возможные потери по кредитам снизилось до 34,6% в конце 2020 года по сравнению с 35,8% в конце 2019 года.

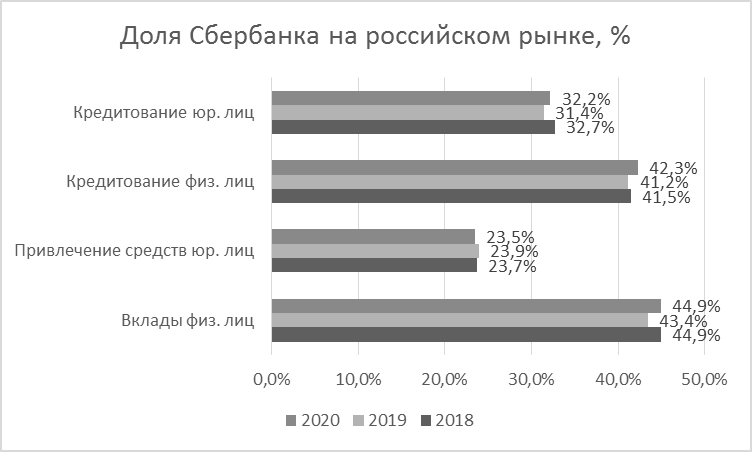

Чтобы проанализировать долю Сбербанка на рынке, посмотрим на рисунок

2.4:

Рисунок 2.4 – Доля ПАО «Сбербанк» на российском рынке

На данном рисунке мы можем наблюдать, что значение показателей практически неизменно. Это означает, что у банка довольно устойчивая позиция. Также мы видим, что Сбербанк занимает практически половину доли всего рынка по кредитованию физических лиц и по вкладам физических лиц.

Проведем анализ кредитного портфеля и сравним кредитование физических и юридических лиц в 2019 и 2020 годах, представленное на рисунке 2.5:

Проведем анализ кредитного портфеля и сравним кредитование физических и юридических лиц в 2019 и 2020 годах, представленное на рисунке 2.5:| | 19.7% | | 20.9% | |

| | 12.2% | | 12.4% | |

| | 0.6%3.7% 63.8% | | 0.6%3.3% 62.9% | |

| | | | ||

| | | |

Рисунок 2.5 – Доля кредитования физических и юридических лиц

Доля кредитования юридических лиц в общем кредитном портфеле в 2020 году по сравнению с 2019 годом несколько снизилась и составила 62,8% (2019: 63,8%). Одним из факторов роста портфеля в 2020 году стали собственные и государственные программы финансирования бизнеса. Портфель кредитов, выданных физическим лицам, вырос в 2020 году на 18,1% до 9,3 трлн рублей. Доля данных кредитов в кредитном портфеле составила 37,2% по сравнению с 36,2% в 2019 году. Основным драйвером роста стал портфель ипотечных кредитов, который вырос за 2020 год на 21,6%, при поддержке высокого спроса на государственные и собственные программы льготного кредитования. Существенный вклад в увеличение ипотечного кредитования вносит развитие цифровых каналов - платформы недвижимости ДомКлик, ежемесячная аудитория которой за 2020 год выросла в 2,6 раза и превысила 11 млн человек. Также значительный рост за 2020 год продемонстрировали потребительские ссуды физическим лицам (их рост составил 16,9% за 2020 год), в том числе за счет продолжающегося роста продаж потребительских кредитов в цифровых каналах; доля таких продаж потребительских кредитов приблизилась к 70% на конец отчетного периода против 56% на конец прошлого года [4].

-

Анализ конкурентной среды ПАО «Сбербанк»

Ситуация на рынке никогда не бывает постоянной, своевременные действия конкурентов могут радикально изменить положение и значимость компании на рынке. Следовательно, важно оперативно действовать и организовывать сильный маркетинг. Правильное и своевременное исследование конкурентной среды играет ключевую роль в успехе организации. В конечном

итоге это может оказать решающее воздействие на конкурентоспособность продукции и компании в целом.

Конкурентная среда является совокупностью параметров, действующих в пределах одного сегмента рынка, позволяющей оценить конкурентоспособность конкретной компании. Состояние субъектов, работающих на данном рынке, зависит от состояния конкурентной среды. Например, если есть благоприятная среда, это дает возможность развиваться различным коммерческим предприятиям. В противном случае можно будет наблюдать монополизацию рынка, когда один или несколько субъектов окажутся в более выгодном положении.

В России банковский рынок отличается высокой концентрацией, что наиболее заметно при оценке на региональном уровне. Доминирующее положение на рынке банковских услуг в настоящее время занимает ПАО

«Сбербанк» и группа компаний «ВТБ», что привело к рассмотрению особенностей привлечения физических лиц в конкурентной среде на примере ПАО «Сбербанк».

Используя информацию рейтинговых агентств, проведем анализ банковской конкурентной среды в которой находится ПАО «Сберабнк».

Основные показатели конкурентоспособности банка могут определяться его кредитным портфелем, активами и т.д.

В таблице 2.4 представлены данные рейтингового агентства «Эксперт РА», определяющие рейтинг банков по размеру активов.

Таблица 2.4 – Рэнкинг по размеру активов [18]

| Наименование банка | Размер активов на 01.12.2020, млн. руб. | Доля рынка | Размер активов на 01.12.2019 млн. руб. | Доля рынка | Темп прироста активов за период 2019- 2020 |

| 1. ПАО «Сбербанк» | 33 422 776 | 32.202% | 27 872 207 | 31.592% | 19.9% |