Файл: Дисциплина Анализ финансовохозяйственной деятельности является особенной для всех экономических специальностей.docx

ВУЗ: Не указан

Категория: Не указан

Дисциплина: Не указана

Добавлен: 18.10.2024

Просмотров: 71

Скачиваний: 0

СОДЕРЖАНИЕ

Тема 1.1 Научные основы экономического анализа

Тема 1.2 Роль и перспективы развития экономического анализа в условиях рыночной экономики

1.3.1 Предмет и задачи экономического анализа

1.3.2 Приемы и методы экономического анализа

Тема 1.4 Информационное обеспечение анализа финансово-хозяйственной деятельности

Тема 1.5 Виды экономического анализа

Тема 1.5 Виды экономического анализа

Тема 2.1 Анализ технико-организационного уровня производства

2.2.1 Анализ эффективности использования основных средств организаций

2.2.2 Анализ эффективности использования материальных ресурсов организаций

2.2.3 Анализ эффективности использования трудовых ресурсов организаций

Тема 2.3 Анализ производства и реализации продукции

2.4.1 Анализ себестоимости продукции и ее структуры

2.4.2 Анализ затрат с делением на постоянные и переменные

2.4.3 Анализ себестоимости с делением затрат на прямые и косвенные

Тема 2.5 Факторы, резервы повышения эффективности производства

Классификация факторов для анализа результатов деятельности предприятия

Тема 2.6 Анализ финансовых результатов и финансового состояния предприятия

2.6.2 Анализ рентабельности предприятия

2.6.3 Основные принципы формирования рациональной структуры финансов предприятия

Умение «читать» бухгалтерский баланс в равной степени полезно как внутреннему пользователю (финансовому менеджеру), так и внешнему (контрагенту, потенциальному инвестору, работнику контролирующих органов). В связи с этим любому профессионалу, деятельность которого связана так или иначе с управлением финансами, стоит овладеть этим умением.

Бухгалтерский баланс предприятия отражает картину распределения финансовых ресурсов предприятия на начало и конец отчетного периода. Исследуя его содержание, пользователь может оценить стоимость капитала предприятия, источники его образования, состав движимого и недвижимого имущества, находящегося в его распоряжении. Применяя метод сравнения, можно сделать ряд важных выводов об изменениях, происшедших в финансовом положении фирмы за прошедший период, и сравнить уровень её финансового благополучия со среднеотраслевыми данными.

Так, прирост имущества всегда отражает факт развития, наращивания производственного потенциала и хозяйственных оборотов. Однако если увеличение активов осуществляется в основном за счет дорогих, заемных источников финансирования, положение фирмы не является благополучным. Кроме того, неравномерное наращивание имущественного потенциала может привести к избытку одних видов активов (материальных запасов и незавершенного производства) и дефициту других (денежных ресурсов). В связи с этим тяжесть финансового положения фирмы усугубляется.

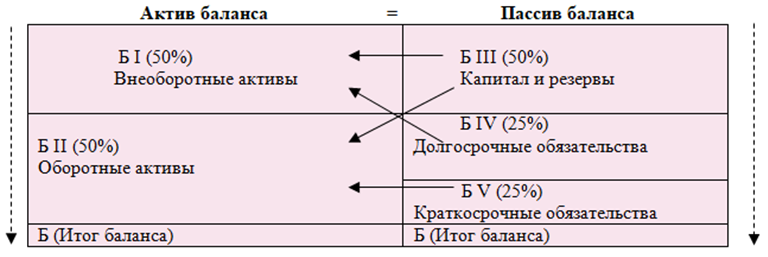

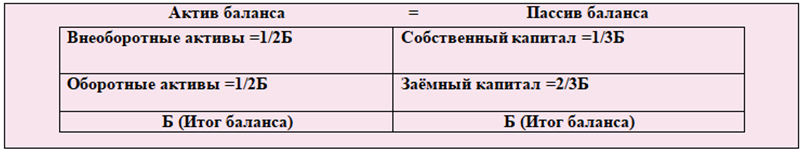

В целях логического осмысления структуры баланса предприятия, предлагается первоначально усвоить и использовать следующие условные обозначения финансовых итогов различных разделов баланса:

Б I – итог раздела №1 баланса «Внеоборотные активы» (сокращённо ВА),

Б II – итог раздела №2 баланса «Оборотные активы» (ОА),

Б III – итог раздела № 3 баланса «Капитал и резервы» (СК),

Б IV – итог раздела № 4 баланса «Долгосрочные обязательства» (ДО),

Б V – итог раздела № 5 «Краткосрочные обязательства» (КО).

Представим бухгалтерский баланс в виде следующей схемы (рис. 2.2 и попытаемся мысленно закрепить наименования его разделов, усвоив предлагаемые условные обозначения.

При этом сразу отметим, что схемы рационального распределения финансовых ресурсов для предприятий различных отраслей отличаются между собой в зависимости от скорости оборота средств, потребности в основных фондах. Однако условная схема, которую предлагается рассмотреть ниже, является идеальной моделью для предприятия любого профиля.

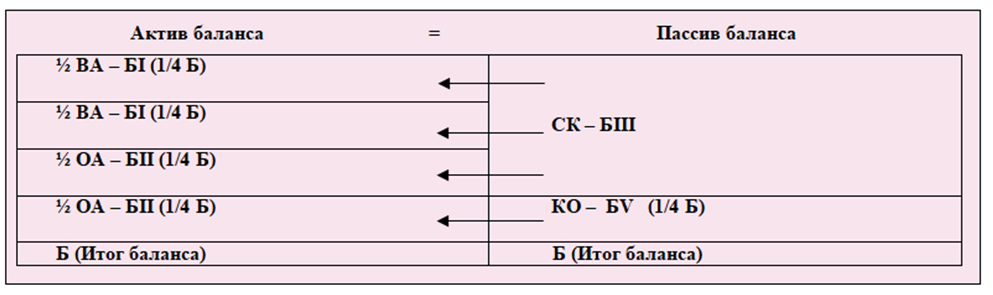

Стрелки на рисунке 2.2 показывают соответствие между различными группами имущества и источниками, за счёт которых следует осуществлять их формирование, при условии рационального распределения финансовых ресурсов.

Пунктирной стрелкой слева указывается направления возрастания ликвидности активов (имущества) предприятия в бухгалтерском балансе. Под ликвидностью понимают возможность имущества трансформироваться в денежные средства.

Пунктирной стрелкой справа указывается направление повышения срочности исполнения обязательств.

Рисунок 2.2 – Схема рационального бухгалтерского баланса предприятия.

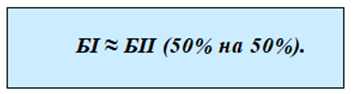

На рисунке 2.2 симметричность разделов обусловлена принципом относительного равновесия между оборотными и внеоборотными активами, собственным и заёмным капиталом. Данный принцип представляет собой основу рационального распределения финансовых ресурсов промышленного предприятия.

Из указанной схемы можно извлечь ряд важных выводов:

-

Основной капитал должен быть приблизительно равен оборотному капиталу, либо уступать ему по стоимости в оптимальных пределах.

Действительно, существенный перевес стоимости основных фондов над оборотными фондами отражает непрогрессивную структуру капитала, нерациональное, неполное использование основных средств, высокий риск наступления неплатежеспособности. Значительный перевес оборотных фондов, особенно для промышленного предприятия, может означать чрезмерно интенсивную загрузку основных средств, риск наступления преждевременного их износа, что угрожает предприятию простоями производства из-за поломок оборудования и дальнейшими убытками.

-

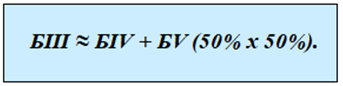

Собственный капитал должен быть приблизительно равен заёмному капиталу

Соблюдая принцип равновесия между собственными и заёмными источниками финансирования, предприятие в равной степени использует внутренние и внешние источники финансирования, проводит, таким образом, оптимальную политику, которая не является ни излишне консервативной, ни излишне рискованной.

-

Считается целесообразным привлечение долгосрочных займов для формирования внеоборотных активов, а краткосрочных займов – для формирования оборотных средств.

4. Собственный капитал распределяется поровну между внеоборотными и оборотными активами, так как развитие имущественного потенциала предприятия должно осуществляться равномерно.

Стрелки на рисунке 2.2 показывают соответствие между различными группами имущества и источниками средств, за счёт которых следует осуществлять их формирование.

Понимание принципов соотношения групп имущества и обязательств в бухгалтерском балансе позволит логически воспринять и усвоить примерные допустимые значения критериев наиболее часто используемых (основных) коэффициентов финансового анализа.

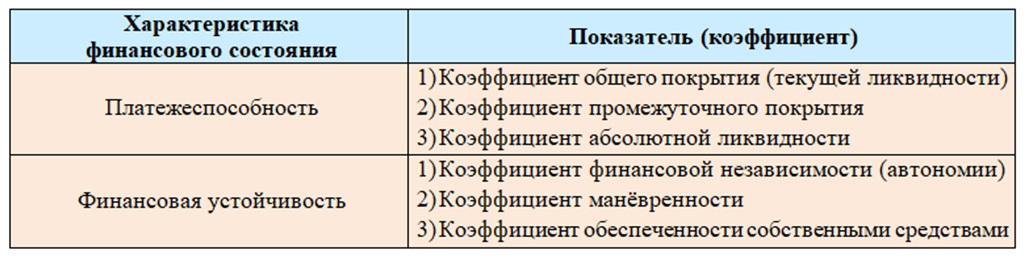

Финансовое состояние зависит от эффективности управления финансовыми ресурсами предприятия. Эффективность использования финансовых ресурсов характеризуют такие показатели как платежеспособность и финансовая устойчивость, которые можно оценить с помощью ряда коэффициентов.

Таблица 2.4 – Показатели оценки использования финансовых ресурсов предприятия

Коэффициент общего покрытия (текущей ликвидности) характеризует общий уровень платёжеспособности предприятия, то есть, реальной возможности своевременно и в полном объёме исполнять свои обязательства. Попробуем осмыслить логически значение его нормы: ≥ 2.

Действительно, предприятие должно иметь возможность рассчитаться с кредиторами за счёт оборотных активов (деньги, дебиторская задолженность, готовая продукция и т.д.). Ситуация, при которой оборотные активы не покрывали бы краткосрочные обязательства, означала бы, что предприятию для оплаты долгов придётся задействовать даже основные средства, – ситуация банкротства.

Очевидно, что при благополучной финансовой ситуации оборотные активы предприятия должны превышать краткосрочные обязательства, причём в значительной степени.

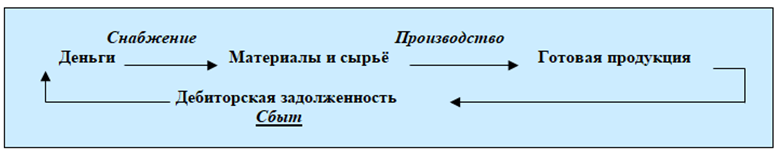

Все оборотные активы предприятия со временем превращаются в денежные средства в процессе осуществления производственно-коммерческого цикла (рисунок 2.3). Чем быстрее происходит процесс трансформации соответствующего актива, тем более ликвидным он является.

Рисунок 2.3 – Производственно-коммерческий цикл предприятия.

Поскольку материалы и сырьё трансформируются в деньги только через определённый период времени, предприятие должно иметь возможность расплатиться по своим краткосрочным обязательствам за счёт более ликвидных активов: а именно денег, дебиторской задолженности и готовой продукции (то есть за счёт сферы обращения).

В условиях идеально ритмичной работы предприятия, сфера обращения уравновешена сферой производства, то есть прочими оборотными фондами: материалы и сырье, незавершённое производство, расходы будущих периодов. Следовательно, сумма всех оборотных активов должна в 2 раза и более покрывать краткосрочные обязательства.

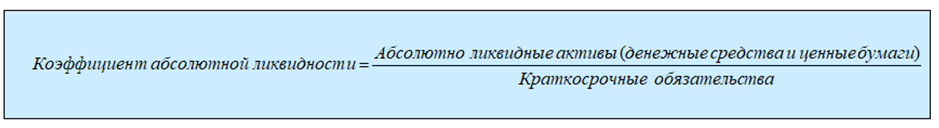

При оценке платёжеспособности предприятия используются дополнительные коэффициенты:

Нормальное значение коэффициента = 1; то есть, предприятие должно покрывать обязательства за счёт сферы обращения: денежных средств, дебиторской задолженности и готовой продукции

Нормальное значение коэффициента = 0,2–0,3; то есть, предприятие должно покрывать 20–30% обязательств моментально.

Коэффициент финансовой независимости (автономии) показывает удельный вес собственных источников финансирования в общем их стоимостном объеме.

Значение его нормы: ≥ 0,5 фактически означает, что предприятие должно иметь не менее половины собственных источников финансирования.

Действительно, имея малую долю собственных источников, финансово зависимое предприятие, очевидно, способно погашать значительные займы только за счёт высокой текущей прибыли, в то время как большинство видов деятельности сверхприбыли не гарантирует, а приносит стабильный отраслевой доход (для промышленности в среднем 15-20% на вложенный капитал). За счёт этого дохода не только выплачивается вознаграждение инвесторам, но также развивается и совершенствуется производственная база.

Модификацией коэффициента автономии является коэффициент долгосрочной финансовой независимости (устойчивости), который показывает отношение суммы собственных источников финансирования и долгосрочных займов к валюте баланса и отражает степень финансовой независимости в перспективе на год. Нормальное значение коэффициента = 0,75 – 0,85.

Между уровнем финансовой независимости и уровнем платежеспособности существует прямая связь.

Очевидно, что финансово зависимое промышленное предприятие не может быть платежеспособным, так как его оборотные активы не будут покрывать займы (рисунок 2.4).

Рисунок 2.4 – Нерациональная структура баланса

Далее необходимо выявить допустимые границы критерия финансовой независимости. Предположим, что предприятие не использует долгосрочные займы в своей деятельности. На практике такая ситуация встречается нередко, поскольку привлечение долгосрочных источников финансирования требует высокого уровня доверия к предприятию со стороны кредиторов.

При отсутствии долгосрочных займов, рациональная структура баланса предприятия, при условии сохранения нормального уровня коэффициента общей (текущей) ликвидности (≥ 2), выглядит так, как показано на рисунке 2.5

В этом случае ¾ всех источников финансирования составляет собственный капитал предприятия. При этом нормативный уровень коэффициента независимости = 0,75.

Рисунок 2.5 – Рациональная структура бухгалтерского баланса

при отсутствии долгосрочных займов (ДО = 0)

Следует также отметить, что ситуация, при которой собственный капитал предприятия составляет более ¾ источников финансирования, например, 80–90%, отражает консервативную политику предприятия. Это означает, что предприятие либо недавно приступило к своей деятельности и ещё не успело привлечь заёмные ресурсы, либо переживает период отсутствия заказов.

Основываясь на вышеизложенных рассуждениях, нормативную границу коэффициента независимости можно установить в диапазоне от 0,5 до 0,75 в зависимости от наличия или отсутствия долгосрочных займов.

Дополняют оценку финансового состояния предприятия коэффициенты платежеспособности и обеспеченности оборотного капитала собственными средствами.

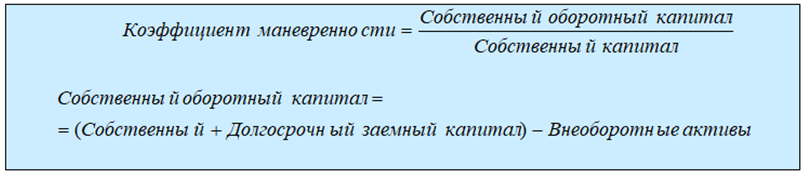

Коэффициент манёвренности показывает, какая часть собственного капитала направлена на формирование оборотных активов.