Файл: Диплом Анализ инвестиционной привлекательности предприятийэмитентов металлургической отрасли России.doc

Добавлен: 24.04.2024

Просмотров: 116

Скачиваний: 0

СОДЕРЖАНИЕ

1. ИНВЕСТИЦИОННЫЙ АНАЛИЗ НА РЫНКЕ ЦЕННЫХ БУМАГ

1.1. Инвестиционные характеристики финансовых инструментов рынка ценных бумаг

1.2 Роль биржевой информации при принятии инвестиционного решения

1.3 Содержание и роль биржевой информации

1.4. Сущность отраслевого и макроэкономического анализа на рынке ценных бумаг

2. МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЙ-ЭМИТЕНТОВ

2.1. Эконометрические модели оценки инвестиционной привлекательности

2.3. Метод интегральной оценки инвестиционной привлекательности предприятия-эмитента

3. ОЦЕНКА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЙ МЕТАЛЛУРГИЧЕСКОЙ ОТРАСЛИ РОССИИ

3.1. Общая характеристика состояния и перспектив развития металлургической отрасли России

3.3. Рекомендации по инвестированию в ценные бумаги предприятий металлургической отрасли

Двенадцать банков рекомендуют покупать акции ОАО «Магнитогорский металлургический комбинат». Общая рекомендация – покупать.

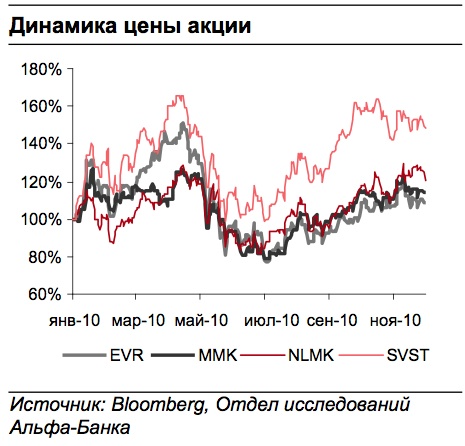

Рис. 3.8 Динамика цен акций предприятий металлургии

Рост прогнозов прибыли сектора в 2011 году на 36%, который̆ будет возможен за счет 13%-ного роста цен на сталь, отражен в рыночных котировках. Ожидается, что к концу 2011 года, когда окончится период дефицита железной̆ руды, рост цен на сталь приостановится.

В результате сектор разделится: MMK и НЛМК покажут сильный̆ рост за счет улучшения ассортимента и объемов производства, тогда как «Евраз» и «Северсталь», результаты которых сильно зависят от цен, вырастут незначительно. Так, повышаются рейтинги MMK и НЛМК на одну ступень до «выше рынка» и «по рынку», соответственно.

Акции MMK предпочтительнее НЛМК, так как его мультипликаторы ниже, а потенциал роста в 2013 году выше.

Таким, образом, проведя необходимые исследования, можно заключить, что наиболее предпочтительными для инвестора являются акции ОАО «Магнитогорский металлургический комбинат»

ЗАКЛЮЧЕНИЕ

Инвестиционная привлекательность того или иного финансового инструмента рынка ценных бумаг, прежде всего, определяется такими характеристиками, как доходность, ликвидность и надежность – риск потери инвестированного капитала.

Информация является главным ресурсом для принятия инвестиционного решения. Несвоевременное или не в полном объеме раскрытие информации может привести к тому, что инвестор осуществит действие относительно ценных бумаг, будь то продажа или покупка, которое будет иметь последствия для эмитента в виде возможных юридических проблем, связанных с исками со стороны инвесторов. К биржевой информации способствующей принятию инвестиционных решений, прежде всего, следует отнести такие понятия, как листинг, котировальные списки, биржевые котировки, биржевые бюллетени и биржевые индексы.

Одним из главных факторов определяющих динамику доходов фирмы является макроэкономическая ситуация на рынке. Быстрорастущая экономика привлекательна для фирм, так как существуют возможности для увеличения доходов. Состояние экономики страны во многом определяет ее инвестиционную привлекательность на международном рынке. Состояние макроэкономики описывается рядом ключевых показателей, таких как ВВП, инфляция, ставка процента, безработица, бюджетный дефицит.

Инвестиционное поведение потенциального инвестора во многом определяется обстоятельствами, характеризующими как сам объект интересов инвестора, так и условия, в которых он функционирует. В силу этого особую важность приобретает инструментарий, которым руководствуется инвестор при оценке целесообразности ведения активной инвестиционной политики в отношении того или иного объекта его интересов. В современных условиях одним из наиболее актуальных направлений финансовой науки представляется проведение обстоятельного исследования инвестиционного поведения хозяйствующих субъектов в условиях воздействия микроэкономических, отраслевых, территориальных и макроэкономических факторов, а также разработка эффективного инструментария оценки и прогнозирования степени привлекательности того либо иного экономического агента (инструмента) для потенциального инвестора.

На сегодняшний день большинство моделей оценки и прогнозирования финансовых и экономических преференций носят линейных характер. Однако для них характерен один весьма существенный недостаток – они не позволяют учесть разнонаправленность векторов динамики финансовых и экономических составляющих этих моделей. Поэтому при построении модели оценки инвестиционной привлекательности хозяйствующих субъектов рассматриваются два альтернативных алгоритма моделирования:

-

формирование модели оценки индекса инвестиционной привлекательности хозяйствующих субъектов на основе использования алгоритма мультипликативного регрессионного анализа (линейный тип модели); -

формирование модели оценки индекса инвестиционной привлекательности хозяйствующих субъектов на основе использования регрессии экспоненциального типа (нелинейный тип модели).

Для разработки гибкой методики, которую можно легко трансформировать для оценки предприятий определенного типа, целесообразно, прежде всего, выделить относительно однородные группы предприятий. Если разделить предприятия на группы по какому-либо признаку, например, территориальному или отраслевому, то для каждой группы можно выделить определенный, индивидуальный набор показателей, который наиболее полно характеризует уровень инвестиционной привлекательности предприятий, относящихся к данной группе. Количество показателей для оценки предприятий той или иной группы должно быть небольшим. Это позволит избежать чрезмерной трудоемкости анализа и исключить противоречивость выводов. На основе таких индивидуальных наборов показателей рассчитывается интегральный показатель инвестиционной привлекательности предприятий. Его эффективность и точность напрямую зависят от однозначности, недвусмысленности интерпретации как каждого входящего в него показателя и его значения, так и всех показателей в совокупности. Разработка интегрального показателя позволит удовлетворить требованиям к оперативности и простоте использования методики оценки инвестиционной привлекательности. Коэффициенты, используемые в расчете интегрального показателя оценки инвестиционной привлекательности, объединены в три группы.

-

Группа показателей финансовой устойчивости предприятий. -

Группа показателей ликвидности и платежеспособности. -

Группа показателей эффективности финансовой деятельности предприятий.

Доля металлургической промышленности в ВВП страны составляет около 5%, в промышленном производстве порядка 18%, в экспорте – 14%. Доля металлургической промышленности в налоговых платежах во все уровни бюджетов составляет более 5%. Как потребитель продукции и услуг субъектов естественных монополий металлургия использует от общепромышленного уровня 28,0% электроэнергии, 5,4 % природного газа от общего потребления, ее доля в грузовых железнодорожных перевозках 23% .

За последние два года объем инвестиционных вложений в отечественную металлургию в условиях финансово-экономического кризиса оказался ниже ранее прогнозируемого. Так, в 2008 г. вместо запланированных вложений в 230 млрд. руб. было инвестировано в доменное и прокатное производства отрасли лишь около 198 млрд. руб. (5,5 млрд. евро). В 2009 году, по предварительным оценкам, объем инвестиционных вложений составил 125 млрд. руб. (2,8 млрд. евро). По правительственным оценкам, к 2012 года объемы инвестиционных вложений в отрасль стабилизируются.

По оценкам Министерства промышленности и торговли России, нашедшим свое отражение в разработанной Программе развития отрасли до 2020 года, расходы на модернизацию достигнут в указанный период 50 млрд. евро. В ближайшие два года инвестиции в отечественную черную металлургию составят более 3,4 млрд. евро. Объемы производства значительно увеличатся, и, соответственно, возрастет роль России на мировом рынке. В 2009 году металлургическая отрасль России понесла определенные потери, но на фоне кризиса они выглядят незначительными.

Выбор предприятий металлургической отрасли для анализа инвестиционной привлекательности проведем по капитализации. Так, капитализация ОАО ГМК «Норильский никель» составляет 1287699962372 руб. – это наивысший показатель в отрасли. На втором месте – ОАО «Новолипецкий металлургический комбинат» с капитализацией 812262087837 руб. Третьим предприятием логично было бы определить ОАО «Северсталь» с капитализацией 510340274226 руб., но поскольку финансовая информация по данному предприятию за интересующий нас период является не полной (не раскрыта в общем доступе финансовая отчетность за 2010 год), третьим предприятием выбрано ОАО «Магнитогорский металлургический комбинат» с капитализацией 359981040950 руб.

Таким образом, в следующем параграфе работы проведем расчет интегральных показателей инвестиционной привлекательности и рейтинг по ОАО ГМК «Норильский никель», ОАО «Новолипецкий металлургический комбинат» и ОАО «Магнитогорский металлургический комбинат».

На всех трех предприятиях коэффициент абсолютной ликвидности больше нормативного значения 0,2-0,25. Максимальный коэффициент на ОАО «Новолипецкий металлургический комбинат» в 3 квартале составил 2,35. На ОАО «Магнитогорский металлургический комбинат» показатель абсолютной ликвидности за исследуемый период находился в диапазоне 0,75-0,63. Это говорит о том, что предприятие может покрыть наиболее ликвидными активами 63-75% срочных обязательств. На ОАО «ГМК Норильский Никель» за исследуемый период показатель абсолютной ликвидности постепенно снижается, однако он все равно выше норматива практически в 2 раза.

Наибольший промежуточный коэффициент покрытия (коэффициент быстрой ликвидности) также у ОАО «Новолипецкий металлургический комбинат». Так, если во втором квартале он несколько снизился, то в третьем квартале произошел рост и показатель составил 3,39. На ОАО «Магнитогорский металлургический комбинат» коэффициент быстрой ликвидности практически менялся незначительно и в 3 квартале 2010 года составил 2,08. На ОАО «ГМК Норильский Никель» данный показатель незначительно увеличивался в первом и втором кварталах, однако в третьем квартале произошел резкий рост и коэффициент быстрой ликвидности составил 2,62, что в 3 раза выше нормативного показателя (0,7 – 0,8).

По коэффициенту общего покрытия (коэффициент текущей ликвидности) лидирующую позицию также занимает ОАО «Новолипецкий металлургический комбинат». В третьем квартале этот показатель на предприятии составил 4,34, что в 4 раза выше нормативного значения. К третьему кварталу резко вырос коэффициент текущей ликвидности и на ОАО «ГМК Норильский Никель» – 3,93. На ОАО «Магнитогорский металлургический комбинат» во втором квартале этот показатель незначительно вырос, однако уже в 3 квартале он снизился и составил 2,68.

Анализируя коэффициенты финансовой устойчивости, можно заключить, что все три предприятия финансово устойчивы. Так, коэффициент финансовой независимости (т.е. доля собственных средств в общем капитале) на ОАО «ГМК Норильский Никель» к третьему кварталу вырос до 0,75 (или 75,11%). На ОАО «Новолипецкий металлургический комбинат» этот коэффициент постепенно снижается, что является негативной тенденцией, но, несмотря на это, он в 3 квартале составил 0,72 (или 71,87%). Резко снизился за анализируемый период данный коэффициент на ОАО «Магнитогорский металлургический комбинат» – с 0,72 до 0,63, но все равно превышает нормативный показатель. Соответственно, на всех трех предприятиях, достаточно низким является удельный вес заемных средств.