Файл: Диплом Анализ инвестиционной привлекательности предприятийэмитентов металлургической отрасли России.doc

Добавлен: 24.04.2024

Просмотров: 129

Скачиваний: 0

СОДЕРЖАНИЕ

1. ИНВЕСТИЦИОННЫЙ АНАЛИЗ НА РЫНКЕ ЦЕННЫХ БУМАГ

1.1. Инвестиционные характеристики финансовых инструментов рынка ценных бумаг

1.2 Роль биржевой информации при принятии инвестиционного решения

1.3 Содержание и роль биржевой информации

1.4. Сущность отраслевого и макроэкономического анализа на рынке ценных бумаг

2. МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЙ-ЭМИТЕНТОВ

2.1. Эконометрические модели оценки инвестиционной привлекательности

2.3. Метод интегральной оценки инвестиционной привлекательности предприятия-эмитента

3. ОЦЕНКА ИНВЕСТИЦИОННОЙ ПРИВЛЕКАТЕЛЬНОСТИ ПРЕДПРИЯТИЙ МЕТАЛЛУРГИЧЕСКОЙ ОТРАСЛИ РОССИИ

3.1. Общая характеристика состояния и перспектив развития металлургической отрасли России

3.3. Рекомендации по инвестированию в ценные бумаги предприятий металлургической отрасли

Таблица 3.7

Расчет интегрального показателя инвестиционной привлекательности предприятий за 3 квартал 2010 года

| i | j | ||||

| Xijet | ОАО «НН» | ОАО «НЛМК» | ОАО «ММК» | Max / Min | |

| 1 | 2,348 | 0,401 | 2,348 | 0,728 | Max |

| 2 | 3,389 | 2,624 | 3,389 | 2,079 | Max |

| 3 | 4,336 | 3,932 | 4,336 | 2,681 | Max |

| 4 | 0,751 | 0,751 | 0,719 | 0,629 | Max |

| 5 | 0,249 | 0,249 | 0,281 | 0,371 | Min |

| 6 | 0,08 | 0,112 | 0,08 | 0,15 | Min |

| 7 | 0,891 | 0,874 | 0,891 | 0,867 | Max |

| 8 | 7,659 | 1,624 | 3,961 | 7,659 | Max |

| 9 | 1,101 | 0,61 | 0,629 | 1,101 | Max |

| 10 | 0,678 | 0,437 | 0,444 | 0,678 | Max |

| 11 | 0,233 | 0,233 | 0,096 | 0,069 | Max |

| 12 | 0,325 | 0,325 | 0,137 | 0,148 | Max |

| 13 | 0,266 | 0,266 | 0,108 | 0,08 | Max |

| 14 | 0,533 | 0,533 | 0,217 | 0,102 | Max |

Представленный выше набор показателей является достаточно полным и дает целостную картину привлекательности коммерческой организации. Финансовые коэффициенты имеют одинаковую направленность (обладают положительной динамикой) и рассчитываются по данным публичной отчетности. Расчетные показатели дают возможность оценивать ИП компании как в пространстве (в сравнении с другими компаниями отрасли), так и во времени.

По данным таблиц 3.5-3.7 видно, что нет ни одной компании, все значения показателей которой являются эталонными, следовательно, нельзя выделить компанию, обладающую наибольшей инвестиционной привлекательностью, без расчета интегрального коэффициента.

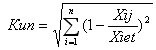

На основе отобранных показателей рассчитаем итоговый (интегральный) показатель оценки инвестиционной привлекательности компании. Предлагается использовать для его расчета метод расстояний и, в соответствии с этим, следующую формулу:

где Кип — интегральный показатель инвестиционной привлекательности компании-эмитента ценных бумаг;

n – количество финансовых коэффициентов, участвующих в расчете;

Xij – значение финансового коэффициента i у организации j;

Xiet – эталонное значение финансового коэффициента i.

На основе формулы проведем необходимые расчеты по кварталам:

1 квартал 2010 года

ОАО «ГПК Норильский никель»

Кип = (1 – 0,627/2,346)2 + (1 – 1,756/3,451)2 + (1 – 2,386/4,308)2 + (1 – 0,676/0,758)2 + (1 – 0,324/0,242)2 + (1 – 0,090/0,090)2 + (1 – 0,827/0,915)2 + (1 – 1,615/7,379)2 + (1 – 0,51/0,969)2 + (1 – 0,345/0,693)2 + (1 – 0,293/0,293)2 + (1 – 0,433/0,433)2 + (1 – 0,354/0,354)2 + (1 – 0,849/0,849)2 = 1,4831

ОАО «Новолипецкий металлургический комбинат»

Кип = (1 – 2,346/2,346)2 + (1 – 3,451/3,451)2 + (1 – 4,308/4,308)2 + (1 – 0,758/0,758)2 + (1 – 0,242/0,242)2 + (1 – 0,093/0,090)2 + (1 – 0,915/0,915)2 + (1 – 4,453/7,379)2 + (1 – 0,548/0,969)2 + (1 – 0,416/0,693)2 + (1 – 0,031/0,293)2 + (1 – 0,041/0,433)2 + (1 – 0,034/0,354)2 + (1 – 0,075/0,849)2 = 1,9428

ОАО «Магнитогорский металлургический комбинат»

Кип = (1 – 0,75/2,346)2 + (1 – 2,122/3,451)2 + (1 – 2,896/4,308)2 + (1 – 0,715/0,758)2 + (1 – 0,285/0,242)2 + (1 – 0,136/0,090)2 + (1 – 0,888/0,915)2 + (1 – 7,379/7,379)2 + (1 – 0,969/0,969)2 + (1 – 0,693/0,693)2 + (1 – 0,104/0,293)2 + (1 – 0,145/0,433)2 + (1 – 0,117/0,354)2 + (1 – 0,15/0,849)2 = 1,7321

2 квартал 2010 года

ОАО «ГМК Норильский Никель»

Кип = (1 – 0,415/1,919)2 + (1 – 1,842/3,003)2 + (1 – 2,606/3,936)

2 + (1 – 0,666/0,734)2 + (1 – 0,334/0,266)2 + (1 – 0,097/0,097)2 + (1 – 0,774/0,9)2 + (1 – 1,584/7,48)2 + (1 – 0,572/1,088)2 + (1 – 0,39/0,699)2 + (1 – 0,207/0,207)2 + (1 – 0,303/0,303)2 + (1 – 0,267/0,267)2 + (1 – 0,53/0,53)2 = 1,4188

ОАО «Новолипецкий металлургический комбинат»

Кип = (1 – 1,919/1,919)2 + (1 – 3,003/3,003)2 + (1 – 3,936/3,936)2 + (1 – 0,734/0,734)2 + (1 – 0,266/0,266)2 + (1 – 0,097/0,097)2 + (1 – 0,9/0,9)2 + (1 – 4,402/7,48)2 + (1 – 0,622/1,088)2 + (1 – 0,446/0,699)2 + (1 – 0,078/0,207)2 + (1 – 0,109/0,303)2 + (1 – 0,087/0,267)2 + (1 – 0,175/0,53)2 = 1,4782

ОАО «Магнитогорский металлургический комбинат»

Кип = (1 – 0,624/1,919)2 + (1 – 2,211/3,003)2 + (1 – 3,03/3,936)2 + (1 – 0,647/0,734)2 + (1 – 0,353/0,266)2 + (1 – 0,157/0,097)2 + (1 – 0,88/0,9)2 + (1 – 7,48/7,48)2 + (1 – 1,088/1,088)2 + (1 – 0,699/0,699)2 + (1 – 0,051/0,207)2 + (1 – 0,107/0,303)2 + (1 – 0,058/0,267)2 + (1 – 0,073/0,53)2 = 1,8506

3 квартал 2010 года

ОАО «ГМК Норильский Никель»

Кип = (1 – 0,401/2,348)2 + (1 – 2,624/3,389)2 + (1 – 3,932/4,336)2 + (1 – 0,751/0,751)2 + (1 – 0,249/0,249)2 + (1 – 0,112/0,08)2 + (1 – 0,874/0,891)2 + (1 – 1,624/7,659)2 + (1 – 0,61/1,101)2 + (1 – 0,437/0,678)2 + (1 – 0,233/0,233)2 + (1 – 0,325/0,325)2 + (1 – 0,266/0,266)2 + (1 – 0,533/0,533)2 = 1,3615

ОАО «Новолипецкий металлургический комбинат»

Кип = (1 – 2,348/2,348)2 + (1 – 3,389/3,389)2 + (1 – 4,336/4,336)2 + (1 – 0,719/0,751)2 + (1 – 0,281/0,249)2 + (1 – 0,08/0,08)2 + (1 – 0,891/0,891)2 + (1 – 3,961/7,659)2 + (1 – 0,629/1,101)2 + (1 – 0,444/0,678)2 + (1 – 0,096/0,233)2 + (1 – 0,137/0,325)2 + (1 – 0,108/0,266)2 + (1 – 0,217/0,533)2 = 1,3925

ОАО «Магнитогорский металлургический комбинат»

Кип = (1 – 0,728/2,348)2 + (1 – 2,079/3,389)2 + (1 – 2,681/4,336)2 + (1 – 0,629/0,751)2 + (1 – 0,371/0,249)2 + (1 – 0,15/0,08)2 + (1 – 0,867/0,891)2 + (1 – 7,659/7,659)2 + (1 – 1,101/1,101)2 + (1 – 0,678/0,678)2 + (1 – 0,069/0,233)2 + (1 – 0,148/0,325)2 + (1 – 0,08/0,266)2 + (1 – 0,102/0,533)2 = 1,9336

Представим полученные значения в таблице 3.8 и определим по ним место в рейтинге анализируемых предприятий.

Таблица 3.8

Значение интегрального показателя инвестиционной привлекательности компаний-эмитентов ценных бумаг

| Период | Показатель | ОАО «НН» | ОАО «НЛМК» | ОАО «ММК» |

| 1 квартал 2010 года | Значение коэффициента | 1,4831 | 1,9428 | 1,7321 |

| Место в рейтинге | 3 | 1 | 2 | |

| 2 квартал 2010 года | Значение коэффициента | 1,4188 | 1,4782 | 1,8506 |

| Место в рейтинге | 3 | 2 | 1 | |

| 3 квартал 2010 года | Значение коэффициента | 1,3615 | 1,3925 | 1,9336 |

| Место в рейтинге | 3 | 2 | 1 |

Проследим динамику изменения инвестиционной привлекательности анализируемых предприятий металлургической отрасли на рис. 3.7

Рис. 3.7 Динамика интегрального показателя инвестиционной привлекательности компаний-эмитентов ценных бумаг

Таким образом, из рисунка 3.7 и таблицы 3.8 можно заключить, что 3а анализируемый период произошли существенные изменения в инвестиционной привлекательности анализируемых предприятий металлургической отрасли. Так, если в 1 квартале 2010 года наибольший показатель инвестиционной привлекательности, и, соответственно, 1 место в рейтинге, занимал ОАО «Новолипецкий металлургический комбинат», однако уже во втором квартале данный показатель резко снизился, и компания заняла 2 место в рейтинге. Инвестиционная привлекательность ОАО «Магнитогорский металлургический комбинат» за весь анализируемый период постепенно повышается, и уже ко второму кварталу компания прочно заняла первую строчку в рейтинге. Коэффициент инвестиционной привлекательности ОАО «ГМК Норильский Никель» ниже среди всех анализируемых предприятий, компания занимает третье место в рейтинге.

Согласно произведенным расчетам интегрального коэффициента инвестиционной привлекательности компаний-эмитентов металлургической отрасли России в 3 квартале 2010 года наибольшей привлекательностью для инвестирования в долговые финансовые инструменты обладает ОАО «Магнитогорский металлургический комбинат», наименьшей – ОАО «ГМК Норильский Никель» и, со значительным отрывом от первой, ОАО «Новолипецкий металлургический комбинат».

3.3. Рекомендации по инвестированию в ценные бумаги предприятий металлургической отрасли

Для полного анализа и выбора объекта инвестирования проанализируем котировки ценных бумаг исследуемых предприятий, проведем технический анализ текущего состояния акций на 7 марта 2011 года.

Рис. 3.8. График акций ОАО «ГМК Норильский никель» с индикаторами технического анализа

| MACD | Падения индикатора MACD говорит о тенденции к снижению. | | | ||

| ADX | Растущие значения ADX говорят об усилении тренда. | | Индикатор ADX находится ниже 20-ти | | |

| Полосы Боллинджера | | | | | |

| +/- DM | Наблюдается расхождение линий индикатора /- DM, возможна смена тренда. | | Линии /- DM только, что пересеклись. | | |

Из графика можно заключить, что:

-

Наблюдаем общий тренд акций ОАО «ГМК Норильский никель» – бычий. -

Текущее направление локального тренда акций – медвежий. -

В техническом анализе индикаторов акций в основном доминируют сигналы на падении -

RSI

RSI идет вниз, сигнал к продаже.

CCI

ССI идет вниз, сигнал к продаже.

Осциллятор CCI пересек нулевую отметку сверху вниз.

Произошел поворот CCI с максимальных значений

Стохастик

Стохастик только, что пересек линию 20 сверху вниз.

Показатели осцилляторов технического анализа акций ОАО «ГМК Норильский никель» говорят о падении